ライブ配信で収入を得るライバーが急増する中、「確定申告しなくても大丈夫だろう」と考えていませんか?しかし、収入の透明化が進む今、税務署はライバーの収入を簡単に把握できる時代です。

実際、「億を稼ぐ」女性ライバーの脱税がニュースになったことは記憶に新しいでしょう。

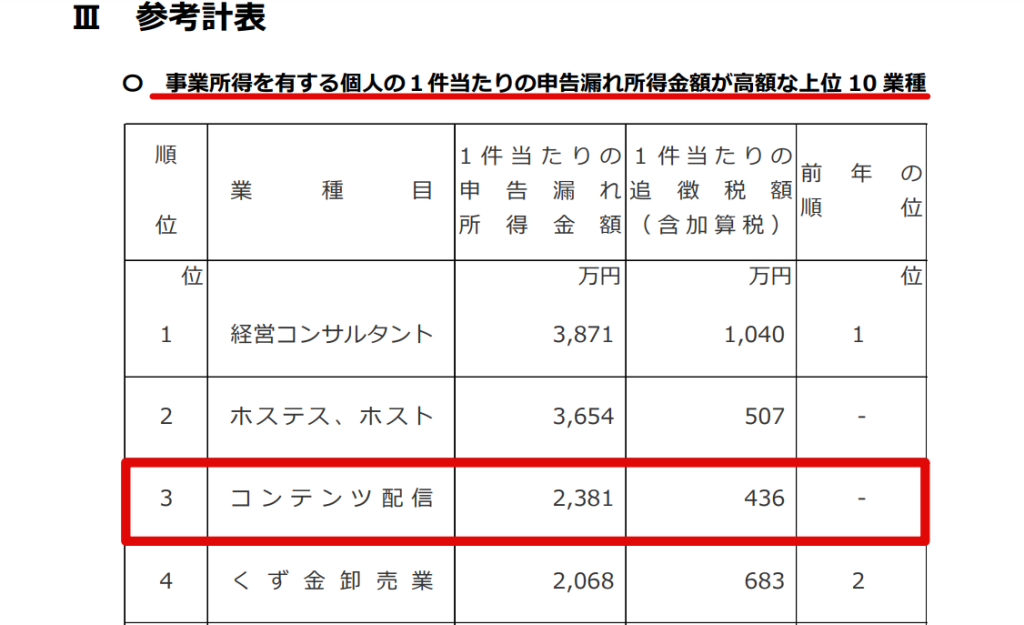

さらに、令和6年の国税庁の報道によると、コンテンツ配信業は申告漏れ所得額が高い業種の第3位にランクインしています。

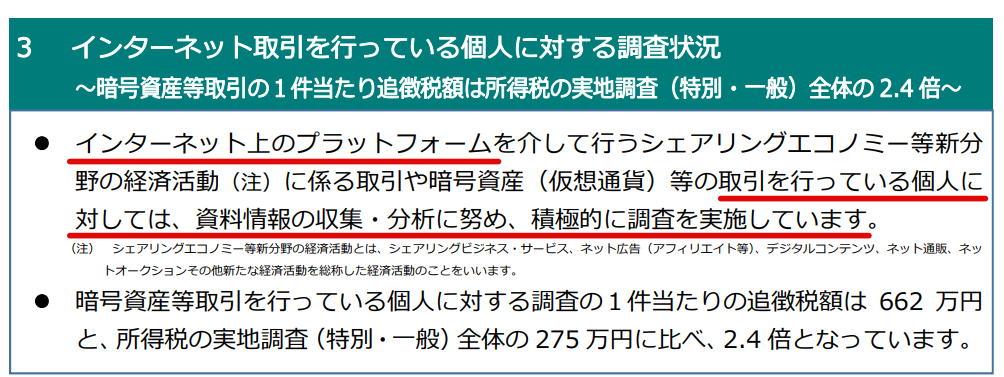

こうした状況を受け、国税庁はインターネット取引に対して積極的に調査を行っています。

本記事では、ライバーが確定申告をする必要がある条件や必要書類、経費の計上方法までを徹底解説します。さらに、学生ライバーや扶養内で活動する方に向けた節税対策や注意点もわかりやすくまとめました。

「収入が少ないから大丈夫」と安心する前に、正しい知識を身につけ、安心して活動を続けましょう!

ライバーは確定申告が必要?基礎知識を確認しよう

ライバー(ライブ配信者)は、配信活動を通じて得た収入に対して確定申告が必要となる場合があります。配信による収入は給与所得ではなく雑所得や事業所得に分類されることが多いため、正しい理解と手続きが求められます。以下では、ライバーの確定申告義務について詳しく解説します。

確定申告が必要なライバーの条件とは?

専業のライバーは年間所得が48万円が目安

専業のライバーは個人事業主です。個人事業主は、所得税の納付があれば確定申告が必要です。 一般的に年間所得が48万円を超える場合が目安になります。

この48万円という金額は、誰にでも適用される「基礎控除額」に基づいています。所得税は、以下のように計算されます。

収入 - 経費 = 所得

所得 - 所得控除 = 課税所得

このうち、所得控除にはさまざまな種類がありますが、最も基本的なのが基礎控除(48万円)です。年間所得が48万円以下であれば、基礎控除によって課税所得がゼロとなり、所得税を納める必要はありません。

この基準はあくまで一般的な目安であり、他の控除や所得状況によって条件が異なる場合があります。

雑所得20万円以上の副業ライバーも対象

副業としてライバー活動を行っている場合は、雑所得が20万円以上になると確定申告が必要です。

- 本業で会社員として給与所得を得ている場合でも、ライバー収入が20万円以上あると確定申告をしなければなりません。

- 20万円未満の場合でも住民税の申告義務はあるため、注意が必要です。

事務所所属ライバーの申告義務は?

ライバーの中には、事務所に所属して活動を行っている人もいます。この場合、収入の扱いは契約内容によって異なります。

給与所得として扱われるケース

事務所から給与として報酬を受け取る場合は、給与所得とみなされ、源泉徴収が行われます。

年末調整を行えば、給与以外の所得が年間20万円未満なら確定申告は不要です。

業務委託の報酬として扱われるケース

事務所から支払われる報酬が業務委託契約に基づくものである場合は、雑所得や事業所得として扱われます。この場合は、収入から経費を差し引いた所得金額に基づいて申告する必要があります。

学生ライバーも確定申告は必要?

学生であってもライバー活動による収入が一定額を超えると確定申告が必要です。

学生がアルバイト収入とライバー収入を得ている場合、両方を合算して課税対象となるかどうかを判断します。

- 所得合計が48万円を超えると確定申告が必要な場合があります。

- 親の扶養に入っている場合は、所得によっては扶養控除が適用されなくなるため、親の税負担が増える可能性があります。

扶養内ライバーの注意点

ライバーとして収入を得ている場合、扶養の範囲を超えると親の扶養から外れたり、配偶者控除が受けられなくなったりするリスクがあります。

- 年間の合計所得が48万円を超えると、親や配偶者の扶養から外れる可能性があります。

- 特に学生ライバーや主婦ライバーは、自身の収入額をきちんと把握し、扶養控除の適用条件を維持できるかどうか注意が必要です。

扶養から外れると、国民健康保険料や住民税、所得税などの負担が増えるため、事前にシミュレーションを行い対策を講じることが重要です。

確定申告をしないとバレる?リスクと対策

ライバー(ライブ配信者)は、視聴者からの投げ銭やプラットフォームからの収入を得ることで収益を上げるケースが増えています。しかし、確定申告を怠ると税務署に把握され、ペナルティを受ける可能性があります。本節では、そのリスクと対策について詳しく解説します。

ライバーの収入はバレやすい?

- 銀行振込記録の調査

税務署は銀行口座の動きを調査できる権限を持っており、不自然な入金が多い場合は収入として疑われることがあります。

- プラットフォーム提供情報

投げ銭や広告収益などの支払い情報は、プラットフォーム側である配信アプリの会社が税務署の求めに応じて報告する場合があります。

- 通報や監視

視聴者や関係者からの通報やSNS上の発言などがきっかけで調査が始まるケースもあります。

こうした理由から、ライバーの収入は税務署にバレやすく、確定申告を怠ると追徴課税や罰則のリスクが高まります。

確定申告しない場合のペナルティ

確定申告しない場合、法的な罰則として無申告加算税と延滞税が課されます。

■無申告加算税が課せられる

■延滞税が課せられる

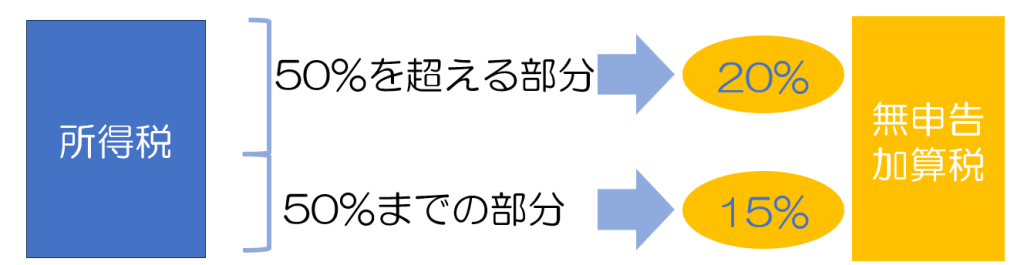

無申告加算税

無申告加算税は、申告をしなかったことに対してかかる税金です。

本来納めるべき税金(本税)に率を乗じて計算します。

確定申告の申告義務がある人が、提出期限に申告しないと無申告加算税が課されます。

また、本来納めるべき本税を期日に収めていないので、その分の延滞税が発生します。

- 無申告加算税

- 無申告加算税は、申告をしなかったことに対してかかる税金です。本来納めるべき税金(本税)に率を乗じて計算します。

税務調査で指摘された場合、

本税に対して50万円までの部分に15%、50万円を超える部分に対して20%かかります。

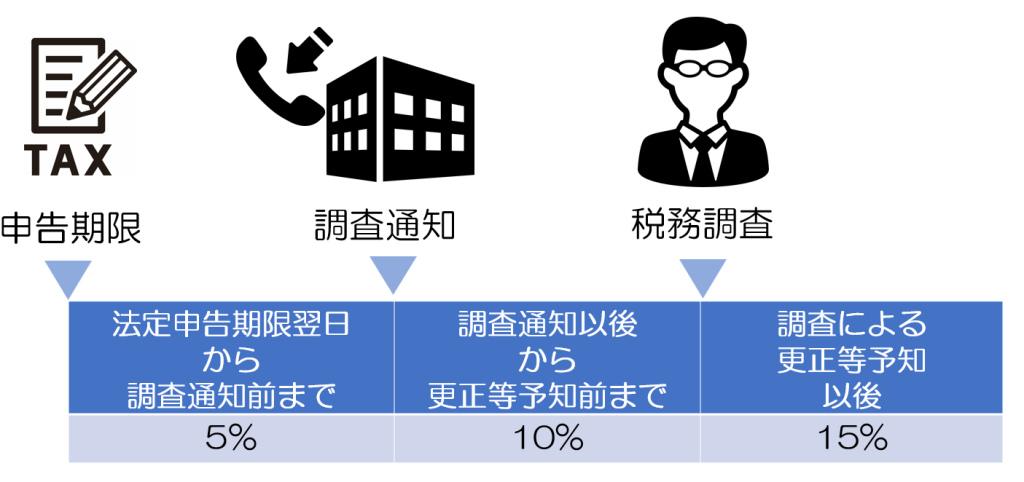

税務調査の事前通知後であれば、

本税に対して50万円までの部分に10%、50万円を超える部分に対して15%かかります。

- 税務調査の事前通知

- 税務調査の事前通知というのは、調査官が税務調査に行く場合、法律上、「税務調査に行きますよ」ということを通知しなければいけません。この通知のことをいいます。

自主申告であれば、無申告加算税は、かなり軽減されます。

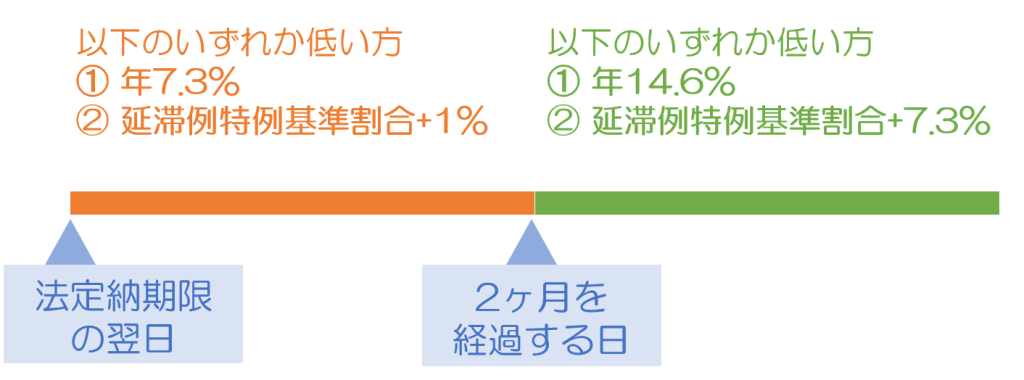

延滞税

延滞税は税金の未払いに対する利息のようなものです。

- 延滞税

- 延滞税の利率は、期間を二つに分けて考えます。

法定納期限の翌日から

①「完納の日または2月を経過する日」‥年7.3%か延滞税特例基準割合+1%のいずれか低い方

②「2月を経過する日の翌日から完納の日」‥年14.6%か延滞税特例基準割合+7.3%のいずれか低い方

ペナルティは想像以上に重いため、申告漏れを避けるための対策が重要です。

ライバーの確定申告の具体的な手順を解説

開業届の提出は必要?

ライバーとして収入を得る場合、税務上は個人事業主に該当します。そのため、税務署に「個人事業の開業・廃業等届出書」(開業届)を提出する必要があります。

個人事業主としての届け出手順

- 書類の準備:

- 税務署で用紙を入手するか、国税庁のウェブサイトからダウンロードします。

- 提出用と控え用の2部を用意します。

- 記入項目:

- 屋号(事業名):ライバー名やチャンネル名を設定します。

- 業種:インターネット配信業やエンターテインメント業と記載します。

- 提出先と方法:

- 自宅住所を管轄する税務署に提出します。

- 窓口持参または郵送、e-Taxを利用してオンライン提出も可能です。

- 期限:

- 事業を開始した日から1か月以内に提出します。

必要書類と準備する項目一覧

ライバーの収入は多くの場合、複数の配信プラットフォームや所属ライバー事務所からの報酬で成り立ちます。以下の書類を準備しましょう。

必要書類一覧

- 源泉徴収票や支払い調書:

- 各配信プラットフォームや所属ライバー事務所から発行される収入証明書。

- プラットフォームの管理画面からダウンロード可能な収入のデータ。

- 取引明細書や振込履歴:

- 銀行口座や決済サービスの入出金明細。

- 経費領収書・レシート:

- 機材(マイク・カメラ)、通信費、衣装代などの領収書を保管します。

- 帳簿・収支記録:

- 日々の収入と支出を記録します。

- Excelやクラウド会計ソフトを活用して管理します。

- マイナンバーカードまたは通知カード:

- 本人確認書類として必要です。

青色申告と白色申告の違いと選び方

確定申告には「青色申告」と「白色申告」の2種類があります。それぞれの特徴を理解し、自分に合った方法を選びましょう。

青色申告の特徴

- メリット:

- 最大65万円の特別控除が受けられる。

- 赤字を3年間繰り越せる。

- 家族への給与を経費計上できる。

- 条件:

- 複式簿記での記帳が必要。

- 青色申告承認申請書を事前に提出する必要がある(開業から2か月以内)。

白色申告の特徴

- メリット:

- 記帳が簡単で初心者向け。

- 手間がかからない。

- デメリット:

- 控除額が少ない(基礎控除のみ)。

- 節税効果が小さい。

クラウド会計ソフトの活用法

確定申告の作業を効率化するために、クラウド会計ソフトを活用するのがおすすめです。以下のツールが人気です。

やよいの青色申告(白色申告)オンライン

- 特徴:初心者でも使いやすいインターフェースで、確定申告書類を簡単に作成可能

- 費用:年間プランで安価な選択肢あり

- サポート体制:電話やチャットサポートが充実

freee(フリー)

- 特徴:銀行口座やクレジットカードとの連携が簡単で、自動仕訳機能が優秀

- 費用:月額払いが可能で、低コストから利用できる

- サポート体制:チャットサポートとヘルプページが充実

マネーフォワードクラウド確定申告

- 特徴:多機能で収入と支出を詳細に管理できる。経費管理が強み

- 費用:プランが豊富で、ニーズに合わせて選べる

- サポート体制:オンラインサポートと電話サポートが利用可能

会計ソフト活用ポイント

- 自動連携機能:銀行口座やクレジットカードのデータを自動で取り込む。

- 経費分類の自動化:支出をカテゴリ分けし、経費計上を簡単に。

- 申告書作成機能:画面の指示に従ってデータを入力するだけで確定申告書が完成。

- オンライン提出機能:e-Taxとの連携により、申告手続きが完了。

これらのステップを踏むことで、ライバーとしての確定申告をスムーズに行うことができます。特に青色申告を選択することで節税効果も期待できるため、クラウド会計ソフトを活用しながら効率よく準備を進めましょう。

ライバーの収入と申告の方法

ライバーの収入は、主に視聴者からの投げ銭によって構成されています。収入の申告方法は、ライバーの活動形態や契約内容によって異なります。以下では、それぞれのケースに分けて詳しく解説します。

専業か副業かによる区分

ライバーの収入は主に視聴者からの投げ銭で構成されており、申告方法は以下のように分類されます。

- 専業ライバー:事業所得として申告

- 副業ライバー(会社員など):雑所得として申告

所属形態による区分

フリーで配信するか事務所に所属して配信を行うかで、やり方が異なります。

フリーのライバーの場合

フリーのライバーは、17LIVE、ビゴライブ、TikTokライブ、ポコチャなどの配信アプリから直接収入を得ます。申告の流れは以下の通りです。

- 配信アプリからの収入を集計

- ライブ配信にかかる経費を差し引く

- 所得(儲け)を算定

- 所得に税率をかけて税金を計算

- 税務署に申告・納付

事務所所属ライバーの場合

事務所に所属するライバーの場合は、事務所との契約内容により、やり方が2通りに分かれます。

①業務委託契約の場合

事務所所属ライバーの多くは業務委託契約を結んでおり、この場合は源泉徴収制度が適用されます。源泉徴収とは、所得税の前払いとして収入から一定割合を天引きする仕組みです。

ポイント

源泉徴収されている場合、ライバー事務所から「支払調書」という書類を受け取ります。支払調書には事務所から受け取った収入の金額と源泉徴収された所得税が記載されているので、その金額を確定申告書に記載します。

確定申告の手順:

- 事務所から「支払調書」を受け取る。

- 収入から経費を差し引き、所得を算定。

- 所得に応じた税額を計算。

- 源泉徴収された税額を差し引き、最終的な納付税額を決定。

②雇用契約の場合

ライバー事務所と雇用契約を結んでいるライバーは、年末調整が行われていれば、基本的に確定申告は不要です。

契約形態の違いについて

業務委託契約の特徴

- 発注者と受注者が対等な立場

- 成果に応じた報酬

- 働く時間・場所の自由度が高い

- 社会保険・労働保険の適用なし

- 確定申告が必要

雇用契約の特徴

- 会社からの指揮命令関係あり

- 労働時間に応じた給与

- 勤務時間・場所が固定

- 社会保険・労働保険の適用あり

- 源泉徴収あり

このように、業務委託は独立事業者として、雇用契約は会社従業員としての働き方という大きな違いがあります。申告方法を決める際は、まず自分の契約形態を確認することが重要です。

時給型と成果報酬型による違い

成果報酬型の場合

成果報酬型の場合、フリーのライバーも事務所所属ライバーも専業は事業所得、副業は雑所得として申告します。

時給型の場合

時給型の場合、フリーのライバーと事務所所属のライバーでは取り扱いが異なり、以下の通りです。

フリーのライバー

フリーのライバーの場合、時給型であっても配信アプリとは雇用契約にないので、専業は事業所得、副業は雑所得として申告します。

事務所所属ライバー

事務所所属ライバーの場合、事務所との契約形態によって申告の方法が変わります。

- 業務委託契約:専業は事業所得、副業は雑所得として申告

- 雇用契約:給与所得として申告

ライバーが経費で落とせるもの一覧

ライバー(ライブ配信者)は、活動を事業として行っている場合、収益を得るために必要な費用を経費として計上できます。経費を正しく申告することで節税につながるため、以下に具体的な項目を解説します。

配信機材やインターネット代

ライバーの配信活動に欠かせない機材や通信環境に関する費用は、経費として計上できます。

- 配信機材: マイク、カメラ、照明、パソコン、スマートフォン、スタンドや三脚などの撮影補助機材。

- 周辺機器: ヘッドホン、スピーカー、キャプチャーボード、ストリーミングソフトウェアのライセンス費用。

- インターネット代: 高速インターネット回線やWi-Fiルーターの購入費用、月額通信料。自宅と配信専用スペースを兼用している場合は、使用割合に応じて按分可能。

- サブスクリプション費用: 配信プラットフォームのプレミアム会員費やクラウドストレージサービス利用料。

これらの支出は領収書や請求書を保管し、明確に業務関連と示せるようにしましょう。

衣装代やメイク代は経費になる?

視聴者の関心を引くために重要な衣装やメイク用品も、条件によっては経費として認められます。

- 衣装代: 配信専用のコスチュームや衣装、テーマに合わせた小物など。普段着として使用しないものに限定されます。

- メイク用品: 動画映えするための化粧品、ウィッグ、カラコンなど。特にキャラクター性を演出するものは経費にしやすい。

- 美容関連費: 美容院代やネイル代は、配信に特化した用途であれば経費計上可能ですが、プライベート利用と区別する必要があります。

支出時には配信目的を明確にし、領収書に用途をメモしておくと安心です。

撮影場所の賃貸費用や光熱費の按分方法

ライバー活動で使用する自宅や専用スタジオの費用は、使用割合に応じて経費として認められます。

- 賃貸費用: 自宅の一室を撮影や編集に使用している場合は、その部屋の面積を全体面積で割り、業務使用割合を算出します。

- 光熱費: 電気代、水道代、ガス代は、業務時間と使用量を考慮して按分します。例えば、毎日5時間配信している場合は、1日24時間のうち約20%が業務使用と考えられます。

- 備品や家具: 配信に必要な机、椅子、カーテンなども経費計上可能です。

按分計算の記録を残し、根拠を明確にすることで税務調査時の証拠として有効です。

打ち合わせや移動費も計上可能

ライバーは企画やコラボの打ち合わせ、撮影場所への移動などで発生する交通費や会議費も経費にできます。

- 打ち合わせ費用: カフェ代、飲食代など。ビジネス目的であることを示すために、会議内容や参加者を領収書にメモしておくとよいでしょう。

- 交通費: 電車、バス、タクシー代のほか、車を使用する場合はガソリン代や高速料金も計上可能。ETC利用明細や領収書は必ず保管しましょう。

- 宿泊費: 遠方での撮影やイベント参加時の宿泊費も業務関連であれば経費に含められます。

これらの経費は記録を残し、領収書やレシートに目的を記載しておくことでスムーズに処理ができます。

学生ライバー・扶養内ライバーの節税対策

ライブ配信で収入を得る学生ライバーや扶養内ライバーにとって、収入が一定額を超えると扶養控除が適用されなくなるリスクがあります。適切な節税対策を行うことで、税負担を抑えながら収入を増やすことが可能です。ここでは、学生や扶養内で活動するライバー向けの節税対策について詳しく解説します。

学生の控除枠を活かした節税術

学生ライバーが親の扶養に入っている場合、所得税法上の特定扶養親族として扱われます。この制度を最大限に活用するためには以下のポイントを押さえておきましょう。

- 特定扶養控除の基準

- 16歳以上23歳未満の学生は、特定扶養親族として認められます。

- 年間所得金額が概ね48万円以下なら扶養控除が適用され、親が受けられる控除額は63万円(一般扶養控除38万円+特定扶養控除25万円)です。

- 収入の調整方法

- ライブ配信による報酬は「事業所得」や「雑所得」に分類されます。

- 経費を適切に計上することで課税所得を抑えることができます。

- 例えば、ライブ配信に必要な機材(マイクやカメラ)、インターネット通信費などは必要経費として認められます。

- 青色申告制度の活用

- 開業届を提出し、青色申告を行うことで最大65万円の控除が受けられます。

- 帳簿をしっかり管理することで、税制優遇を受けやすくなります。

扶養内での収入調整方法

ライバーとして活動する場合、収入が扶養控除や社会保険の適用範囲を超えないよう注意が必要です。

- 130万円の壁(社会保険加入義務ライン)

- 年収が130万円を超えると扶養から外れ、自身で社会保険に加入しなければなりません。

- 健康保険や厚生年金の負担が発生するため、収入と支出のバランスを考慮する必要があります。

- 経費計上による所得圧縮

- 収入が一定額を超えそうな場合、必要経費を積極的に計上することで所得を圧縮できます。

- ライバーに関連する経費例:

- 機材購入費(マイク、照明、カメラ)

- パソコンやスマートフォンの購入費用

- スタジオやレンタルスペースの利用料

- プロモーション費用(広告費やサムネイル作成費)

確定申告に不安なライバーは税理士に相談を!

ライバーの確定申告は、広告収入や投げ銭など収入形態が多様で複雑なため、適切な税務処理が課題となります。このため、記帳代行や申告代行、専門的なアドバイスを提供できる税理士への相談が有効な解決策となります。

以下では、税理士に依頼するメリットや、ライバーに強い税理士の探し方について詳しく解説します。

税理士に依頼するメリットとは?

ライバーとして活動する中で、本業に集中したいと考える方にとって、記帳や申告作業は大きな負担となります。税理士に依頼することで、以下のようなメリットを得ることができます。

- 記帳代行で経理業務を丸投げできる

- 領収書や請求書を税理士に渡すだけで、帳簿作成をすべて代行してくれます。

- 月ごとの収支管理が正確に行えるため、税務リスクの軽減につながります。

- 申告代行で確定申告をスムーズに完了できる

- 複雑な申告書類の作成や税務署への提出を代行してもらえるため、ミスや遅延の心配がありません。

- 節税対策のアドバイスも受けられるため、納税額の最適化が期待できます。

- 税務調査への備えができる

- 突然の税務調査にも対応できる体制が整います。

- 税理士のサポートにより、調査時の対応も安心して任せられます。

- 時間と労力の節約

- 本業の配信活動やファン対応に集中できるため、収入アップの機会を逃しません。

探し方がわからなくても大丈夫!税理士紹介サービスで解決

税理士を探したいけれど、どこから始めればいいかわからない。

そんな不安を抱える方も多いでしょう。でも安心してください。今は税理士を簡単に探せる便利なサービスがたくさんあります。その中でもおすすめなのが、税理士紹介サービスの利用です。

税理士紹介サイトとは

税理士紹介サイトは、税理士を探している方と、クライアントを求める税理士をマッチングするオンラインプラットフォームです。

税理士紹介サイトを利用するメリット

✅条件に合った税理士をすぐに探せる

税理士紹介サイトでは、地域や業種、得意分野など、あなたのニーズに合った税理士をすぐに探せます。

例えば、「ウーバーイーツに強い税理士」や「飲食業に特化した税理士」など、専任の担当者が希望の税理士を選定してくれます。自分でリサーチする手間が省けるので、忙しい方にもぴったりです。

✅無料で紹介するサイトがほとんど

多くの税理士紹介サイトでは、税理士紹介が無料で提供されています。

税理士の対応や人柄を確認したうえで契約できるため、ミスマッチを防げます。また、相談内容に応じて適切な税理士を提案してくれるサイトもあるので、専門的な知識がなくても安心して進められます。

利用手順は簡単3ステップ

❶サイトにアクセスし、希望条件を入力

まずは税理士紹介サイトにアクセスしましょう。多くのサイトでは、業種や希望する対応内容、予算などをフォームに入力するだけで利用を開始できます。

❷複数の税理士を比較して選択

多くの税理士紹介サイトでは、専任の担当者が希望の税理士像をヒアリングのうえ、紹介してくれます。面談の日程なども調整してくれるので忙しい場合も手間がかかりません。

❸初回相談を経て契約成立

気になる税理士と面談を行い、具体的な相談内容や料金について確認します。疑問や不安があれば、この段階でしっかりと解消しておくことが大切です。

相性が合わない場合も、専任の担当者が代わりに断ってくれるのでストレスがありません。また、多くの場合、税理士が見つかるまで、何度も無料で紹介してくれるので安心です。

おすすめの税理士紹介サイト2社

おすすめの税理士紹介サイトとしては、税理士ドットコムと税理士紹介エージェントがあります。

いずれも、Googleマップの口コミで高評価を得ています。公式サイトの偏ったものではなく、客観的なので信頼できる口コミです。

税理士ドットコム

税理士ドットコムの特長

- 登録税理士数・累計実績が業界ナンバーワン

- 東証グロース上場企業が運営

- 業界でも屈指の運営年数

Googleマップでの高評価につながった口コミを見てみましょう。

いろいろ教えてくれて費用も相談に乗ってくれるいい税理士を紹介してもらえた

紹介から顧問契約成立まで親切丁寧な対応だった

とても丁寧で好感の持てる対応だった

税理士ドットコムについてはこちらの記事で解説しています。

税理士ドットコムの評判|98件の口コミで5点満点中【4.0】の高評価の秘密を解説!

税理士紹介エージェント

税理士紹介エージェントの特長

- 提携税理士を審査するため質の高い税理士が在籍

- 担当者の丁寧なヒアリングでマッチング率が良い

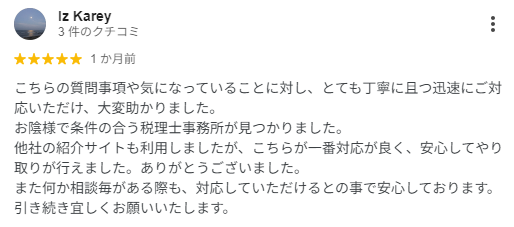

税理士紹介エージェントはGoogleの口コミで、144件の口コミを集め、5点満点中の4.8点という高評価を得ています。

以下は口コミの一部です。

迅速で丁寧な対応!条件に合う税理士事務所が見つかりました

口コミ1★★★★★

こちらの質問事項や気になっていることに対し、とても丁寧に且つ迅速にご対応いただけ、大変助かりました。

お陰様で条件の合う税理士事務所が見つかりました。

他社の紹介サイトも利用しましたが、こちらが一番対応が良く、安心してやり取りが行えました。ありがとうございました。

また何か相談毎がある際も、対応していただけるとの事で安心しております。

引き続き宜しくお願いいたします。

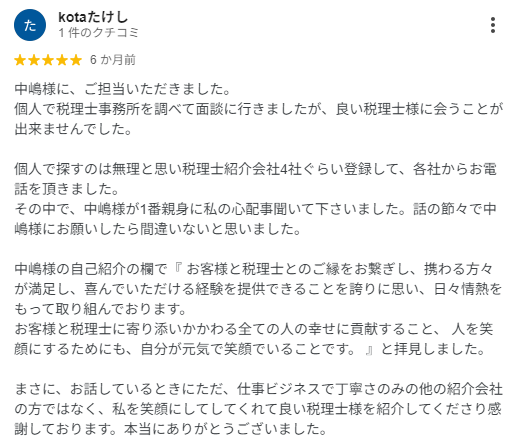

4社中No.1の対応!安心して任せられる税理士紹介

口コミ2★★★★★

中嶋様に、ご担当いただきました。

個人で税理士事務所を調べて面談に行きましたが、良い税理士様に会うことが出来ませんでした。

個人で探すのは無理と思い税理士紹介会社4社ぐらい登録して、各社からお電話を頂きました。

その中で、中嶋様が1番親身に私の心配事聞いて下さいました。話の節々で中嶋様にお願いしたら間違いないと思いました。

中嶋様の自己紹介の欄で『 お客様と税理士とのご縁をお繋ぎし、携わる方々が満足し、喜んでいただける経験を提供できることを誇りに思い、日々情熱を もって取り組んでおります。

お客様と税理士に寄り添いかかわる全ての人の幸せに貢献すること、 人を笑顔にするためにも、自分が元気で笑顔でいることです。 』と拝見しました。

まさに、お話しているときにただ、仕事ビジネスで丁寧さのみの他の紹介会社の方ではなく、私を笑顔にしてしてくれて良い税理士様を紹介してくださり感謝しております。本当にありがとうございました。

税理士紹介エージェントについてはこちらの記事で解説しています。

税理士紹介エージェントがGoogleの口コミで5点満点で4.8点の高評価を得る2つの理由

税理士紹介サイトの他のおすすめについてはこちらの記事でランキング形式で紹介しています。

税理士紹介サイトのおすすめ【最新】主要5社を徹底比較!

まとめ

ライバー(ライブ配信者)の確定申告について、本記事では必要性や申告条件、具体的な手順を詳しく解説しました。

ライバーは専業・副業を問わず、収入状況に応じて確定申告が必要となります。

専業ライバーであれば年間所得48万円を目安に申告義務の可能性が生じ、副業ライバーは雑所得20万円以上で申告義務が発生するため、早めの準備が重要です。

また、学生や扶養内で活動するライバーは、扶養控除や税負担の変化にも注意を払う必要があります。

確定申告を怠るとペナルティや税務署による調査リスクが高まるため、帳簿管理やクラウド会計ソフトの活用で申告漏れを防ぎましょう。

さらに、経費として計上できる項目や節税対策についても具体例を挙げて紹介しました。税務処理に不安がある場合は、専門の税理士に相談することで効率的かつ正確に手続きを進めることができます。

ライバーとして収入を最大化し、税負担を最小限に抑えるためには、適切な申告準備と対策を実践していきましょう。