「起業をしたいけれど、自己資金が足りない……」そんな悩みを抱えていませんか?

実は、自己資金が少なくても利用できる創業融資の制度や、融資以外で資金を調達するさまざまな方法が存在します。

この記事では、自己資金なしでも事業をスタートできる具体的なノウハウと注意点をわかりやすく解説。あなたの起業計画を一歩前進させるヒントが満載ですので、ぜひ最後までお読みください。

創業融資とは?

創業融資は、新規事業を開始する際に必要な資金を金融機関や政府機関から借り入れる制度です。これにより、自己資金が不足している場合でも事業をスタートできます。

融資の種類・条件・申請プロセス

創業融資には主に以下のような種類があります。

創業融資の種類

- 日本政策金融公庫の創業融資:低金利で長期返済が可能な公的融資。

- 銀行系の創業支援融資:民間銀行が提供する融資で、信用保証協会の保証を利用する場合もあります。

- ベンチャーキャピタルやエンジェル投資家からの出資:融資ではなく出資として資金を調達する方法。

創業融資を受けるためには、一般的に以下の条件を満たす必要があります。

融資の条件

- 事業計画書の提出:具体的な事業計画や収支予測を示す書類。

- 個人の信用情報:起業者の信用履歴や返済能力の確認。

- 担保や保証人の提供:必要に応じて資産や第三者の保証を求められることがあります。

創業融資の申請プロセスは以下のステップで進行します。

申請プロセス

- 情報収集と準備:必要な書類や情報を集める。

- 事前相談:金融機関や支援機関で事前に相談を行い、適切な融資先を選定。

- 申請書の提出:必要な書類を揃えて正式に申請。

- 審査:金融機関による事業計画や信用情報の審査。

- 融資決定と契約:審査を通過すると融資が決定し、契約を締結。

- 資金の受け取り:契約後、指定口座に資金が振り込まれる。

創業融資は、起業家にとって資金調達の重要な手段であり、計画的な資金管理と適切な融資先の選定が成功の鍵となります。

自己資金とは?

自己資金とは、起業者自身が事業に投入する資金のことを指します。具体的には、手元の現金や預貯金、保有する資産の売却益などが含まれます。

自己資金と認められる資産

自己資金として認められるのは、自分自身の財産として出所が明確な資産です。具体的には以下のような資産が該当します。

- 個人の貯金:銀行口座に預けられた現金や定期預金など、容易に現金化できる資産。

- 不動産の現物資産:所有している土地や建物などの不動産。これらは担保としても利用可能です。

- 株式や債券:証券会社で保有している株式や債券。売却して現金化することで資金として利用できます。

- 車両や機械設備:事業に必要な車両や機械設備など、使用価値が高く現金化が比較的容易な資産。

- 保険の解約返戻金:生命保険や養老保険の解約返戻金を利用する場合もあります。

これらの資産は、自己資金として認められるためには、起業者が合法的に所有しており、自由に売却や譲渡が可能であることが条件となります。また、資産の評価額や流動性も考慮され、実際に事業に投入可能な金額が判断されます。適切な自己資金の計上は、融資の審査を通過するための重要な要素となります。

自己資金と認められない資産

一方、返済が予定されている資産や他者からの借入金は自己資金として認められません。また、一時的な見せ金(見せかけの資金)は違法となる可能性があります。具体的には以下のような資産や状況が該当します。

- 他者からの借入金:銀行や個人からの借入金は、自己資金とはみなされません。これは返済義務があるためです。

- リース契約中の資産:リース契約に基づき使用している資産は、実質的な所有権がないため、自己資金として認められません。

- 一時的な売却や融資による資金:資産を一時的に売却して得た資金や短期的な融資による資金は、継続的な自己資金とは見なされません。

- 虚偽の資産申告:実際には存在しない資産や虚偽の評価額を申告することは違法行為となり、重大な法的リスクを伴います。

- 未確定の資産:将来の収益に基づく資産や確定していない評価額の資産は、自己資金として認められないことがあります。

自己資金として認められない資産を混在させると、融資の審査において不利に働くばかりでなく、場合によっては法的な問題に発展する可能性もあります。したがって、起業者は自己資金として計上する資産の出所や所有権を明確にし、適切な資金管理を行うことが求められます。

自己資金なしでも創業融資を受けられる場合

起業時に自己資金を用意できない場合でも、適切な融資制度を活用することで事業を開始することが可能です。自己資金がない場合、金融機関や公的機関からの信頼を得るために、しっかりとした事業計画や返済計画の策定が不可欠です。以下では、自己資金なしでも利用可能な融資制度やその条件について詳しく解説します。

融資を受けるための条件

自己資金なしで融資を受けるためには、以下の条件を満たす必要があります。

- 事業計画の実現性

- 詳細なビジネスプラン:市場調査、競合分析、販売戦略などを含む具体的な計画書が求められます。

- 収支予測:売上、経費、利益の予測を明確に示し、事業の収益性を証明します。

- マーケットニーズの証明:提供する商品やサービスが市場で需要があることをデータや調査結果で裏付けます。

- 返済能力の証明

- 財務状況の明示:過去の財務データや将来のキャッシュフロー予測を提出し、返済能力を示します。

- 担保や保証人の提供:自己資金がない場合、金融機関はリスクを低減するために担保や保証人を求めることが一般的です。

- 信用力の確保

- 信用情報の良好さ:個人や企業の信用情報が良好であることが求められます。過去の返済履歴や信用スコアが評価されます。

- 経営者の経験と実績:起業家としての経験や過去の実績が評価され、信頼性を高めます。

- 適切な担保の提供

- 不動産や動産の提供:融資額に応じた担保の提供が必要となる場合があります。資産の評価額が融資額をカバーすることが重要です。

- 第三者保証の活用:信用保証協会を通じた保証人の設定も有効です。

これらの条件を満たすことで、自己資金がなくても融資を受けやすくなります。次に、具体的にどのような融資制度が利用可能かを見ていきましょう。

利用可能な融資制度

自己資金なしでも利用できる代表的な融資制度を以下に紹介します。

いずれも日本政策金融公庫の融資で、申込に自己資金の要件がありません。ただし、各制度には独自の条件やメリットがあるため、事業の状況やニーズに合わせて最適なものを選択することが重要です。

新創業融資制度

日本政策金融公庫 国民生活事業の「新規開業資金」は、多様な創業者を支援する融資制度です。特に女性、若者、シニア、再チャレンジ創業者などに手厚い支援を提供しています。事業開始直後や事業開始後7年以内の方を対象に、設備資金と運転資金をサポートします。

| 対象者 | 新たに事業を始める方または事業開始後おおむね7年以内の方 |

| 資金使途 | 新たに事業を始めるため、または事業開始後に必要とする設備資金および運転資金 |

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 返済期間 | 設備資金:20年以内 <うち据置期間5年以内> 運転資金:10年以内 <うち据置期間5年以内> |

| 利率 | 基準利率。特定の要件を満たす場合は特別利率が適用可能 |

| 担保・保証人 | 希望を伺いながら相談 |

| 併用できる特例制度 | 経営者保証免除特例制度 創業支援貸付利率特例制度 設備資金貸付利率特例制度(東日本版) 賃上げ貸付利率特例制度 |

中小企業経営力強化資金

日本政策金融公庫 国民生活事業の「新規開業資金」は、多様な創業者を支援する融資制度です。特に女性、若者、シニア、再チャレンジ創業者などに手厚い支援を提供しています。事業開始直後や事業開始後7年以内の方を対象に、設備資金と運転資金をサポートします。

| 対象者 | 経営革新や新事業分野開拓を行う中小企業 会計基本要領・指針に従う中小企業 中小企業基盤整備機構のハンズオン支援を受ける企業 経営者保証免除計画を策定する企業 |

| 資金使途 | 事業計画実施のための設備資金 長期運転資金 経営課題解決のための資金 一時的な施設賃借に必要な資金 |

| 融資限度額 | 7億2千万円 |

| 返済期間 | 設備資金:20年以内(据置期間2年以内) 運転資金:7年以内(据置期間2年以内) |

| 利率 | 基準利率 特定条件で2億7千万円まで特別利率① リスクと融資期間に応じた所定利率 |

| 担保・保証人 | 担保は個別相談 一定条件で経営責任者の個人保証が必要 |

挑戦支援資本強化特例制度(資本性ローン)

スタートアップや新事業展開に取り組む企業の財務体質強化と資金調達の円滑化を支援する制度です。

主な特長は以下のとおりです。

資本性ローンの主な特長

- 期限一括返済:最終回一括払い、それまでは利息のみ支払い

- 業績連動金利:業績低調時は金利負担が小さい

- 疑似出資:借入金を自己資本とみなせる

| 融資の条件 | 地域経済活性化に関する事業を行うこと 税務申告を1期以上行い、所得税等を完納していること |

| 資金使途 | 新規開業資金 新事業活動促進資金 海外展開・事業再編資金 事業承継・集約・活性化支援資金 企業再建資金 ソーシャルビジネス支援資金 |

| 融資限度額 | 7,200万円(別枠) |

| 返済期間 | 5年1ヵ月以上20年以内 |

| 利率 | 税引後当期純利益に応じて変動 0円以上:3.60%〜4.65% 0円未満:0.50% |

| 担保・保証人 | 無担保・無保証人 |

自己資金がなくても融資は通るのか

前述の日本政策金融公庫の融資に自己資金の要件はありませんが、だからといって、用意しなくていいわけではありません。

融資の審査には自己資金はあれば有利で、なければ不利になります。

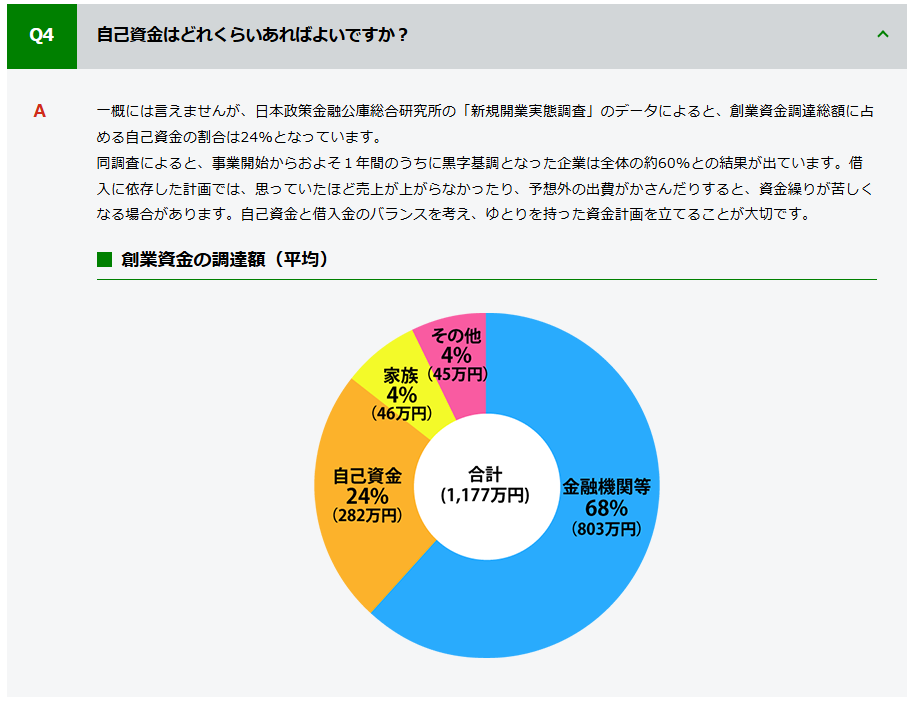

どれぐらい自己資金が必要かというと、一概には言えませんが日本政策金融公庫が開示しているデータによると、創業資金での自己資金の割合は24%が一般的なようです。

自己資金なしで融資を受けるための方法

自己資金なしで融資を受けることは、特に起業初期や資金繰りに困っている場合に大きな課題となります。しかし、いくつかの戦略を活用することで、自己資金を持たずに融資を受ける可能性を高めることができます。本章では、具体的かつ実践的な方法を詳しく解説します。

手持ちの現金がゼロでも自己資金を増やす方法

自己資金が不足している場合でも、さまざまな手段を用いて自己資金を増やすことが可能です。以下に具体的な方法を紹介します。

不動産などを現物資産として申告する

所有している不動産や車両などの現物資産は、融資申請時に自己資金として申告することができます。

不動産は市場価値が比較的安定しているため、金融機関に対して信頼性の高い自己資金として評価されることが多いです。車両も同様に、適切な評価を受けることで資産として認められる可能性があります。現物資産を申告する際は、正確な評価額を把握し、必要な書類を準備することが重要です。

家族・親族から贈与を受ける

家族や親族からの贈与は、迅速に自己資金を増やす有効な手段です。

贈与は返済の必要がないため、負担を軽減することができます。ただし、贈与税が発生する場合があるため、事前に税務署や専門家に相談し、適切な手続きを行うことが必要です。また、贈与契約書を作成し、贈与の事実を明確にすることで、後々のトラブルを防ぐことができます。

みなし自己資金を申告する

一定の条件下で、実際に手元に現金がなくても「みなし自己資金」として認められる資金を申告する方法があります。

例えば、将来的に受け取る予定の売掛金や予定収入、保有する株式の評価額などが該当します。これらの資産は流動性が高く、実際に資金として活用できるため、金融機関に対して信用力を示すことができます。ただし、みなし自己資金として認められるかどうかは、各金融機関の基準によるため、事前に確認することが重要です。

出資を募る

第三者からの出資を受けることで、自己資金を補填することが可能です。

エンジェル投資家やベンチャーキャピタル、クラウドファンディングなどを活用して資金を集める方法があります。出資を受ける際には、事業計画や将来性を明確に示すことが求められます。また、出資者との契約内容を詳細に取り決め、双方の権利と義務を明確にすることが重要です。

資産を売却する

不要な資産を売却することで、迅速に資金を調達することができます。

例えば、使用していない機器や備品、古い不動産などを売却することで現金化が可能です。売却前には市場価値を正確に評価し、最適な販売方法を選択することが重要です。また、一時的な資金不足を解消するために資産を売却する場合は、将来的な事業運営に支障が出ないよう注意が必要です。

保険を解約する

生命保険や医療保険などの契約を解約し、その解約金を自己資金に充てる方法です。

解約金は即時に現金化できるため、急な資金需要にも対応可能です。ただし、解約に伴うペナルティや保険の保障が失われるリスクがあるため、慎重に検討する必要があります。解約前には、保険会社に詳細な条件を確認し、将来的なリスクを考慮することが重要です。

融資申し込みを有利にする方法

自己資金がない場合でも、融資を受けやすくするための工夫があります。以下に具体的な方法を紹介します。

緻密な事業計画書を作成する

融資審査において、事業計画書の内容は非常に重要な評価ポイントとなります。具体的で実現可能な計画を示すことで、金融機関に対して信頼性をアピールすることができます。

ポイント

事業計画書には、事業の目的、マーケット分析、競合分析、収支予測、資金使途などを詳細に記載する必要があります。また、リスク管理や将来的な成長戦略についても明確に述べることで、融資審査を通過する可能性が高まります。

専門家の助言を受けながら、論理的かつ説得力のある計画書を作成することが重要です。

既に決まっている契約をアピールする

既に取引先や顧客との契約が成立している場合、それを強調することで信用力を高めることができます。具体的な契約内容や取引条件を提示することで、事業の実現可能性や収益性を証明する材料となります。

ポイント

特に、大手企業や安定した取引先との契約は、金融機関に対して安心感を与えるため、融資審査を有利に進めることができます。契約書や合意書を提出できる場合は、必ず添付し、具体的な成果を示すことが重要です。

専門家に相談する

税理士や中小企業診断士などの専門家に相談することで、適切なアドバイスを受けられます。専門家は、事業計画の作成や資金調達の方法について豊富な知識と経験を持っており、融資申請を成功させるための具体的な戦略を提案してくれます。

ポイント

専門家の支援を受けることで、融資申請書類の作成や必要な手続きをスムーズに進めることが可能です。さらに、専門家のネットワークを活用して、適切な金融機関や出資者を紹介してもらうことも期待できます。信頼できる専門家を見つけ、積極的に相談することが融資成功の鍵となります。

これらの方法を組み合わせて活用することで、自己資金がなくても融資を受ける可能性を大いに高めることができます。各方法のメリットとリスクを十分に理解し、計画的に資金調達を進めることが重要です。

融資以外の資金調達方法

融資以外にも、女性起業家が事業を立ち上げるために活用できるさまざまな資金調達方法があります。これらの方法を効果的に利用することで、自己資金がなくても事業を成功させるための資金を確保することが可能です。以下では、具体的な資金調達方法について詳しく解説します。

共同経営者と組む

共同経営者を組むことは、資金調達の一つの手段です。信頼できるパートナーと共に事業を進めることで、資金の負担を分担し、経営リスクを軽減することができます。

共同経営者の選び方

共同経営者を選ぶ際には、以下のポイントを考慮することが重要です。

- 信頼関係: 長期的に協力できる信頼関係が築ける人物を選びましょう。

- スキルの補完: 自分が持っていないスキルや経験を持つパートナーを選ぶことで、事業の幅を広げることができます。

- ビジョンの共有: 事業の目標やビジョンを共有できる相手を選ぶことで、方向性のズレを防ぎます。

資金の分担方法

共同経営者と資金を分担する際には、以下の点を明確にしておくことが重要です。

- 出資割合の決定: 各自の出資額や出資割合を明確にし、契約書に記載します。

- 利益配分のルール: 事業の利益配分方法を事前に決定し、合意しておきます。

- 資金の使途: 資金の具体的な使途を明確にし、無駄遣いを防ぎます。

共同経営者との協力により、資金面だけでなく、経営ノウハウや人脈も共有することができ、事業の成功確率を高めることが可能です。

助成金・補助金を活用する

政府や自治体、民間団体が提供する助成金や補助金は、返済不要の資金として非常に有用です。特に女性起業家向けの支援策も多く存在し、事業の立ち上げや拡大に役立ちます。

助成金の種類

助成金にはさまざまな種類があります。主なものを以下に紹介します。

- 創業支援助成金: 新規に事業を立ち上げる際に必要な資金を支援します。

- 女性起業家支援助成金: 女性が経営する事業を対象に、特定の条件を満たすことで支給されます。

- 技術開発助成金: 新しい技術や製品の開発を支援するための資金です。

補助金の申請方法

補助金を申請する際には、以下のステップを踏むことが一般的です。

- 情報収集: 自分の事業に適した助成金や補助金を探します。政府の公式ウェブサイトや自治体の窓口で情報を収集しましょう。

- 申請条件の確認: 各助成金や補助金には申請条件が設定されているため、事前にしっかりと確認します。

- 必要書類の準備: 事業計画書や財務諸表、その他必要な書類を準備します。

- 申請書の提出: 指定された期限内に申請書を提出します。

- 審査と結果の待機: 提出後、審査が行われ、結果が通知されます。

助成金や補助金は競争が激しい場合もありますが、適切な準備と戦略的な申請により、資金を獲得するチャンスを高めることができます。

クラウドファンディングを利用する

クラウドファンディングは、インターネットを通じて広く資金を募る方法であり、特に初期段階の起業に適しています。多くの人々から小額ずつ資金を集めることで、大きな資金調達が可能です。

クラウドファンディングの種類

クラウドファンディングには主に以下の4種類があります。

- リターン型: 支援者に対して商品やサービスを提供するタイプです。プロジェクトの成功後にリターンが提供されます。

- 寄付型: 支援者からの寄付を受けるタイプで、リターンは基本的にありません。

- 投資型: 支援者が出資者となり、事業の一部を所有する形で資金を提供します。

- 融資型: 支援者に対して返済義務が生じるタイプです。

成功するクラウドファンディングのポイント

クラウドファンディングを成功させるためには、以下のポイントが重要です。

- 魅力的なプロジェクト説明

- プロジェクトの目的や魅力を分かりやすく伝えることが重要です。ビジュアルや動画を活用すると効果的です。

- 明確な目標設定

- 資金調達の目標金額を明確に設定し、支援者に具体的な目標を示します。

- 適切なリターン設定

- 支援者に対して魅力的なリターンを提供することで、支援意欲を高めます。

- 効果的なプロモーション

- SNSやメールマーケティングを活用して、広くプロジェクトを宣伝します。

- 信頼性の確保

- プロジェクトの信頼性を高めるために、実績や専門知識をアピールします。

クラウドファンディングは、事業の初期段階で資金を集めるだけでなく、市場の反応を確認する場としても活用できます。

自己資金なしで起業する際の注意点

自己資金を持たずに起業することは、多くの女性にとって魅力的な選択肢ですが、いくつかのリスクや注意点があります。これらを理解し、適切に対処することで、起業の成功確率を高めることができます。以下では、自己資金なしで起業する際に留意すべき主要な注意点について詳しく解説します。

融資額が少なくなり、金利が高くなる可能性

自己資金が不足している場合、金融機関からの融資額が制限されることがあります。これは、自己資金が事業へのコミットメントを示す一つの指標とされるためです。自己資金が多いほど、金融機関はリスクを低く見積もり、より有利な条件で融資を提供する傾向があります。

融資額の制限

自己資金が少ないと、必要な事業資金を全額融資で賄うことが難しくなります。その結果、計画していた事業規模や運転資金が不足し、事業の運営に支障をきたす可能性があります。特に、初期投資が多い業種では、自己資金の有無が融資額に大きく影響します。

金利の上昇リスク

自己資金が少ないと、金融機関は貸し倒れリスクを高く評価し、金利を引き上げる場合があります。高金利の融資は返済負担を増大させ、事業のキャッシュフローを圧迫する要因となります。長期的な視点で事業を運営するためには、金利の影響を十分に考慮する必要があります。

審査基準の厳格化

自己資金が少ない場合、金融機関の融資審査基準が厳しくなることがあります。事業計画の精度や収益性、キャッシュフローの安定性など、詳細な審査が行われ、融資の承認が難しくなる可能性があります。これに対処するためには、事業計画書をしっかりと作成し、信頼性を高めることが重要です。

一時的な見せ金は違法となる可能性

資金調達の過程で「見せ金」と呼ばれる一時的な資金を用意することがありますが、これは法的なリスクを伴います。見せ金は実際の資金実態を偽る行為と見なされ、不正融資や資金運用の疑いを招く可能性があります。

見せ金の定義とリスク

見せ金とは、実際には存在しない資金や、虚偽の資金を示すことで、融資を受けやすくするための偽装行為です。これは、金融機関に対して誤解を与える行為であり、発覚した場合には重大な法的制裁を受ける可能性があります。

法的影響

見せ金を用いた融資申請が発覚すると、詐欺罪や偽計業務妨害罪などの刑事罰が適用される可能性があります。また、金融機関からの信用を失い、将来的な資金調達が困難になるだけでなく、個人の信用情報にも悪影響を及ぼします。

適法な資金調達の重要性

資金調達は透明性を持って行うことが重要です。正確な資金状況を把握し、金融機関に対して誠実に情報を提供することで、信頼関係を築き、健全な事業運営を維持することができます。

資金計画を立てないと返済できなくなるおそれ

適切な資金計画がない場合、融資の返済が困難になるリスクが高まります。資金計画は、事業の収支バランスを管理し、返済スケジュールに対応するために不可欠です。

資金計画の重要性

資金計画は、事業の収益予測や支出計画を具体的に示すものであり、融資の返済能力を証明するために重要です。詳細な資金計画がなければ、事業の収支が不安定になり、返済に支障をきたす可能性があります。

返済スケジュールの管理

融資を受ける際には、返済スケジュールをしっかりと管理することが求められます。定期的な返済が滞ると、信用情報に悪影響を与え、将来的な資金調達が難しくなるだけでなく、法的措置を取られる可能性もあります。

リスク管理

事業運営には予期せぬリスクが伴います。資金計画には、リスク管理の観点から、予備資金の確保や収益の多角化などを組み込むことが重要です。これにより、突発的な事態にも柔軟に対応し、返済能力を維持することができます。

自己資金なしで起業する際には、上記の注意点を十分に理解し、適切な対策を講じることが重要です。法的リスクを避け、健全な資金計画を立てることで、持続可能な事業運営を実現し、成功への道を歩むことができます。

自己資金なしで起業する時のポイント

自己資金を持たずに起業する際には、計画的かつ戦略的なアプローチが求められます。以下では、自己資金なしで起業する際に押さえておくべき重要なポイントを詳しく解説します。これらのポイントをしっかりと理解し実践することで、資金調達の成功率を高め、事業の安定的な運営を実現することができます。

緻密なビジネス計画を立てる

ビジネス計画書は、起業の道筋を示す羅針盤であり、融資審査を通過するための重要なツールです。詳細で現実的なビジネス計画を作成することで、金融機関や投資家に対して事業の信頼性と収益性をアピールできます。

市場分析の徹底

市場分析は、事業の成功に不可欠な要素です。ターゲット市場の規模、競合状況、顧客のニーズやトレンドを詳細に調査します。これにより、自社の強みや差別化ポイントを明確にし、効果的なマーケティング戦略を策定できます。

明確な収益モデルの構築

収益モデルは、事業がどのようにして収益を生み出すかを示す重要な部分です。商品の価格設定、販売チャネル、コスト構造、利益率などを具体的に計算し、現実的な収益予測を立てます。これにより、投資家や金融機関に対して事業の持続可能性を示すことができます。

リスク管理と対策の明示

事業にはさまざまなリスクが伴います。市場リスク、財務リスク、運営リスクなどを洗い出し、それぞれに対する具体的な対策をビジネス計画書に盛り込みます。これにより、予期せぬ事態にも柔軟に対応できる体制を整えていることを示すことができます。

具体的な目標設定と達成計画

短期および長期の具体的な目標を設定し、それを達成するための具体的なアクションプランを策定します。目標の達成状況を定期的に評価し、必要に応じて計画を修正することで、事業の進捗を確実に管理します。

できる限り自己資金を準備する

自己資金を少しでも準備することで、融資審査が有利になり、金融機関からの信頼を得やすくなります。また、自己資金があることで、事業運営の初期段階での資金繰りを安定させることができます。

貯蓄の積み立て

起業を目指す前に、日常の生活費や不要な支出を見直し、少しずつでも貯蓄を積み立てることが重要です。毎月一定額を貯金する習慣を身につけることで、起業時に必要な資金を確保する基盤を作ります。

不要な資産の売却

自宅の不要な家具や家電、未使用の車両などを売却することで、即座に資金を調達する方法も有効です。これにより、一時的な資金不足を解消し、起業資金の一部を補うことができます。

資産の有効活用

所有している資産を有効に活用する方法も検討しましょう。例えば、不動産を賃貸に出す、副業としてスキルを活かしたフリーランス業を始めるなど、自己資金を増やす手段を多角的に考えることが重要です。

節約とコスト管理

日常生活における節約やコスト管理を徹底することで、無駄な支出を削減し、貯蓄を増やすことができます。具体的には、食費の見直し、交通費の削減、固定費の見直しなどが挙げられます。

専門家のアドバイスを受ける

起業においては、多くの専門知識や経験が必要となります。税理士や中小企業診断士、ビジネスコンサルタントなどの専門家からアドバイスを受けることで、適切な資金調達や事業運営が可能になります。

税理士の活用

税理士は、税務に関する専門知識を持ち、適切な節税対策や財務管理のアドバイスを提供します。事業の収益性を高めるための戦略や、資金調達時の税務上の注意点など、具体的なサポートを受けることができます。

中小企業診断士のサポート

中小企業診断士は、事業計画の策定や経営戦略の立案、資金調達の支援など、幅広い分野でサポートを提供します。専門家の視点から事業の強みや課題を分析し、改善点を具体的に提案してくれます。

ビジネスコンサルタントの利用

ビジネスコンサルタントは、事業の成長戦略やマーケティング戦略、人材育成など、経営全般に関するアドバイスを提供します。専門的な知識と経験を活かし、事業の成功に向けた具体的なアクションプランを策定する手助けをしてくれます。

まとめ

創業融資とは、新規事業の立ち上げに必要な資金を金融機関や公的機関から借り入れる制度で、日本政策金融公庫などが提供する低金利・保証付きの融資が代表例です。

融資審査では自己資金を用意しているほど信用度が高まり、計画通りに返済できると判断されやすくなります。

自己資金は起業者自身の銀行預金や不動産、株式など自由に処分可能な資産が該当し、借入金やリース契約中の物品などは含まれません。

万一自己資金が十分でない場合でも、贈与や現物資産の申告、エンジェル投資家からの出資などで補完する方法があり、日本政策金融公庫の新規開業資金など自己資金要件がない融資制度も存在します。

ただし、まったく自己資金がない状態では融資額が少なくなったり金利が高くなる可能性があるため、できる限りの自己資金を準備することが望ましいでしょう。

さらに、見せ金などの不正行為は重大な法的リスクを伴うため厳禁です。最終的には綿密な事業計画書や収支予測を提示し、返済能力と成長性を示すことで融資を受けやすくし、成功につなげることが重要となります。