会計ソフトの会社、ミロク情報サービスのアンケートによる解約に至った税理士の不満ランキングでは、「対応・連絡の遅さ」の不満が13.3%で第3位でした。

対応・連絡の遅さで実務上よくトラブルになるのは以下が多いです。

- 連絡や依頼した業務・質問の回答が遅い

- 税理士資格を持たない担当者で回答が遅い

- IT化が遅く、手作業。また、会計資料がわかりにくい

連絡・対応の遅さは、困りものですが、連絡・対応が遅い傾向にある人では、ある時期から連絡が取れなくなるということもあります。この記事では、税理士の連絡・対応の遅さでトラブルになった事例をもとに税理士変更の重要性と対応のポイントについて解説しました。

最終的には連絡がとれず確定申告も無申告だった事例

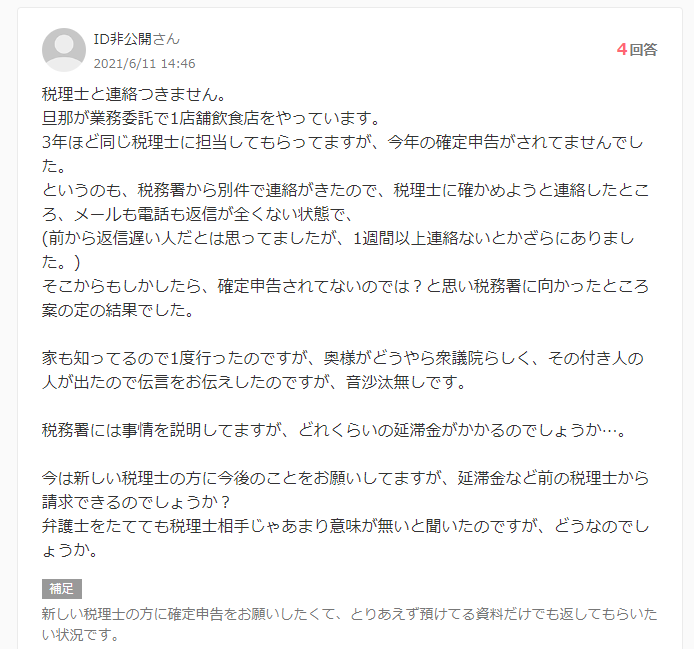

以下はyahoo知恵袋にあった事例です。

もともと連絡・対応が遅い傾向にあった税理士が最終的には、連絡が取れなくなり、確定申告書も提出されていなかったという事例です。

yahoo知恵袋の事例

事例の相談内容:

- 旦那が業務委託で1店舗飲食店を経営しており、3年間同じ税理士に担当してもらっていた。

- 今年の確定申告がされていないことに気づき、税理士に連絡しても全く返信がない状態。

- 税務署に問題を説明し、確定申告が遅れたことが判明した。

- 新しい税理士に今後のことを依頼しているが、延滞金などの前の税理士からの請求について心配している。

- 弁護士を立てても税理士相手ではあまり意味がないのか不明。

出典:yahoo知恵袋

この相談では、業務委託で飲食店を経営している方が、3年間同じ税理士に担当してもらっていたにもかかわらず、今年の確定申告がされていないという問題が発生しています。税理士への連絡が取れず、税務署へ相談した結果、遅延した確定申告が判明しました。この事例から、税理士変更を検討する際の重要なポイントを考えてみましょう。

コミュニケーションの重要性:

この相談例では、税理士への連絡が取れなかったことが大きな問題となりました。税理士との円滑なコミュニケーションは、経営において非常に重要です。税務申告や経理関連の相談は、迅速に対応してもらいたいもの。事前に税理士の対応スタイルや連絡手段について確認することが必要です。

確定申告の遅延によるリスク:

確定申告の遅延は法的な問題を引き起こす可能性があります。税務署からの延滞金や罰金の請求、税務調査などのリスクが生じます。早めの対応が重要です。税理士が確定申告を遅らせる理由についても事前に理解しておくことが重要です。

新しい税理士への移行:

新しい税理士に頼る際には、前の税理士との関係を正式に解消する必要があります。前の税理士から必要な資料の返還や請求されるであろう延滞金などについても確認しましょう。税理士変更には手続きやタイムリミットがある場合もありますので、早めの対応が必要です。

弁護士の利用について:

弁護士を立てることも検討されるかもしれませんが、税理士とのトラブルにおいては効果的でない場合もあります。税理士変更においては、まずは新しい税理士との信頼関係を築くことが大切です。

この相談事例から、税理士変更を検討する際にはコミュニケーションの重要性、確定申告の遅延によるリスク、新しい税理士への移行方法をよく理解しておくことが必要であることがわかります。税理士変更に際しては、事前によく考え計画的な対応を心がけましょう。

税務リスクは常に納税者が被る

基本的に税務での失敗やミスは、一旦納税者に帰属します。

税理士に理由がある場合、話し合いや場合によっては訴訟になることもあり、その理由が税理士であれば、損失を補填してもらうことはできます。

ただ、補填されるのは金銭的な部分のみです。例えば、ミスにより「加算税」が課されたら、その履歴は誰に原因があれ、納税者に対して記録として残ります。

重加算税などの場合、次の税務調査までのサイクルが短くなることも懸念されます。

現実的な解決方法

解決方法として、税理士に改善してもらうことも可能ですが、あまり現実的ではないです。

仮に改善を提案してみても、

- 改善を聞き入れてくれるかわからない

- 改善してくれるかわからない

- 改善しても継続していく保証はない

といった要因があります。確実でもないのにそこに労力を割くのは、ビジネス上は無駄ではないでしょうか?

であれば、「税理士変更」した方が有意義です。

税理士変更というと、ハードルが高いように思われがちですが、そうでもありません。

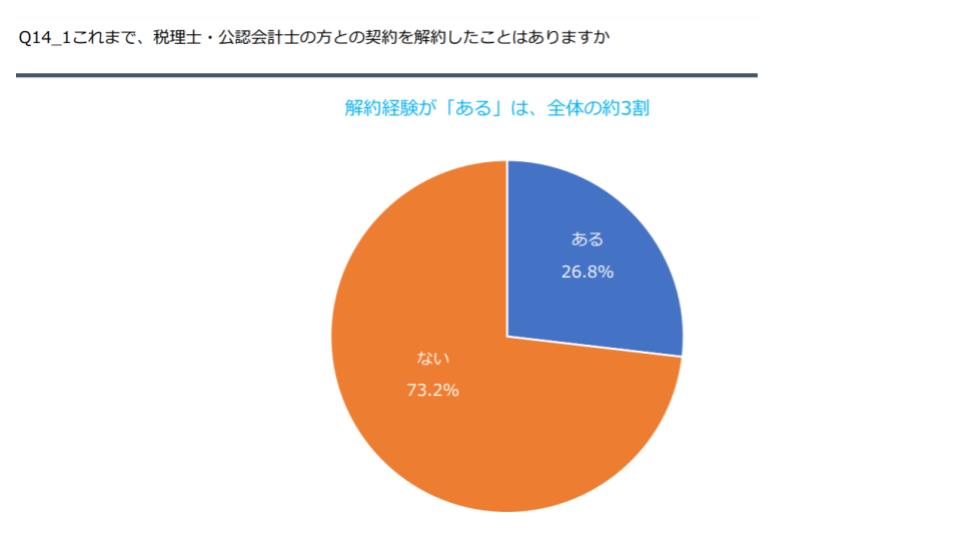

約3割の事業者が経験する税理士契約の解約

ミロク情報サービスのアンケートによると、じつは税理士契約の解約の経験があるのは、全体の26.8%!

なんと約3割が解約を経験しているんです。

けっこうな割合ですよね。

税理士変更を想定した税理士への不満の解決方法は以下のURLから見ることができます。ぜひご覧ください。

まとめ

コミュニケーションの重要性

既存の税理士との円滑なコミュニケーションは、経営において非常に重要です。適切なタイミングで連絡を取り合い、迅速に対応してもらえる関係を築くことが必要です。税務申告や経理関連の問題は、時間をかけずに解決できるよう、事前に連絡手段や対応スタイルを確認しておきましょう。

確定申告の遅延によるリスク

確定申告の遅延は、法的な問題を引き起こす可能性があります。遅延によって発生する延滞金や罰金だけでなく、税務調査のリスクも考慮しなければなりません。早めの対応と正確な申告が、トラブルを回避する鍵となります。

新しい税理士への移行方法

税理士変更を検討する際には、前の税理士との関係を正式に解消することが大切です。前の税理士から必要な資料を返還してもらい、延滞金などの請求が予想される場合は確認しておくことが必要です。また、税理士変更の手続きやタイムリミットを把握し、スムーズに新しい税理士へ移行しましょう。

税理士変更は慎重に計画的に行う必要があります。円滑なコミュニケーションと早めの対応が、トラブルを未然に防ぐカギとなります。新しい税理士には、事前に相談内容や移行方法について詳細に説明し、信頼関係を築くよう心がけましょう。