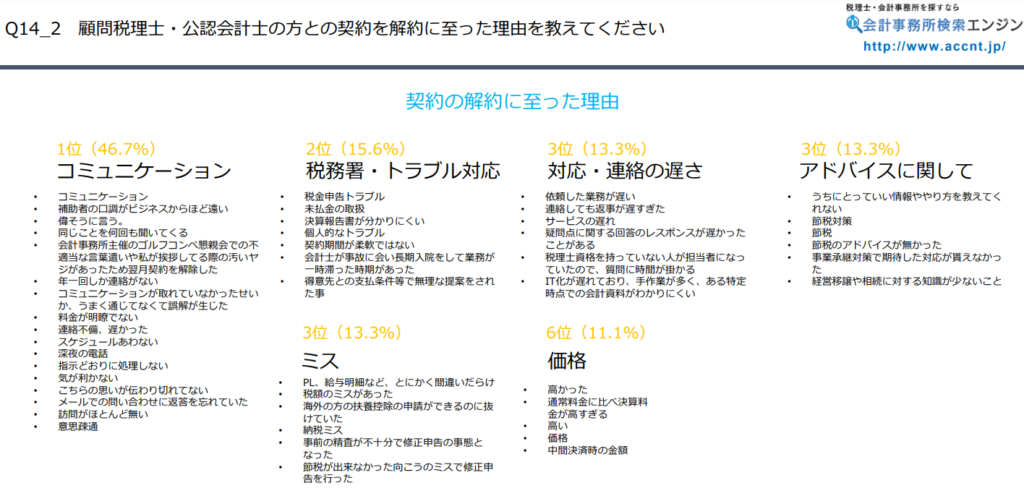

会計ソフトの会社、ミロク情報サービスのアンケートによる解約に至った税理士の不満ランキングでは

第1位「コミュニケーション」46.7%、第2位「税務署トラブル対応」15.6%、第3位「対応・連絡の遅さ」13.3%でした。

以下3位は、同じポイントが2つあり、

第3位「アドバイスに関して」13.3%、第3位「ミス」13.3%、第6位「価格」11.1%となっています。

このランキングは、

税理士契約の解約に至った理由

によるランキングです。

なぜ、ランキングにある理由が解約に至ったのか?

この記事では、yahoo知恵袋にもあった同様の事例なども紹介しつつ、私の実務経験からの考察も踏まえて解説しています。

税務の実務に通算18年従事した私が業界経験者視点で解説もしています。

今、税理士との関係でストレスを感じている人、税理士に不満があって解約すべきか悩んでいる人、には必見の内容です。ぜひ最後までご一読ください。

税理士への不満ランキング

下の画像は税理士向けの会計ソフトを取り扱うミロク情報サービスのアンケートです。

アンケート内容は、税理士契約の解約を経験したことがある事業者を対象に、解約に至った理由は何ですか?というものです。

このアンケートによると、解約に至った理由は、大きく分けると以下の6つの理由になっています。

- 第1位 コミュニケーション

- 第2位 税務署・トラブル対応

- 第3位 対応・連絡の遅さ

- 同3位 アドバイスに関して

- 同3位 ミス

- 第6位 価格

第1位 コミュニケーション

コミュニケーションでの不満の主なものをピックアップすると以下のようになります。

- 税理士が偉そうに言う、同じことを何回も聞いてくる

- コミュニケーションがとれず誤解が多い

- 年1回しか連絡がない、訪問がない

コミュニケーションの相違がトラブルの原因になっていますが、実務上は税理士の人柄や信頼関係によるものが多いです。

第2位 税務署・トラブル対応

アンケートとは若干乖離しますが、税務署対応で実務上よくトラブルになるのは以下が多いです。

- 常に税務署よりのスタンス・税務調査で戦ってくれない

- 税務調査の段取りが悪く、調査官の心証を悪くした

- 税務調査の対応がいい加減

税務署対応は、どれだけ場数を踏んだかという経験が大きく左右される場合が多いです。

第3位 対応・連絡の遅さ

対応・連絡の遅さなので文字どおりですが、一応内容を掘り下げると以下のようになります。

- 連絡や依頼した業務・質問の回答が遅い

- 税理士資格を持たない担当者で回答が遅い

- IT化が遅く、手作業。また、会計資料がわかりにくい

対応のまずさは、スタッフの経験不足や税理士の事務所としての業務体制が原因になっていることが多いです。

同3位 アドバイスに関して

有用なアドバイスがないことに関する不満です。内容を掘り下げると以下のようになります。

- うちにとっていい情報ややり方を教えてくれない

- 節税のアドバイスがない

- 相続、事業承継の知識が少ない、期待した対応じゃなかった

節税のアドバイスがない、又は少ないというのは実務でよくある不満です。でも、じつはそれほど合法的な節税スキームは大して多くありません。不満になる理由の根源は、節税について考えてくれる姿勢があるかどうかだったりします。

同3位 ミス

税理士側のミスで、税額がまちがっていたり、修正申告となった事例です。

- 税額のミスがあった

- 精査不十分で修正申告となった

- 節税できなかった税理士のミスで修正申告になった

ミスは誰にもあるので、それが不満に繋がるのは、信頼関係ができていないことが要因だったりします。また事務所内で精査ができていれば未然に防げるので業務体制にも要因があります。

第6位 価格

一般的に税理士報酬は高い印象があるようです。価格が相場より明らかに高い場合もありますが、料金のシステムを理解されていないこともあります。例えば、会計ソフトへの入力は会社が行っているので月額顧問料が安くなっていて、決算は手が込むので、高い設定になっていることもあります。

- 価格が高い

- 通常料金に比べ決算料が高い

相場をチェックするほか、料金システムの周知、明確にされてるかもポイントです。

税理士への不満を放っておく不利益

税理士へ不満があるものの、面倒だったり、もめるのも嫌だから、、、と放っていませんか?

じつは、税理士への不満、放っておくと様々な不利益があります。

コミュニケーションの不満の場合

コミュニケーションがうまくとれないと、あらゆる不利益が生じます。決算書・申告書の作成においても、税務調査においても、銀行の融資においても致命的な不利益になる可能性大です。

何より、接することがストレスになるのが一番の不利益です。

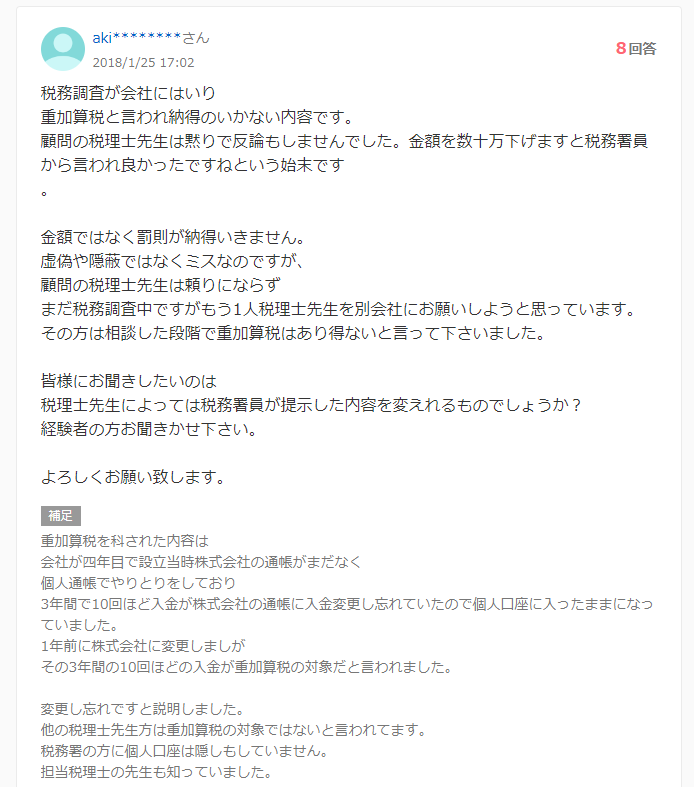

税務署・トラブル対応の失敗事例

税務調査で重加算税を受け、せられた罰則が虚偽や隠蔽ではなくミスに基づくものであるのに、顧問の税理士は黙って反論もしませんでした。別の税理士に相談したところ、重加算税はあり得ないと言われたという内容です。

yahoo知恵袋の事例

事例の相談内容:

会社が税務調査を受け、重加算税を課せられた内容に納得がいかないとの相談です。顧問の税理士は反論せず、金額を数十万下げることを提案されましたが、罰則に対して納得ができません。重加算税の原因は、設立当初の通帳がなく個人口座でやりとりをしていたため、株式会社に変更し忘れていた10回の入金が対象とされています。相談者は変更し忘れと説明しているものの、他の税理士は重加算税の対象ではないと言っています。相談者は別の税理士に相談し、重加算税はあり得ないと言われています。

出典:yahoo知恵袋

税務リスクは常に納税者が被る

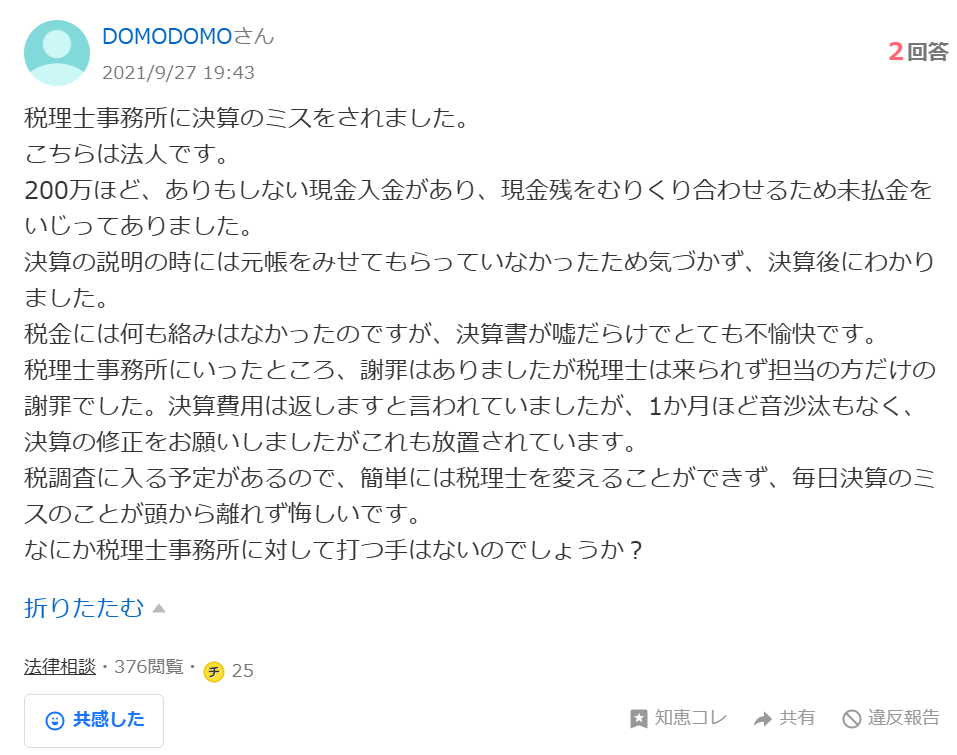

税理士が間違いだらけで税理士変更すらできなくなった事例もあります。

以下はyahoo知恵袋にあった事例です。

事例

相談者は法人経営者であり、税理士事務所からの決算ミスに直面しています。問題の内容は、ありもしない現金入金と未払金の操作による現金残の調整であり、税金には影響がなかったものの、決算書には嘘が含まれており、相談者は不愉快な思いをしています。税理士事務所は謝罪し、決算費用の返金を約束しましたが、一か月経っても何の進展もありません。更に、税調査が控えており、新たな税理士に切り替えることも難しい状況です。相談者は現状から抜け出すための適切な対策を模索しています。

事例の経緯

時系列でまとめると以下のようになります。

- 決算ミスの発覚前

- 税理士事務所に決算を依頼。

- 決算の説明の際、元帳は見せてもらえなかった。

- 決算ミスの発覚

- 決算後、ありもしない現金入金が200万円計上されていることに気づく。

- 現金残高を合わせるために未払金が操作されていたことを発見。

- 決算書の内容が間違いだらけであることが判明し、不愉快な思いをする。

- 税理士事務所への対応

- 税理士事務所に報告。

- 担当者が謝罪するが、税理士本人は来ず。

- 決算費用の返金を約束されるが、1か月以上音沙汰がない。

- 決算の修正を依頼するも、対応が放置される。

- 現在の状況

- 税務調査が予定されているため、税理士を簡単に変更できない。

- 毎日、決算のミスについて悔しい思いを抱え続けている。

問題が大きくなると税理士変更に支障

前述の事例の問題点は税理士を変更できない点にあります。

税務調査が予定されているため、税理士を変更すると、税務調査時に税理士が間違ってやったことを証言する人がいません。

ポイント

こうなってからでは遅いので、税理士が間違いだらけの決算書や申告書を作成するような場合は、気づいた時点で税理士変更をするのが無難です。

くわしくはこちらの記事で紹介しています。

税理士が間違いだらけで税理士変更すらできなくなった事例を解説

現実的な解決方法

解決方法として、税理士に改善してもらうことも可能ですが、あまり現実的ではないです。

仮に改善を提案してみても、

- 改善を聞き入れてくれるかわからない

- 改善してくれるかわからない

- 改善しても継続していく保証はない

といった要因があります。確実でもないのにそこに労力を割くのは、ビジネス上は無駄ではないでしょうか?

であれば、「税理士変更」した方が有意義です。

税理士変更というと、ハードルが高いように思われがちですが、そうでもありません。

税理士への不満の解決方法

税理士の不満を解消するには、税理士と改善の話し合いをする方法もありますが、あまり現実的ではありません。

私の経験上も話し合って改善するより、「税理士変更」となることがほとんどでした。

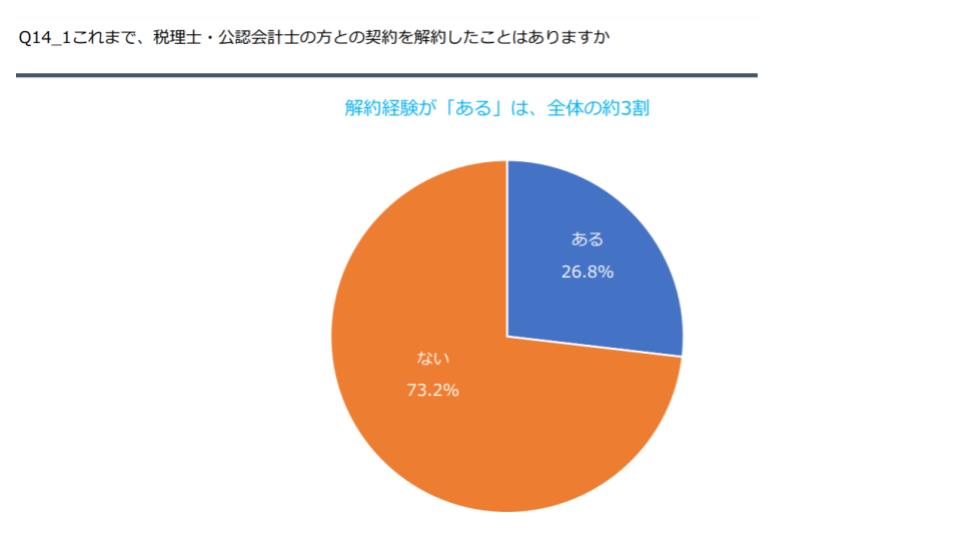

事業者の約3割が税理士契約の解約を経験

ミロク情報サービスのアンケートによると、じつは税理士契約の解約の経験があるのは、全体の26.8%!

なんと約3割が解約を経験しているんです。

けっこうな割合ですよね。

とはいえ、解約して税理士変更となると、

- 税理士変更は面倒なのでは?

- 次の税理士がすぐには見つからないのでは?

- 他の税理士といっても大差ないのでは?

といったことが不安ですよね。

税理士変更の誤解

じつは税理士変更は一般的にイメージするより面倒でもリスクでもありません。

税理士紹介サイトを利用することで、これらはすぐに解決します。

税理士紹介サイトを利用すると、

- 税理士を探す

- 複数の税理士をピックアップする

- 税理士との面談日程の調整

といったことは税理士紹介サイトが代行してくれます。

つまり、あなたがすることと言えば、解約する税理士に断りを入れるだけです。

税理士紹介サイトとは

税理士紹介サイトとは、利用者と税理士をマッチングしてくれるサービスです。

税理士紹介サイトの利用の流れ

利用の流れを大まかにまとめると以下のようになります。

- 利用者はWEB上で登録します。

- 税理士紹介サイトの担当者が電話にて希望の税理士についてヒアリングします。

- 登録税理士の中から希望に合う税理士を選定して紹介してくれます。

- 紹介の税理士と面談の上、契約するかどうかを判断します。

契約する場合は、税理士と個別の契約になります。断る場合は、税理士ではなく税理士紹介サイトの担当者に伝えると代わりに断ってくれ、別の税理士を紹介してくれます。これら全て無料で利用できます。

税理士紹介サイトのメリット

税理士紹介サイトを利用する主なメリットは以下のとおりです。

- 税理士を探すのが楽

- 次の税理士がすぐ見つかる

- 今よりいい税理士が期待できる

税理士を探すのが楽

税理士紹介サイトでは、多くのところが申し込んだ後に、メールや電話による希望の税理士のヒアリングをして、希望に沿った税理士を選定して、候補の税理士2~3人を紹介してくれます。

自分で探すときのようにインターネットで検索して、税理士のホームページをくまなく見ていく労力を使う必要なく楽に選ぶことができます。

税理士がすぐ見つかる

税理士紹介サイトの中でも税理士登録数の多い税理士ドットコムでは、6,300人以上の税理士、税理士紹介センター(株式会社ビスカス)では、4,200か所以上の事務所が登録しています。

そのため、税理士が見つかる確率は高いです。

今よりいい税理士が期待できる

税理士紹介サイトもビジネスなので、税理士を紹介しないと収益は上がりません。(紹介手数料は税理士が負担します)そのため、成約できるようないい税理士を優先的に紹介します。つまり利用者側にとってはいい税理士とのマッチングが期待できます。

税理士紹介サイトのデメリット

税理士紹介サイトのデメリットとしては、

- 税理士紹介サイトによってサービスや登録税理士数に差がある

- 十数社のサービスから比較検討するのが難しい

税理士紹介サイトによってサービスや登録税理士数に差がある

税理士紹介サイトでも、紹介する税理士を審査するか否か、登録している税理士の数などには違いがあります。よく見極めないと、なかなかいい税理士に巡り合えないこともあります。

十数社のサービスから比較検討するのが難しい

税理士紹介サイトは十数社あります。WEBサイトを漠然と眺めるだけでは、どこがいいのか、なかなか判断するのは難しいです。

税理士紹介サイトの選び方

税理士紹介サイトを選ぶには、以下3つの点を重視すると、失敗することがありません。

ポイント

- 登録税理士の質・人数、

- 担当者のサポート、

- 運営年数・実績

登録税理士の質・人数

税理士紹介サイトでは、登録税理士を審査するところもあります。審査しているところが一番ですが、そうでなければ、登録税理士の人数が多いほど、いい税理士に出会う可能性は高くなります。

担当者のサポート

税理士選びでは、税理士との面談・報酬の交渉が必要です。忙しいときの日程調整は大変ですし、価格交渉は苦手という方もいますよね。そこで、税理士との面談の日程調整や価格交渉も担当者にお任せできるところがおすすめです。

運営年数・実績

税理士紹介サイトの運営年数が長く実績が多いほど、登録税理士の数も多く、担当者のスキルも高くなる傾向にあります。

税理士紹介サイトを選ぶ際は、「運営年数が長く」「実績が多い」ところを重点的に選びましょう。

おすすめの税理士紹介サイトについてはこちらの記事で紹介しています。

おすすめの税理士紹介サイト【最新ランキング】主要5社を徹底比較!

まとめ

税理士契約解約に至った理由は、税理士への不満をランキングにすると以下のようになります。

- 第1位 コミュニケーション

- 第2位 税務署・トラブル対応

- 第3位 対応・連絡の遅さ

- 同3位 アドバイスに関して

- 同3位 ミス

- 第6位 価格

税理士への不満から解約になる、税理士変更は近年よくあることですが、その理由の一つに税理士紹介サイトのサービスの周知があります。

税理士紹介サイトを利用することで、

- 税理士を探すのが楽

- 次の税理士がすぐ見つかる

- 今よりいい税理士が期待できる

というメリットがあります。

税理士に不満がある、変更したいと思っているなら、税理士紹介サイト経由で検討してみてはいかがでしょうか。