税理士を選ぶ前に確認すべきポイント

税理士を選ぶ際には、慎重に検討することが大切です。税理士にはそれぞれ得意な分野があり、依頼する業務の内容や求めるサポートによって選ぶべき税理士が異なります。以下のポイントを確認し、適切な税理士を選びましょう。

業務内容の明確化

税理士に依頼したい業務内容を明確にすることは、税理士選びの第一歩です。例えば、確定申告や法人税申告、税務調査の対応、事業承継のサポートなど、税理士に依頼する業務は多岐にわたります。自分のビジネスや個人の状況に合った業務を明確にし、それに対応できる税理士を選ぶことが重要です。

具体的には、以下のような業務を洗い出し、それに対応できる税理士を選びます。

- 確定申告

自営業やフリーランス、法人経営者が税務申告をする際に必要なサポートを求める場合。

- 税務調査対応

税務署から調査が入った場合の対応が求められるケース。

- 相続税対策

相続に関する税務のアドバイスや手続きのサポートを受けたい場合。

- 事業承継

自分の事業を次の世代に引き継ぐための計画や税務処理を依頼したい場合。

これらの業務に精通した税理士であれば、安心して依頼できるでしょう。

税理士が対応できる業界知識の有無

税理士はその分野に特化した専門的な知識を持っていますが、特定の業界に特化した知識を持つ税理士を選ぶことも非常に重要です。例えば、製造業、IT業界、小売業など、業界ごとに特有の税務処理や控除項目、優遇措置が異なります。業界特有の知識を持っている税理士を選ぶことで、税務処理の効率が上がり、ミスを防ぐことができます。

例えば、以下のような業界特化型税理士がいる場合があります。

ポイント

- 製造業: 製造業特有の設備投資や減価償却のアドバイスを提供できる税理士。

- IT業界: ソフトウェア開発やシステムインフラ構築に関する税務知識を持つ税理士。

- 飲食業: 食品業界に特化した税務サポートを提供できる税理士。

業界知識が豊富な税理士を選ぶことで、業界特有の税制や助成金、補助金の取り扱いに関しても適切なアドバイスを受けることができます。自分のビジネスに最も合った税理士を選ぶことが、長期的な税務戦略を成功させるために欠かせないポイントとなります。

税理士の探し方9つの方法とメリット・デメリット

ここから具体的な税理士の探し方をメリット・デメリットを挙げながらご紹介します。まとめると以下の9つのになります。

- 税理士紹介サイトを利用する

- インターネットで自分で検索する

- 友人・知人に紹介してもらう

- 銀行に紹介してもらう

- 税理士会で紹介してもらう

- 確定申告会場で探す

- 異業種交流会に参加する

- 商工会議所を利用する

- SNSで探す

税理士紹介サイトを利用する

税理士紹介サイトは、利用者の希望に応じた税理士を紹介するサービスです。

登録すると、電話・メールで担当者からのヒアリングがあり、そこで伝えた希望に沿う税理士を無料で紹介してくれます。

メリット

- 希望に合う税理士を探して紹介してくれるので楽

- 会ってみて相性が合わない時は代わりに断ってくれるのでストレスがない

- 面談の日程調整なども代行してくれるので楽

デメリット

- 税理士紹介サイトに登録している税理士しか紹介はできない

- 税理士紹介サイトによって、税理士の数・質が左右される

評価

手間が大幅に削減され、相性確認も容易で、他の方法より利用者の負担が軽い。

インターネットで自分で検索

インターネットで自分で検索するのが一番ポピュラーな方法です。言わずもがなですが、メリット・デメリットをまとめると以下のとおりです。

メリット

- 気軽に探すことができる

- WEB上ではあるものの、人となり、事務所の様子などが見られる

デメリット

- 検索上位に来る税理士がいい税理士ではない

- ホームページ上の情報では得意分野などがわからないこともある

- 会ってみて相性が悪かったら断りずらい

評価

情報収集の自由度は高いが、ミスマッチや断る負担が増える点がネック。

友人・知人に紹介してもらう

友人・知人が事業者だったり、税理士に知り合いがいる場合には、紹介してもらうという方法もあります。インターネットが普及し、税理士業の広告が解禁されてからは、紹介は減りましたが、それ以前は王道の方法の一つでした。

メリット

- 友人・知人の紹介なので、信用面は担保できる

- 概ね人柄などもよい場合が多い

デメリット

- 紹介される税理士に必ずスキルが備わっているとは言えない

- 相性が合わず断るときは、紹介者の顔を潰すようでストレスになる

評価

信頼性は高いものの、選択肢が限られ、ストレスを感じる可能性がある。

銀行に紹介してもらう

銀行が税理士を紹介する場合、個人的な経験上ですが、銀行側の都合が良い税理士である傾向があります。また、銀行の担当者がよく融資先を紹介してくれる税理士に、恩返しで顧客を紹介するパターンもあり、銀行側に偏った側面があることを事前に知っておきましょう。

メリット

- 銀行とパイプを持つ税理士なので事業計画策定も対応できる融資に強い税理士の場合が多い

- 銀行が紹介するので、一定の信用は担保される。

デメリット

- 銀行担当者の主観で選ばれるので、人柄、スキルは会うまでわからない

- 銀行側の融資案件に都合よく動く税理士の可能性がある

評価

事業規模が大きい場合には有効だが、小規模事業者や個人には適さないことも。

税理士会で紹介してもらう

税理士会というのは、税理士として登録するうえで加入しなければならない税理士の監督事務の団体です。

日本税理士会連合会とは‥

日本税理士会連合会(日税連)は、税理士の使命及び職責にかんがみ、税理士の義務の遵守及び税理士業務の改善進歩に資するため、税理士会及びその会員に対する指導、連絡及び監督に関する事務を行い、並びに税理士の登録に関する事務を行うことを目的として、税理士法で設立が義務づけられている法人です。全国15の税理士会で構成されています。

日本税理士会連合会

税理士会でも要望があれば、税理士を紹介してくれます。ただ、積極的に斡旋とかをしてくれるわけではなく、税理士会のホームページから自分で検索することになります。

事務所所在地・名称・電話番号は公開情報なので、必ず記載されていますが、メールアドレス・ホームページアドレス、取扱業務などは任意情報なので、掲載していない税理士もいます。

そのため、それなりの労力が必要な割に十分な情報を得られない可能性があります。

メリット

- 偽税理士を選ぶことがないので安心

- 税理士全員の情報があるのですべて網羅できる

デメリット

- 税理士会のWEBサイトで自分で検索するので、かなりの労力が必要

- 公開されている情報が限定的なので、情報不足は否めない

評価

利用者側の負担が大きく、他の方法に比べて効率が低い。

確定申告会場で探す

確定申告時期には、税務署以外の場所で、税理士会などが税理士を派遣して無料相談会を開催しています。確定申告の書類を持参すると、その場で書き方などを税理士が教えてくれます。その際に応対した税理士に今後の契約を依頼する方法です。

メリット

- 実際に会っているので、人柄やスキルがわかる

- 無料相談で派遣される税理士なので、一般的に信用できることが多い

デメリット

- 無料相談会場は、混雑しているので込み入った話ができない

- 相性の合う税理士が対応してくれるとは限らない

- コロナ禍で無料相談会の開催自体が減少している

評価

確定申告時期限定であり、利用できる場面が限られる。

異業種交流会に参加する

異業種交流会は大小さまざまで、いろんなところで開催されています。交流目的で参加すれば、税理士が参加していることもあります。雑談から話し始められるので、他の探し方とは違って気軽にできます。

メリット

- 実際に会って、相性などを確認することができる

- 交流会の属性によっては、ビジネスパートナーとしていい関係が築ける可能性もある

デメリット

- 税理士と出会える可能性の面からはあまり高くない

- いい税理士である確率はさらに低い

評価

出会いの効率が悪く、専門性を確保しにくい。

商工会議所を利用する

商工会議所でも税理士による無料税務相談が開催されることがあります。開催の有無や日程は、その商工会議所によって違います。商工会議所会員の税理士や有志の税理士により行われています。

メリット

- 実際に会って話すので、人柄やスキルなどがわかる

- 有志でやる税理士なので誠実な人が多い

デメリット

- 税理士としてのスキルが高いとは限らない

- 相性の合う税理士が対応してくれるとは限らない

評価

小規模事業者に適しているが、必ずしも希望条件を満たすわけではない。

SNSで探す

SNSはプライベートな交流だけでなく、ビジネスでの交流を目的に利用している人も多く、Twiiterなどでは求人の募集・応募やWEBメディア企業とライター・デザイナーなどの仕事の受発注なども頻繁に行われています。税理士とSNSを通じて提携することも可能性として十分あります。

メリット

- フォローフォロワーの関係性などで価値観が共有できているので、いい関係を築きやすい

- 日頃の交流で、人間性などを見て判断できる

デメリット

- そもそも税理士で近隣にいる人がやっている数が少ない

- 顧問契約など顧客を募集していないこともある

評価

一部には有効だが、探す難易度が高い。

他の方法に比べ、税理士紹介サイトは「希望条件に合致する税理士を効率よく探せる」「ミスマッチ時の断りを代行してくれる」など、手間とストレスを軽減するメリットが際立っています。

これらの特徴は、特に忙しい個人事業主や事業者にとって非常に大きな利点となります。

良い税理士を見極めるためのチェックポイント

税理士選びは、ビジネスの成長に大きな影響を与える重要な決断です。信頼できる税理士を選ぶためには、以下のポイントをしっかり確認しておくことが大切です。

専門性の確認

税理士には様々な専門分野があり、自身の業種に特化した税理士を選ぶことで効果的な税務対策が可能になります。以下のような業界別の特徴を考慮することが大切です。

建設業の場合

- 業界特有の税制や助成金制度への深い理解

- 請負契約に基づく売上認識方法の知識

- 建設業特有の経費計上方法の把握

- 公共事業に関する税務問題への対応力

医療業界の場合

- 診療報酬に関する税務処理の専門知識

- 医療法人設立に関する実務経験

- 医師個人および医療法人の税務に関する総合的な理解

- 医療機関特有の規制や税制への精通

このように業種に特化した税理士を選ぶことで、以下のメリットが期待できます。

- 業界特有の問題に対する的確なアドバイス

- 効率的な問題解決

- 将来を見据えた効果的な節税対策

対応力とコミュニケーション

税理士を選ぶ際には、対応力とコミュニケーション能力が非常に重要です。

- 迅速な対応

忙しい中でも、クライアントからの質問に素早く丁寧に対応できる税理士を選びましょう。特に、急なトラブルが発生した場合に、迅速な対応をしてくれるかどうかは、大きなポイントです。

- 丁寧な説明

税務に関する専門用語は難解なため、クライアントが理解しやすい言葉で、丁寧に説明してくれる税理士が理想です。具体的な事例を交えて説明してくれる税理士は、より安心して相談できます。

- 信頼関係の構築

:税理士との関係は、長期にわたるものが一般的です。日々のコミュニケーションを通して、信頼関係を築けるかどうかが、円滑な業務遂行に繋がります。

税理士との良好な関係は、事業の成功に大きく貢献します。これらの点を踏まえ、自分に合った税理士を見つけるようにしましょう。

費用の明確化

税理士を選ぶ際には、費用面についても十分に検討する必要があります。

- 料金体系の明確化

税理士の費用は、顧問契約の内容やサービスによって大きく異なります。事前に、どのようなサービスが含まれているのか、追加料金が発生する可能性があるのかなどを、詳しく確認しましょう。

- 見積もりの取得

複数の税理士から見積もりを取り、料金を比較検討することをおすすめします。料金だけでなく、サービス内容や対応の質なども総合的に判断しましょう。

- 支払い方式の確認

月額固定の顧問契約、年次契約、税務申告ごとの報酬体系など、支払い方式は様々です。自分の事業規模や状況に合わせて、最適な支払い方式を選びましょう。

- 料金の相場

税理士の料金は、一般的に業界標準に基づいていることが多いですが、安すぎる料金設定には注意が必要です。サービスの質が低い可能性があります。

- 費用対効果

料金だけでなく、費用対効果も考慮しましょう。高額な料金であっても、その分、専門的なアドバイスやサポートを受けることができるのであれば、費用対効果が高いと言えるかもしれません。

税理士選びの失敗を避けるために

税理士選びは、事業経営において非常に重要な決断です。安易な選択や、不十分な情報に基づいた契約は、思わぬトラブルに繋がる可能性があります

安易な選択は危険

ポイント

- 料金だけに注目しない

料金の安さだけで税理士を選ぶのは危険です。サービスの質が低かったり、経験不足であったりする場合があります。

- 紹介に頼りすぎない

知人からの紹介は参考になりますが、必ずしも自分に合った税理士とは限りません。

- 実績や専門分野を調べる

税理士の過去の経験や、専門としている分野が、自分の事業に合っているかを確認しましょう。

- 提供されるサービスの内容を確認

税務申告だけでなく、経営相談や財務分析など、どのようなサービスが提供されるのかを明確にしましょう。

「にせ税理士」に注意

ポイント

- 資格確認

契約前に、必ず税理士が日本税理士会に登録されているかを確認しましょう。

- 事務所情報

事務所の所在地や連絡先、過去の事例などを詳しく調べましょう。

- 契約内容

契約書の内容をしっかりと確認し、不明な点は質問しましょう。

税理士紹介サイトをおすすめする理由と契約までの流れ

税理士の探し方はいろいろありますが、結論として税理士紹介サイトをおすすめします。

税理士紹介サイトをおすすめする理由

なぜ、税理士紹介サイトをおすすめするかというと、

税理士は、複数人から比較して選ぶべきで、効率よく選定するのに税理士紹介サイトが優れているからです。

なぜ、複数の税理士から選ぶべきかというと、

- 税理士のスキル

- 税理士費用の相場

- 相性が合うかどうか

というのは複数人に会ってみないと判断できないからです。

何かを購入するにも、サービスを受けるにも、ふつうは複数から比較して選びますよね。税理士契約もそれと同じです。

でも、一度に複数の税理士と面談するためには、少なくとも2~3人の税理士のリストアップが必要です。

一度に複数の税理士をリストアップするのは、自力でやるにはけっこうな労力です。しかも、最終的には1人に絞るので、自分で断りを入れるストレスが生じます。

税理士紹介サイトの場合は、税理士紹介サイトの担当者が利用者の希望を聞いて、その希望に合う税理士を選定します。その際、候補となる税理士を2~3人ピックアップし、面談日程まで調整してくれます。

面談をした結果、相性が合わなければ、自分で断らなくても、税理士紹介サイトの担当者が代わりに断ってくれるのでストレスがありません。

税理士紹介サイトのメリットを整理すると、

税理士紹介サイトのメリット

- 希望の税理士をお任せで数人選定して、面談日程まで調整してくれる

- 相性が合わない時は代わりに断ってくれる

- 何度でも無料で紹介してくれる

となります。

あなたがやるのは、面談して相性が合うかどうかを判断するだけです。しかも、多くの税理士紹介サイトではWEB面談に対応しているので、自宅で簡単に面談ができます。

選ばない手はないですよね。

ちなみに、税理士紹介サイトをおすすめするのは、こんな人です。

こんな人におすすめ

- どんな税理士を選べばよいかわからない人

- 忙しいので、自分で税理士を数人リストアップする時間がない人

- プロの目で税理士を選定してもらいたい人

- 税理士探し、税理士選びで失敗したくない人

- 面倒なことはお任せの方がいい人

税理士探しから契約までの6ステップ

税理士紹介サイトを使って税理士探しをする場合、以下の6つのステップで進みます。

- 税理士へ依頼するサービスを確認

- 税理士紹介サイトを選択する

- 申込と希望税理士のヒアリング

- 税理士との面談

- 税理士を比較検討する

- 契約

それぞれ詳しい内容を次章から解説します。

STEP➊税理士へ依頼するサービスを確認

税理士を選ぶ際には、どんなサービスを期待しているかを明確にして、税理士を選ぶ必要があります。税理士が提供するサービスには以下のようなものがあります。

- 法人の顧問

- 個人の確定申告

- 起業・会社設立などのスタートアップ

- 相続税の申告

- 税務調査の立会い

税理士の具体的な探し方は、依頼するサービスによって異なります。

法人の顧問

法人の顧問の場合、大事なのは、選ぶときに大事なのは税理士の事務所の規模です。法人側が大きいのであれば、事業の展開によって他社を買収、吸収合併などの機会もあります。その場合個人の事務所では対応できず、大きい税理士法人の方が適します。

逆に小さな法人で先々も組織を大きくしないのなら、機動力があって親身に接してくれるような個人事務所がおすすめです。

個人の確定申告

個人の確定申告は、概ね度の税理士も対応できます。ただ税理士報酬は事務所が大きいほど高い傾向にあるので、事前に相場をチェックし見積もりをとることをお勧めします。

個人の確定申告でも不動産を売却した場合の譲渡所得は分類上、資産税の区分なので相続税の範疇になります。簡単なものは一般の税理士でも対応できますが、複雑なものや相続が絡むものは相続専門の税理士に依頼しましょう。

起業・会社設立などのスタートアップ

起業・会社設立などは税務的なスキルはそれほど必要ありません。それより、起業特有の細かな手続きに対応できるように、フットワークの軽い税理士が適任です。

また、起業当初は、創業融資などの融資制度も利用できるので、融資に強い資金調達に力を入れている税理士がおすすめです。

相続税の申告

相続税は特殊な税目でもあり、税理士によっては相続税の知識が全くない税理士もいます。相続税の申告は相続専門の税理士に依頼しましょう。

注意が必要なのは、平成27年の税制改正で相続税の基礎控除が引き下げられた際にビジネスチャンスと称して、これまで相続税業務をやっていなかった税理士が相続税の市場に参入してきました。

あまり専門知識がないのに業務を行っていることもあるので、専門かどうかの見極めが大事です。

税務調査の立ち会い

税務調査対応は、税務署OBの税理士が強いです。ただし、税務署OBの税理士は決算書などを作成した経験はないので、スポットでの税務調査対応でなく、顧問として契約するなら決算書の作成などの会計業務に対応しているか?を確認しておきましょう。

STEP➋税理士紹介サイトを選択する

税理士紹介サイトを選ぶには以下の6つの指標が参考になります。

登録税理士数

税理士を選ぶ以上、できるだけ多くの人数から選ぶ方がいい税理士に出会う確率は高くなります。紹介される税理士は、税理士紹介サイトに登録している税理士になるので、知名度の高い税理士紹介サイトほど有利な傾向にあります。

税理士の審査

登録する税理士の審査は、実施している方が少ないです。登録税理士数が多くなるほど審査の実施は難しくなりますが、審査項目は、税理士としてのスキルだけでなく人柄などの人間性にも及びます。

成約実績数

成約実績数が多いのは、人気と市場の評価のバロメーターです。成約実績数が全てではないですが、多数に利用されている安心感があります。。

担当者のサポート

担当者のサポートは、手厚いところでは、税理士報酬の交渉の代行や、現在契約している税理士を変更する際にはアドバイスなども行っています。

運営年数

税理士紹介のサービス自体は、それほど古くなく、ここ20年ほどでできたビジネスです。長いところほど、税理士・ユーザー両者の信頼を得ているという考えられます。

会社規模

会社の規模がサービスに直結するわけではありません。ただ、規模の大きいところは広告予算にかける金額も大きい分、多く税理士を集められます。

おすすめの税理士紹介サイトについてはこちらの記事でランキング形式でまとめています。

税理士紹介サイトおすすめランキング【2024年最新版】

STEP➌申込と希望税理士のヒアリング

税理士紹介サイトは一般的に、申し込み後、担当者から希望税理士についてヒアリングを行い、希望に合う税理士を選定し紹介する流れになっています。申し込んで、担当者からの連絡は早ければ翌営業日、遅くとも2~3営業ほどです。

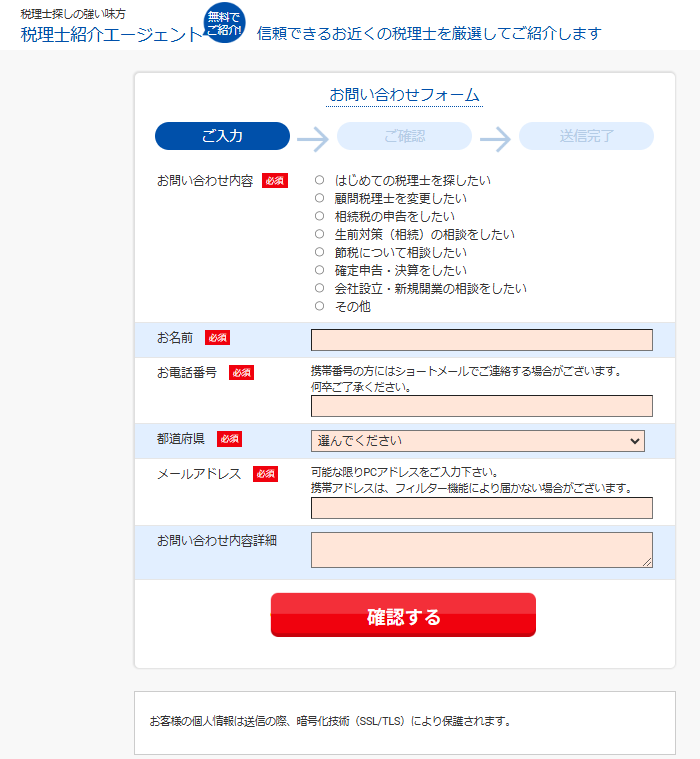

インターネットでの申し込み

税理士紹介サイトの申し込みは、インターネットが便利です。

例えば、税理士紹介エージェントでじは、以下5つの項目を記入するだけで簡単に申し込みが可能です。

- 問い合わせ内容

- 氏名

- 連絡先

- 都道府県

- メールアドレス

〔税理士紹介エージェントの申込フォーム〕

担当者によるヒアリング

担当者からの連絡では、希望する税理士について、業務や予算が聞かれます。そのため事前に税理士費用の相場を確認しておきましょう。

サービスごとの税理士費用の相場をまとめると以下のとおりです。

STEP➍税理士との面談

一般的な税理士紹介サイトでは、希望に合わせ税理士を選定し、面談の日程調整までやってくれます。選定した税理士のプロフィールをメールでお知らせしてくれるので、面談を希望するか否か回答するだけです。

面談でいい税理士かどうか見極めるには以下の7つがポイントです。

- コミュニケーション能力が高い

初回の面談や相談の際に、あなたの質問や懸念にどのように対応するかを注意深く観察します。また、税理士が説明する内容が分かりやすく、わかりやすい言葉で説明してくれるかどうかもチェックします。

- レスポンスが迅速

具体的には、最初の面談でのコンタクトや問い合わせに対する返信の速さや丁寧さを評価します。また、緊急の問題が発生した場合にどれだけ迅速に対応してくれるかも確認します。

- 経験が豊富で解決能力がある

税理士の経歴や実績を調査し、過去にどのような案件に携わってきたかを確認します。また、税理士のホームページで実際の事例やクライアントの声も参考になります。

- 透明性のある報酬体系を持ち、料金が明瞭である

初回の面談や契約時に、税理士から料金体系や料金の詳細を明確に説明してもらいます。また、事前に料金見積もりを提示してくれるかどうかも確認しましょう。

- 情報収集力・提案力に長けている

初回の相談や面談で、税理士が最近の法改正で、どう対応したかの具体策を聞き出すことで、税理士の情報収集力や提案力を見極めましょう。

- 一定のITスキルがある

税理士がどのような会計ソフトウェアやテクノロジーを使っているかを確認します。また、デジタル化やオンラインサービスの提供に対する税理士の取り組みも注目します。

- 事務所全体のサポート体制がしっかりしている

初回の面談時に事務所の構成やスタッフの熟練度を確認します。また、税理士不在時の対応についてもヒアリングしてみることをお勧めします。

いい税理士かどうかの見極めるポイントについてはこちらの記事でくわしく解説しています。

いい税理士はすぐわかる 初回面談で見極めるポイント7つと具体的な探し方

STEP➎税理士を比較検討する

事務所の規模・特徴

税理士を選ぶ際、気になるのが税理士事務所の規模ではないでしょうか。

税理士は個人の税理士として開業する場合と複数の税理による会社形態である税理士法人があります。また事務所の規模も、個人か税理士法人かを問わず、大きさは大小様々にあります。ただし、個人の税理士より税理士法人の方がよいとか、小さい事務所より大手が良いという風に画一的に判断はできず、それぞれメリット・デメリットがあります。

税理士・担当者のスキル

税理士を選ぶうえで、直接的に左右するのが担当する税理士・担当者のスキルです。税理士事務所では、税理士が直接担当する場合と事務所スタッフが担当する場合があり、事務所スタッフには税理士資格を有するものと有しないものがいます。

業務面において、影響があるのは、直接担当する税理士・担当者のスキルです。スキルが十分であれば、全面的に信頼できますが、スキル不足であればそれなりにリスクを抱えることになります。そのため、しっかりスキルを見分けることが重要です。

なお、事務所スタッフが担当する際、税理士資格がないことについては、事務所代表税理士による監督下の業務ということで違法ではありません。

税理士・担当者との相性

税理士・担当者に十分なスキルがあることは重要ですが、同時に相性の良さも大事です。税理士とのかかわりはコミュニケーションなくして成り立たないので、相性がよくないとストレスに感じたり、意思疎通がうまくいかないことで不利益を被ることも想定されます。一度面談で相性についても確認しておきましょう。

STEP➏契約する

税理士との契約では、あとでトラブルにならないよう以下の3点を確認しましょう。

- 契約期間や解約条件の確認

- 報酬の支払い方法や金額の確認

- 契約書に含まれる特約事項の確認

契約期間や解約条件の確認

- 契約期間の明記

通常、税理士との契約は1年ごとの更新が多いですが、期間が曖昧な場合もあるため確認が必要です。例えば、解約したい場合はいつまでに申し出るべきか(解約通知期間)が契約書に記載されているかをチェックしましょう。 - 中途解約の条件

中途解約が可能かどうか、可能な場合に違約金が発生するかを確認します。たとえば、業務の途中で解約した場合に「完了している作業分は全額請求」されることがあります。 - 例

「年度途中で解約を希望する場合、3か月前までに通知すること。また、期中の顧問料は日割り計算で精算されます。」など、具体的な解約条件が書かれているかを確認します。

報酬の支払い方法や金額の確認

- 金額の明確化

顧問料(月額報酬)、決算書作成料、確定申告代行料など、個別の料金項目を確認します。また、追加料金が発生するケース(税務調査対応、急な依頼対応など)がある場合、その金額も明記されているかをチェックしてください。 - 支払い方法

銀行振込、口座引き落とし、現金払いなど、支払い方法を確認し、自分が利用しやすい方法かを確認します。また、振込手数料が発生する場合、誰が負担するかも重要です。 - 例

月額報酬が「30,000円(税込)」で、決算料が「顧問料の5か月分」と記載されている場合、決算期に15万円が別途必要になることを事前に理解しておきます。

契約書に含まれる特約事項の確認

- 特別な条件の有無

特約事項には、通常の業務外の対応条件や、税務調査立会い時の報酬について記載されていることがあります。たとえば、「税務調査対応は1日あたり50,000円の追加料金が発生」など。 - トラブル時の対応

契約解除後の書類返却や、引き継ぎ業務についての規定が含まれている場合もあります。こうした特約事項が双方にとって公平かどうかを確認します。 - 例

「契約終了時、作成した帳簿類の返却は無料。ただし、引き継ぎ資料作成に追加費用が発生する場合がある。」といった条件が明記されているかどうかを確認します。

まとめ

税理士に依頼することは、個人や法人にとって非常に重要なことです。しかし、税理士探しには慎重さが必要であり、契約前に確認すべき点も多くあります。契約書の内容や報酬の支払い方法などを確認することはもちろんですが、事務所の信用度や実績の確認、公的機関からの苦情の有無も忘れずに確認しましょう。

また、契約後もコミュニケーションを常に取ることが重要です。相談内容を共有することや期限や納期の確認方法を確認することで、スムーズな業務遂行が可能となります。さらに、税務に関する情報の提供方法や税務調査や相談に対する対応方法も確認しておくことが必要です。

税理士に依頼することのメリットとしては、税務に関する専門的な知識や経験があるため、節税効果を期待できることや、煩雑な手続きや書類作成を代行してくれることなどが挙げられます。しかし、報酬が発生することや、税務に関する責任を負うことになるため、デメリットもあることを忘れてはいけません。

税理士との信頼関係を築くためには、常にコミュニケーションを取り、相談内容を共有することが重要です。また、税務に関する情報提供や調査・相談に対する対応方法も確認し、円滑な業務遂行を図りましょう。最後に、信頼関係を維持するためにも、報酬の支払いについては遅滞しないようにすることも大切です。税理士選びは慎重に行い、信頼関係を築いていくことが大切です。