メルカリで一般的な家庭の不用品を売った場合は、確定申告は不要です。

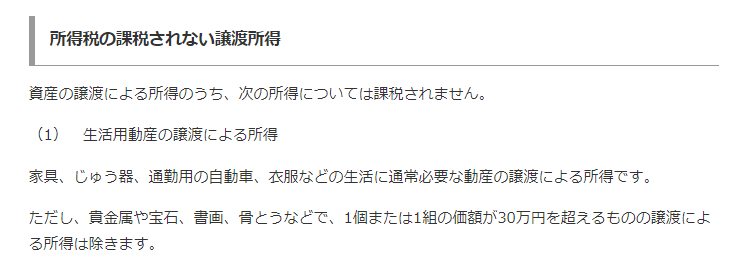

所得税では、家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産の譲渡は非課税となっているからです。

メルカリで物を売却して確定申告が必要なのは、以下の2つの場合です。

メルカリで確定申告が必要な場合

- 貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるもの

- 営利目的で繰り返し転売する場合

メルカリで物販をやっている場合は、「2⃣営利目的で繰り返し販売する場合」に該当しますが、確定申告が必要になるのは一定の所得の場合で、以下が目安になります。

- 専業でやっている場合は年間所得48万円超

- 副業でやっている場合は年間所得20万円超

これを見ると、多くの人に確定申告義務が生じるのがわかりますが、確定申告をしない場合どうなるのか?税務署にバレるのかどうか?も気になるところですよね。。

そこで、この記事では以下の内容について解説しました。

この記事の内容

- メルカリの確定申告の副業、専業でいくらから確定申告が必要か?

- 確定申告不要でも住民税の申告は必要な理由

- 確定申告しない場合のペナルティ

- メルカリの無申告はなぜ税務署にバレるのか?

メルカリの確定申告で、いくらから確定申告義務があるか知りたいという人には必見の内容です。ぜひ最後までご一読ください。

メルカリで確定申告が必要な場合

メルカリで一般的な家庭の不用品を売った場合は、確定申告は不要です。

所得税では、家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産の譲渡は非課税となっているからです。

メルカリで物を売却して確定申告が必要なのは、

メルカリで確定申告が必要な場合

- 貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるもの

- 営利目的で繰り返し転売する場合

という2つの場合です。

貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるもの

貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるものを売却した場合、次の計算でプラスになれば、譲渡所得として確定申告が必要です。

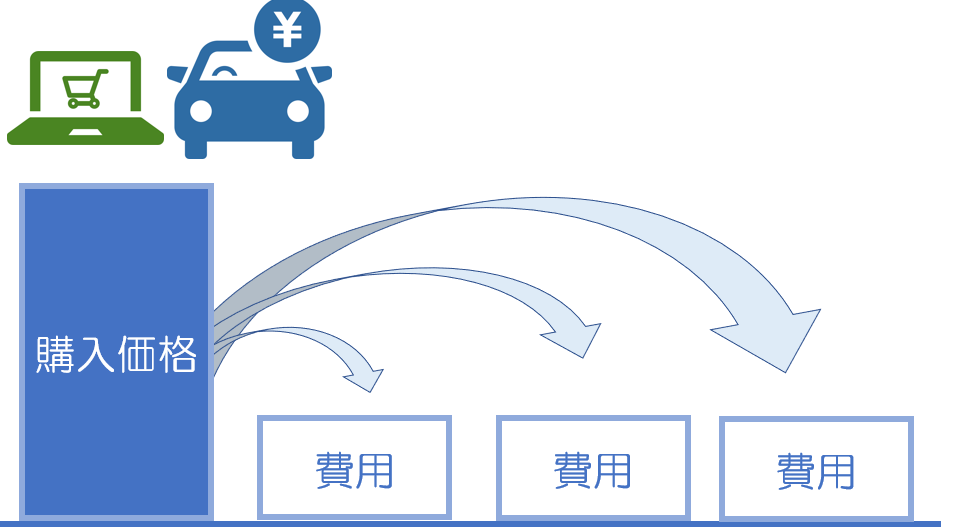

売却価格 - (購入金額 + 売却にかかった費用)- 50万円 (注)= 譲渡所得

(注)特別控除額

例えば、20万円で購入したものを100万円で売却した場合、100万円-20万円ー50万円=30万円で30万円が譲渡所得となります。

売却したものが5年を超えて所有したものであれば、譲渡所得は2分の1になります。

(売却価格 - (購入金額 + 売却にかかった費用)- 50万円 )÷2 = 譲渡所得

営利目的で繰り返し転売する場合

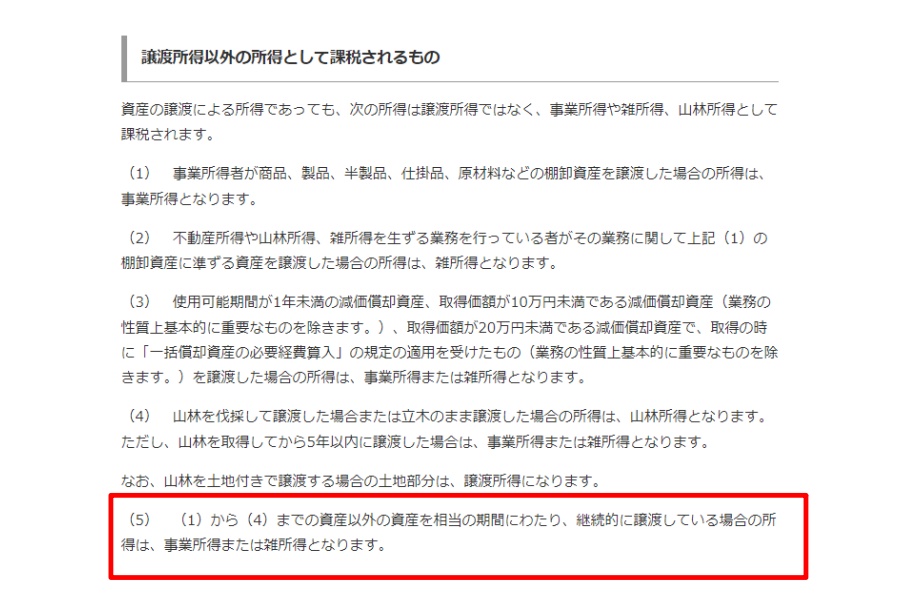

メルカリを営利目的で利用する場合、多くの人がこちらに当てはまると思います。家具や衣服などの生活用の動産であっても、「相当の期間に永続的に譲渡している場合」は、事業所得か雑所得として確定申告が必要です。

確定申告が必要になるのは一定の所得の場合で、以下が目安になります。

- 専業でやっている場合は年間所得48万円超

- 副業でやっている場合は年間所得20万円超

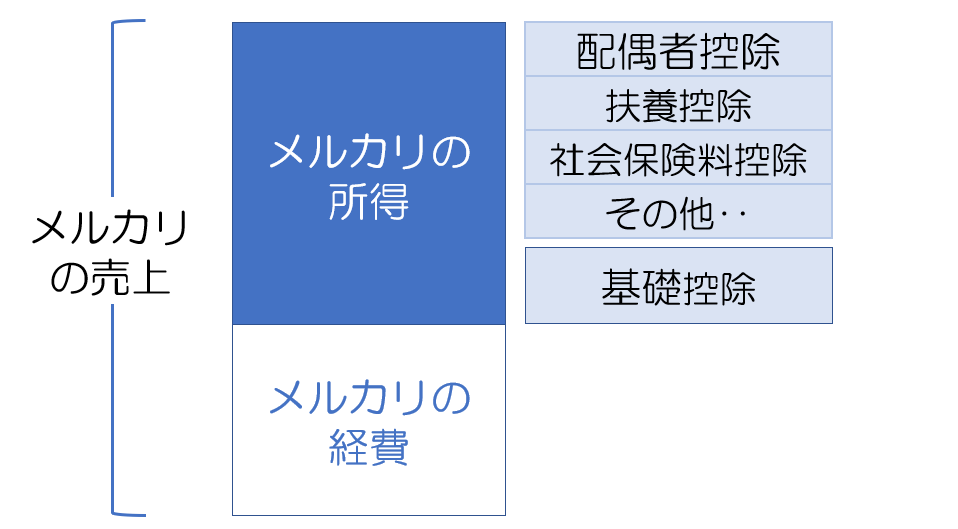

所得というのは、よく勘違いされますが売上ではありません。簡単にいうと利益の金額と考えた方がわかりやすいです。売上から仕入や経費を引いた金額である利益。これがほぼ所得といっていいです。

所得の計算

売上の金額 ー (仕入れの金額 + 経費の金額) = 所得

専業と副業のそれぞれの所得の目安については、次の章でくわしく解説します。

メルカリで不用品を売る場合は確定申告しなくてよい

メルカリで不用品を売る場合でも、家具、じゅう器、通勤用の自動車、衣服など生活用に必要なものが不要となって売った場合は、非課税なので確定申告は不要です。

ポイント

ただし、貴金属や宝石、書画、骨とうなどで、1個または1組の価額が30万円を超えるものは確定申告が必要です。また、よくある間違いですが、非課税は、あくまで「生活用に必要なもの」が対象です。

ゲームや趣味のもの、嗜好品などは生活に必要とは言い難く、売却した場合非課税とはなりません。

なお、仕入れた商品を、メルカリで繰り返し売る場合は、生活用の不用品を売ることとは違い、生業に該当するので、確定申告が必要です。

営利目的で繰り返し販売する場合の申告義務

営利目的で繰り返し販売している場合の申告義務は、以下が目安になります。

- 専業でやっている場合は年間所得48万円超

- 副業でやっている場合は年間所得20万円超

専業でやっている場合は年間所得48万円超

メルカリを専業でやる場合には、年間所得で48万円超であれば、確定申告が必要になる可能性があります。

確定申告の義務については、確定申告の手引きにわかりやすく記載されています。個人事業の場合、図の❹にあたります。

「専業なら年間所得48万円超」というのは、以下の理由に基づいています。

まず、利益は次のように計算されます

利益 = 売上 - 経費

この利益は「事業所得」とも言います。

次に、事業所得から課税所得を計算するためには、所得控除を差し引きます

課税所得 = 所得 - 所得控除

所得控除には配偶者控除や扶養控除、社会保険料控除などがありますが、誰にでも適用される控除が基礎控除です。基礎控除は、合計所得が2,400万円以下なら48万円です。

したがって、売上から経費を引いた所得が年間48万円未満であれば、所得が0になり、課税されません。

年間48万円を超えると、確定申告が必要になる可能性があります。実際には、他の所得控除なども影響しますが、基本的にはこのような仕組みです。

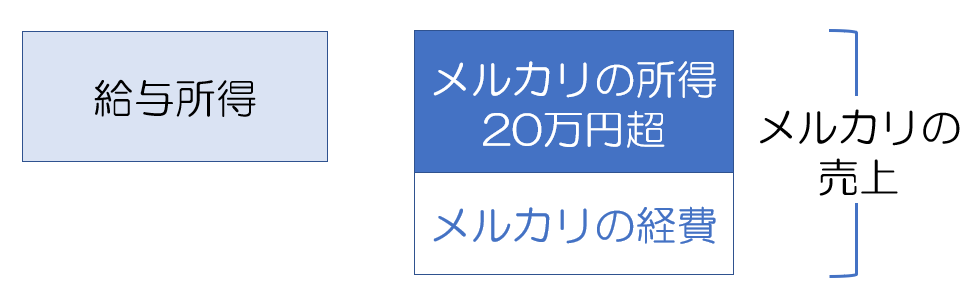

副業でやっている場合は年間所得20万円超

副業の確定申告の場合、副業の所得が年間20万円超で確定申告が必要になります。

副業の場合、本業はサラリーマンなので、所得税法上「給与所得者」という立場にあります。この給与所得者の確定申告の要否は金額で明示されています。

副業の所得で20万円というのは、売上から経費を差し引いた利益が事業の所得になるので、

売上 - 経費 = 利益

ほぼ、この利益が20万円超で確定申告が必要になります。

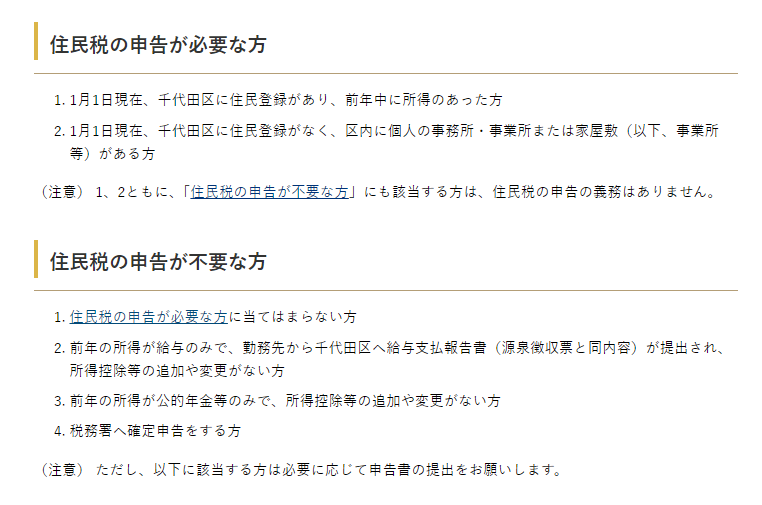

確定申告不要でも住民税の申告は必要な理由

所得税の確定申告の提出義務がない場合、原則として市区町村へ住民税の申告書を提出することになっています。

住民税の申告が必要な理由

住民税の申告が必要な理由は、「所得に応じた適正な課税のため(=課税の公平)」です。

でも、上記の「所得税の確定申告の提出義務がない場合、住民税の申告が必要」というのは違和感がありますよね?

これは、確定申告をした人は、確定申告書が税務署から住所地の市区町村に送付されるため、納税者の方では手続き不要となっています。

逆に確定申告しない人は、所得がわからないので住民税の申告が必要になります。

所得証明のためにも提出する方が良い

住民税の申告は、所得証明のためというのがあります。サラリーマンなら、所得を証明するには、会社が発行する源泉徴収票がありますが、専業の人はありません。専業の人は個人事業主なので、確定申告する以外に所得証明するものがないから、必然的に所得証明するには住民税の申告が必要というわけですね。

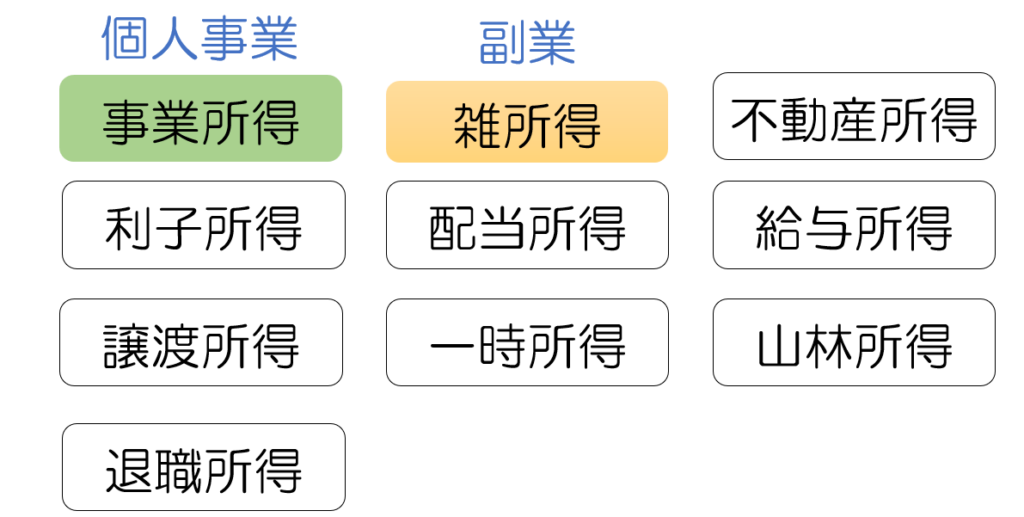

メルカリの確定申告の所得の種類

所得税の計算には10種類の所得があり、それぞれ計算方法が異なります。そのため、確定申告を行う前に、どの申告区分に該当するかを確認する必要があります。

せどりをしている場合、個人事業主として行っているなら「事業所得」として申告し、会社員の副業として行っているなら「雑所得」として申告します。ただし、副業でも事業規模であれば「事業所得」にできる場合もありますが、一定の条件を満たす必要があります。

事業所得と雑所得の違い

事業所得と雑所得の大きな違いは以下のとおり3つあります。

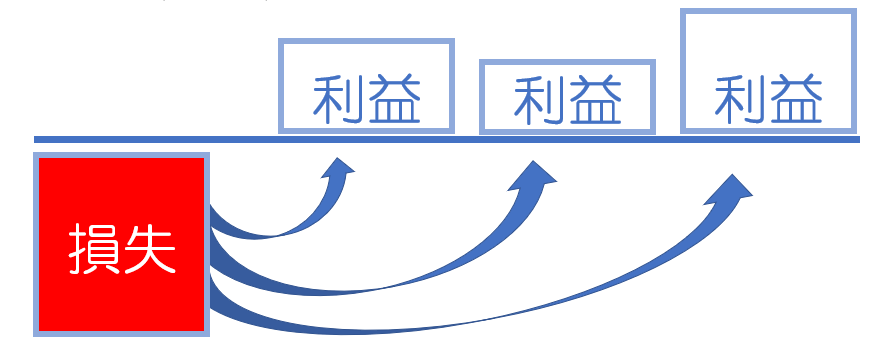

- 事業所得は損失を他の所得から相殺できる

- 事業所得は青色申告が適用できる

- 事業所得は帳簿が必要

3つの違いをそれぞれ掘り下げて解説します。

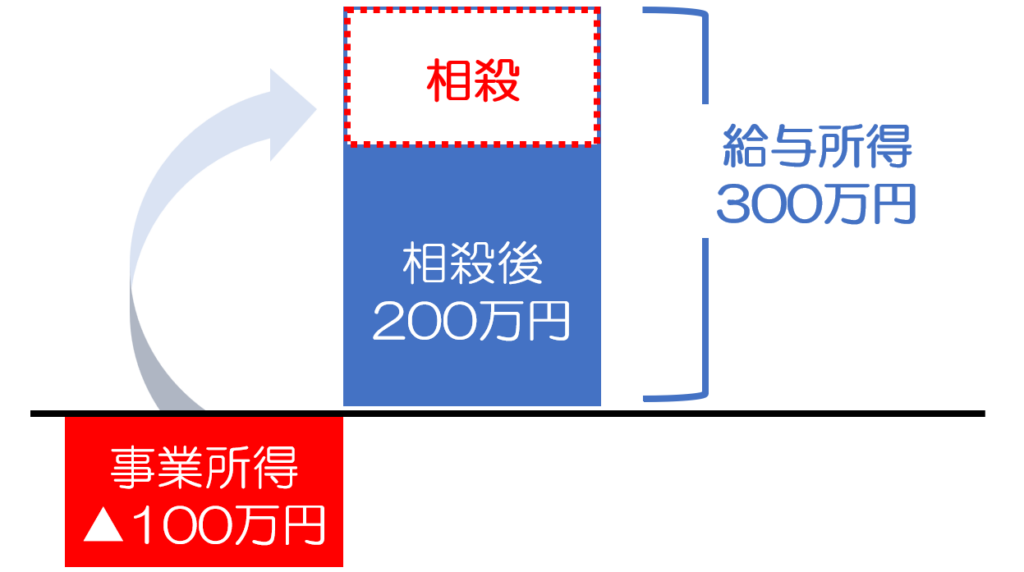

事業所得は損失を他の所得から相殺できる

事業所得は損失を他の所得から相殺できます。例えば、事業で100万円の損失が出た場合、他に給与所得が300万円あれば、事業所得の損失分を相殺できるので、合算した所得は200万円となり、所得を減額する効果があります。

所得が減るので、その分税金も軽減されます。

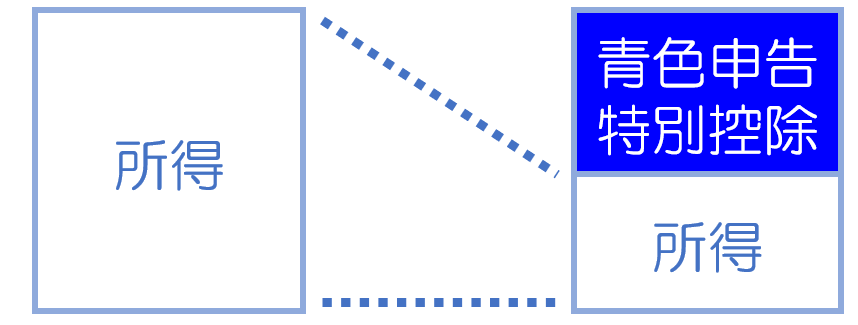

事業所得は青色申告が適用できる

事業所得は手続きをすれば、青色申告が適用できます。雑所得は青色申告は適用できません。

青色申告には、主に以下のとおり4つのメリットがあります。

- 最大65万円の特別控除がある

- 損失を3年間繰り越せる

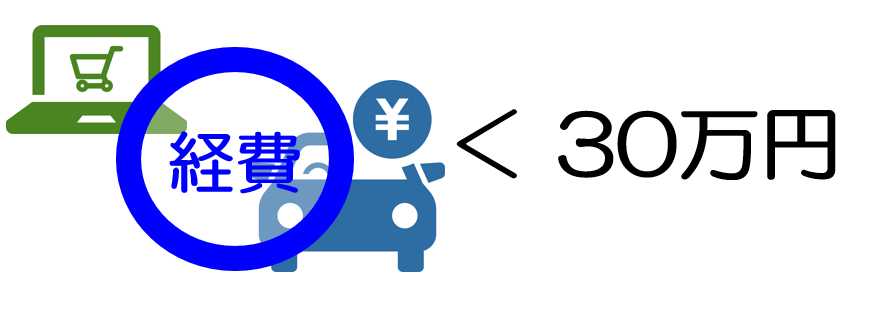

- 減価償却資産も30万円未満は一括で経費

- 家族に給与を払って経費にできる

青色申告のメリットをそれぞれ図を交えて解説します。

- 最大65万円の特別控除がある

- 青色申告では、「青色申告特別控除」として、最大65万円までの控除が受けられます。控除とは、課税の対象になる金額(所得)から一定額を引ける制度のことです。所得が少なくなると、結果的に払う税金も減るため、65万円の控除は大きな節税効果があります。

- 損失を3年間繰り越せる

- もしもある年に赤字(収入よりも経費が多くて損が出ること)になってしまっても、青色申告ならその赤字を翌年以降3年間にわたって繰り越すことができます。この「損失の繰越控除」によって、翌年や翌々年に利益が出たとき、以前の赤字を差し引いて課税所得を減らせます。

- 減価償却資産も30万円未満は一括で経費

- 「減価償却資産」とは、パソコンや机、棚のように長期間使える備品などを指します。通常は、こういった備品を購入しても一度に全額を経費にするのではなく、数年間にわたって少しずつ経費として計上します(これを「減価償却」といいます)。

ただし、青色申告では購入額が30万円未満の資産はその年の経費として一括で計上できます。たとえば、20万円のパソコンを買った場合、一度に20万円を経費にできるため、その年の税負担を減らせます。

- 家族に給与を払って経費にできる

- 青色申告では、家族が事業に携わっている場合、その家族に払った給与を「専従者給与」として経費にできます。これにより、家族に支払う給与も経費として所得から引けるため、税金が減る効果があります。

事業所得は帳簿が必要

事業所得はメリットが多いですが、デメリットは帳簿が必要な点です。事業所得は複式簿記による帳簿、白色申告は簡易な帳簿の作成が必要です。雑所得は原則、帳簿は必要ありません。

注意

雑所得でも前々年の収入金額が300万円を超える場合は帳簿が必要です。

確定申告はe-taxがおすすめ

確定申告の方法は、国税庁の確定申告用のWEBサイト「e-tax」を使うと便利です。e-Taxは、自宅やオフィスからインターネットを通じて、確定申告や納税、各種手続きを行えるオンラインサービスです。

e-taxのメリット

e-taxを利用する主なメリットは以下のとおりです。

- 24時間利用可能: 確定申告期間中は24時間いつでも申告ができます。

- スマートフォン対応: マイナンバーカード対応のスマートフォンがあれば、いつでもどこでも申告が可能です。

- 自動計算機能: 「確定申告書等作成コーナー」では、画面の案内に従って入力するだけで、自動計算されるため計算ミスを防げます。

- データの自動入力: マイナポータル連携機能により、給与所得の源泉徴収票などのデータを一括取得し、申告書に自動入力できます。

e-tax利用の注意点

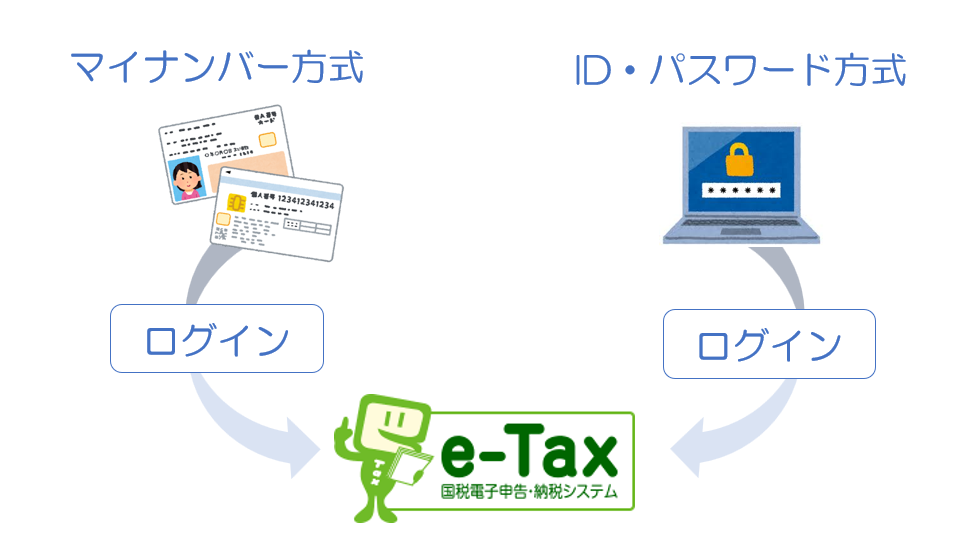

e-taxを利用するには、利用者識別番号の取得とログイン方法を決める必要があります。また、e-taxを使って確定申告書の提出を電子申告する際には電子証明書が必要になります。

利用者識別番号の取得

利用者識別番号は16桁の番号でe-taxを使うためのアカウントです。取得方法は複数ありますが、WEB上で取得するのが便利です。

e-taxでのログイン方法の決定

e-taxはログイン方法を事前に決めておく必要があります。一般的に便利なのは、➀マイナンバー方式と②ID・パスワード方式です。

- マイナンバー方式

- マイナンバーカードを使ってログインします。マイナンバーカードとマイナンバーカードを読み込むためのICカードリーダライタが必要です。マイナンバーカードの発行は、居住地の市区町村で行いますが、発行までに1~2週間かかるため、早めに申請が必要です。

- ID・パスワード方式

- ID・パスワードを事前に設定しログインします。ID・パスワードの設定には、事前に税務署で税務職員と対面での本人確認が必要です。

電子証明書の準備

e-Taxの電子証明書は、本人確認やデータの改ざん防止のための「デジタルID」のようなものです。これにより、確定申告書をインターネットで提出する際に、申請者が本人であることを証明します。

電子証明書には、公的なものや民間事業者が発行するものなど様々ですが、一般的にはマイナンバーカードが使われます。

ポイント

e-taxを確定申告書の作成のみに使用し、書面で印刷して提出する場合は、電子証明書は不要です。

メルカリの確定申告の準備と手順

確定申告をスムーズに進めるためには、必要な会計ソフトやツールを準備し、合理的な手順で進めるのがポイントです。

会計ソフトやツールの準備

メルカリの確定申告では、事業所得で申告する場合、帳簿が必要です。帳簿は青色申告と白色申告では以下の違いがあります。

- 青色申告:複式簿記による帳簿が必要

- 白色申告:簡易な帳簿で対応可能

帳簿の作成には会計ソフトやツールがあると便利です。

青色申告の複式簿記の帳簿

青色申告の帳簿は複式簿記で帳簿を作成します。複式簿記は「仕訳」といって、取引一つ一つを一定のルールのもと記録していく方法です。そのため、一般的には会計ソフトが必要になります。

【仕訳の例】

| 日付 | 借方金額 | 借方科目 | 摘要 | 貸方科目 | 貸方金額 |

| 11月2日 | 14,515 | 売掛金 | 11月2日分売上 | 売上 | 14,515 |

| 11月3日 | 780 | 旅費交通費 | タクシー代 | 現金 | 780 |

会計ソフトは、大きく分けると、ダウンロード型とクラウド型があります。ダウンロード型はPCにインストールする会計ソフトで、クラウド型は、インターネット上のサーバーでデータを管理し、会計処理を行うソフトです。

メルカリの確定申告で会計ソフトを使うなら、クラウド型がおすすめです。クラウド型のメリット・デメリットは以下のとおりです。

クラウド型のメリット

✅銀行口座やクレジットカードと連携できて入力が楽

✅バックアップが自動で行われるので安心

✅複数人での使用が可能

✅税理士に委託する際会計データのやりとりが不要で便利

クラウド型のデメリット

✅インターネットによる情報の漏洩

✅処理速度が通信環境に依存する

✅サブスク方式が多いので長期的には運用コストがかかる

なお、個人事業主の青色申告対応のクラウド型で人気なのは、以下の3社です。

おすすめの会計ソフト

- マネーフォワードクラウド確定申告

- freee会計

- やよいの青色申告オンライン

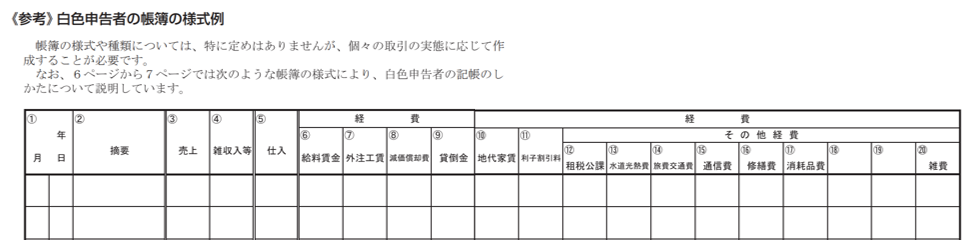

白色申告の簡易帳簿

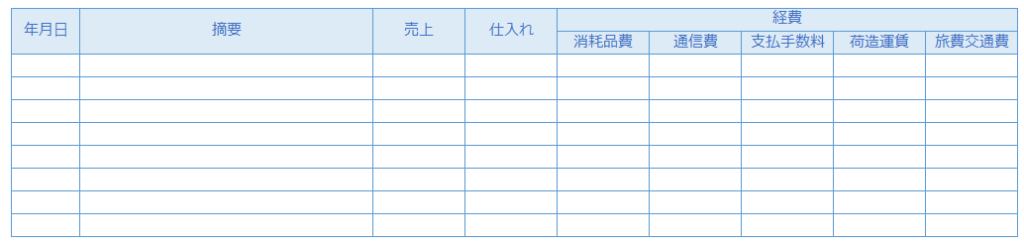

下の画像は国税庁のパンフレットです。白色申告の帳簿は画像のような表形式のもので十分なので、会計ソフトなどを用意せず、表計算ソフトのExcelなどで作成可能です。

確定申告の手順

メルカリの確定申告は以下の手順で進めていくとスムーズです。

- 売上や経費の資料の収集

- 帳簿の作成

- 決算処理

- 確定申告書の作成

- 確定申告書の提出

次章以降で、各パートの具体的な作業内容を解説していきます。

手順❶売上や経費の資料の収集

まず、売上や経費の資料を収集・整理します。

売上については、メルカリの場合、アプリ内に販売履歴があるので、アプリ内の販売履歴を使用します。帳簿に記入する場合、「日付ごとの合計額」が抽出できれば問題ありません。

法人向けのメルカリShopsと違って、個人向けのメルカリのアプリはCSVやExcelへのダウンロードができず、手集計になります。

ただ、Google Chromeの拡張機能で、メルカリの個人利用でも売り上げをCSV出力できるものがあります。くわしくはこちらの記事で解説しています。

メルカリの売上をCSVに集計!個人事業の確定申告の便利ツール

商品の仕入れ代、発送費用、梱包資材代、メルカリの販売手数料などが経費として計上できます。経費が多いと、結果的に支払う税金が少なくなるため、漏れなく記録しましょう。

手順❷帳簿の作成

売上や経費の資料を収集できたら売上や経費の資料を収集できたら、帳簿を作成します。帳簿は、日々の収入や支出をまとめた記録です。

青色申告と白色申告では、使う帳簿が違うため、別々に解説します。

青色申告の場合の帳簿の作成

青色申告の帳簿は以下の4つのパートに区分して、順番に進めていくとスムーズです。

- 売上の入力

- 預金の収支の入力

- 現金支払いの経費の入力

- クレジットカードの入力

❶売上の入力

売上はメルカリのアプリから抽出したデータを取引ごとではなく、日付ごとに入力します。ただし、入力は日付単位で計上しますが、取引データは保存しておきます。

例えば、以下のように11月2日の売上が4件ある場合、4件の合計金額14,515円(3,515円+5,700円+1,600円+3,700円=14,515円)で仕訳を計上します。

仕訳は以下のように計上します。購入者が購入した時点で売上は発生しますが、入金はされていないので売掛金という科目を使います。

| 日付 | 借方金額 | 借方科目 | 摘要 | 貸方科目 | 貸方金額 |

| 11月2日 | 14,515 | 売掛金 | 11月2日分売上 | 売上 | 14,515 |

❷預金の収支の入力

メルカリでせどりをする場合の預金取引は、主に以下のパターンが想定されます。

- 預金口座への預入れ

- 預金口座から引出し

- メルカリからの入金

- クレジットカードの支払い

これを仕訳に計上していくと、以下のようになります。

| 項目 | 借方金額 | 借方科目 | 摘要 | 貸方科目 | 貸方金額 |

| 預金口座の預入れ | ××× | 普通預金 | 預入れ | 事業主借 | ××× |

| 預金口座から引出し | ××× | 事業主貸 | 引出し | 普通預金 | ××× |

| メルカリからの入金 | ××× | 普通預金 | メルカリ入金 | 売掛金 | ××× |

| クレジットカードの支払い | ××× | 未払金 | カード支払い | 普通預金 | ××× |

❸現金支払いの経費の入力

現金支払いの経費は、領収書をもとに入力します。現金支払いは、以下のように借方に経費の科目・貸方に現金の仕訳パターンです。例えば、11月3日にタクシー代780円を支払ったという取引は以下の仕訳になります。

| 日付 | 借方金額 | 借方科目 | 摘要 | 貸方科目 | 貸方金額 |

| 11月3日 | 780 | 旅費交通費 | タクシー代 | 現金 | 780 |

その他の費用は、上記の仕訳パターンの借方の科目を内容に応じて、以下の科目を適用します。

| 科目 | 内容 |

| 仕入れ | 販売する商品の購入費用 |

| 消耗品費 | 梱包材料費、事務用品、プリンターのインクなど |

| 通信費 | インターネット接続費、携帯電話代 |

| 支払手数料 | 商品代金から差し引かれる販売手数料、銀行振込の振込手数料など |

| 荷造運賃 | 商品を顧客に発送する際の郵送料 |

| 広告宣伝費 | 商品のプロモーションに関する費用、SNS広告費 |

| 旅費交通費 | 商品の仕入れや発送のための移動費用 |

| 水道光熱費 | 事業に使用する部屋の電気代、ガス代 |

| 雑費 | 上記のどの科目にも当てはまらないもの |

❹クレジットカードの入力

クレジットカードで物を購入した場合の入力では、以下のように借方に経費の科目・貸方に未払金の仕訳パターンです。例えば、11月4日にプリンターのインク1,200円を購入したという取引は以下の仕訳になります。

| 日付 | 借方金額 | 借方科目 | 摘要 | 貸方科目 | 貸方金額 |

| 11月4日 | 1,200 | 消耗品費 | プリンターインク代 | 未払金 | 1,200 |

白色申告の場合の帳簿の作成

白色申告での帳簿は、表計算ソフトのExcelなどで作成可能で、売上と経費のみで完了します。帳簿は、国税庁の見本にならって以下のような様式で作成します。

❶売上の入力

売上はメルカリのアプリから抽出したデータを取引ごとではなく、日付ごとに入力します。ただし、入力は日付単位で計上しますが、取引データは保存しておきます。

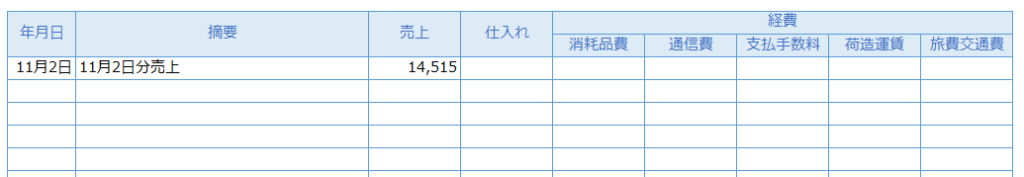

例えば、以下のように11月2日の売上が4件ある場合、4件の合計金額14,515円(3,515円+5,700円+1,600円+3,700円=14,515円)で帳簿に入力します。

入力した時の記入例は以下のようになります。

❷経費の入力

経費は、支払内容から判断して、適宜の科目の欄に金額を入力します。

例えば、11月3日にタクシー代780円を支払い、11月4日にプリンターのインク1,200円を購入したという取引は以下のように入力します。

あとは、この要領でどんどん入力していくだけです。

手順❸決算処理

帳簿ができたら、1月1日(年の途中で事業を始めた場合は事業の開始の日)から年度末(12月31日)までの期間の集計結果を基に決算処理を行います。決算処理では、最終的な利益や損失を計算します。

決算処理で行う代表的な処理であるものを3つ紹介します。

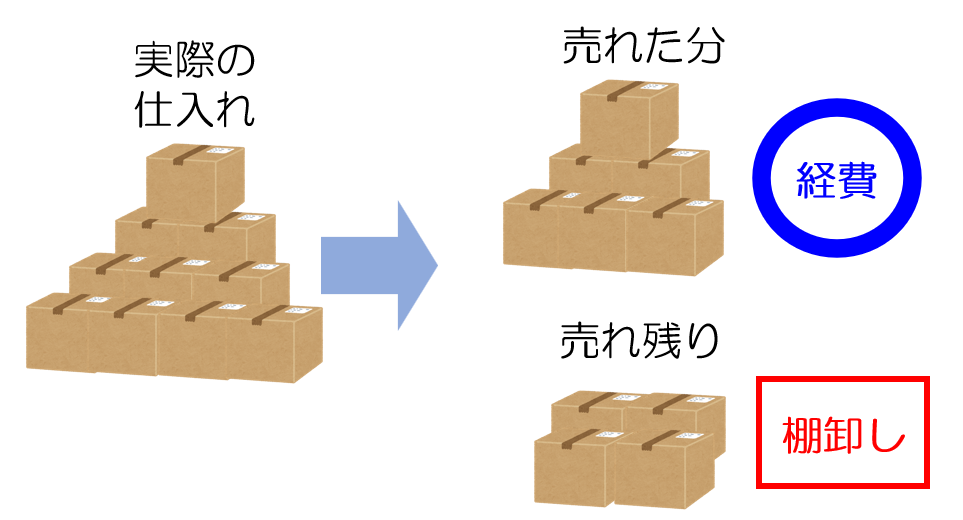

棚卸し

棚卸しとは、正確な売上や利益を計算するためには、実際の在庫を数え会計処理をすることいいます。通常、商品は仕入れた時に「仕入れ」という経費の項目で処理します。売れた商品については、経費になりますが、売れ残りの商品は、売上を計上してないため、そのままにしておくと、経費だけ計上されてしまいます。

そのため、期末の在庫を数えて、仕入れから減算します。

減価償却費の計上

減価償却とは長期間使用される資産を耐用年数に応じて毎年一定の金額費用化する処理のことです。

減価償却は、収益と費用の対応関係を保ち、資産の価値減少を会計上反映するために行われます。長期間使用する車やパソコンの購入費用を一度に計上すると、購入年の費用が大きくなり、その後の年には費用がゼロになります。これでは実際の使用期間に応じた収益との対応が取れないため、減価償却によって使用期間にわたって費用化します。また、資産価値の減少を帳簿に反映し、耐用年数に基づいて段階的に費用として計上することが求められます。

売上・費用の見越し・繰り延べ

売上・費用の見越し・繰り延べとは、売上や費用を適切な会計期間に計上するための会計処理方法です。以下メルカリでの取引を想定した見越し・繰り延べについて解説します。

- 売上の見越し

- 商品が売れたけれども、実際の入金が翌年になる場合でも、売上が確定した年の収益として計上します。たとえば、12月に商品が売れて取引が完了していても、売上の入金が1月になる場合、その売上を12月に「見越し計上」します。

- 費用の見越し・繰り延べ

- 仕入れや運送費用が年内に発生しているが、実際の支払いが翌年になる場合でも、費用が発生した年に計上します。たとえば、12月分の仕入れ代金を翌年1月に支払う場合でも、その費用を12月分として見越して計上します。

翌年分の費用を先払いした場合には、まだ使用していない分の費用を翌年に「繰り延べ」て計上します。たとえば、1年分のコンサル費用を12月に支払った場合、その年度に利用する分だけを計上し、翌年度分は翌年度の費用として計上します。

手順❹確定申告書の作成

確定申告書は、国税庁のe-taxを使うと便利です。ガイドに従って進められるので初心者でも分かりやすいつくりになっています。

確定申告書の作成では、事業所得の場合、青色申告は青色申告決算書、白色申告では収支内訳書という確定申告用の決算書が必要です。会社員の副業で雑所得で申告する場合は、いずれも不要です。

また、確定申告書は第一表と第二表の2部で構成されています。

青色申告決算書(または収支内訳書)の作成

事業所得で確定申告する場合、事業の損益状況を開示するために確定申告用の決算書を添付します。決算書は青色申告の場合、青色申告決算書、白色申告の場合、収支内訳書といいます。

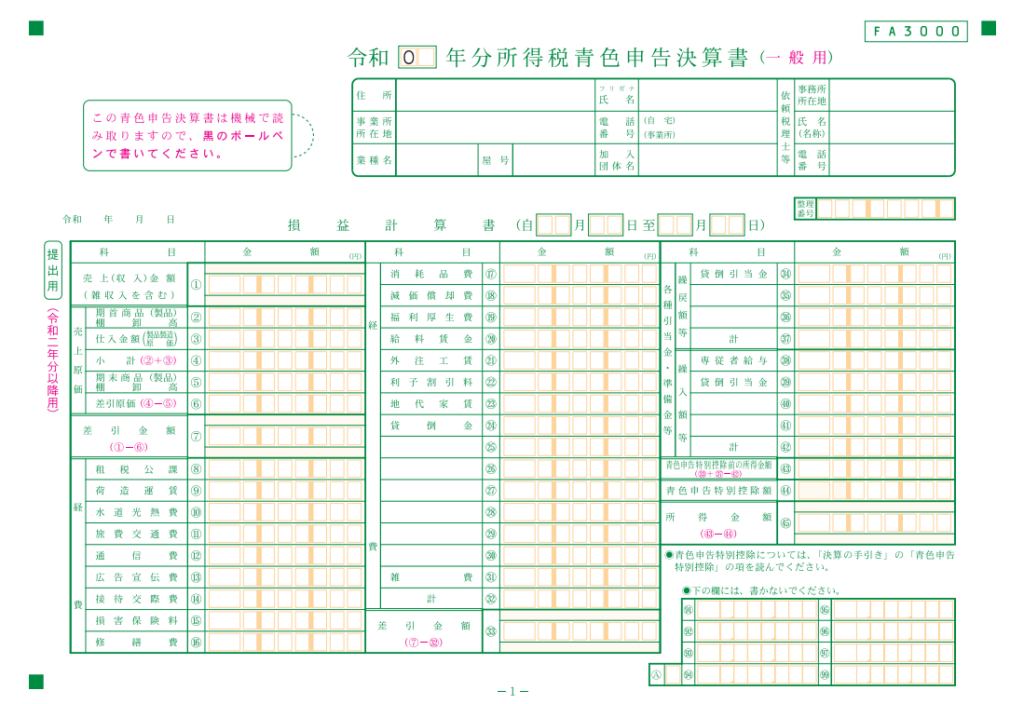

青色申告決算書

収支内訳書

青色申告決算書

青色申告決算書は、複式簿記に基づいて作成するため、売上、経費、仕入などの記入項目が細かく、貸借対照表や損益計算書といった財務の状況を詳しく記載します。また、棚卸資産や減価償却費の詳細も必要です。用紙は4ページあり、かなりの情報量を記載する形式です。

収支内訳書

収支内訳書は、白色申告用の簡略な形式で、単式簿記に基づいて作成します。売上や経費、仕入れの簡単な内訳を記載するのみで、複雑な財務情報は不要です。ページ数も2枚で済み、簡単な収支の記録だけで完了する形式です。

確定申告書の作成

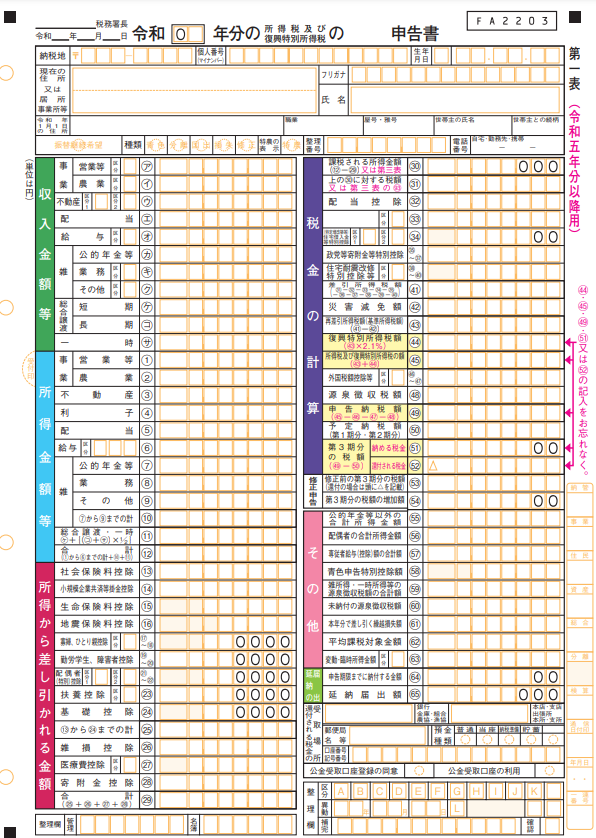

確定申告書は第一表・第ニ表とあり、第一表が主要部分で、第二表は補足的な位置づけです。第一表の入力項目は、主に収入金額・所得金額・所得控除額・税金の計算の4つのパートで構成されています。

第一表

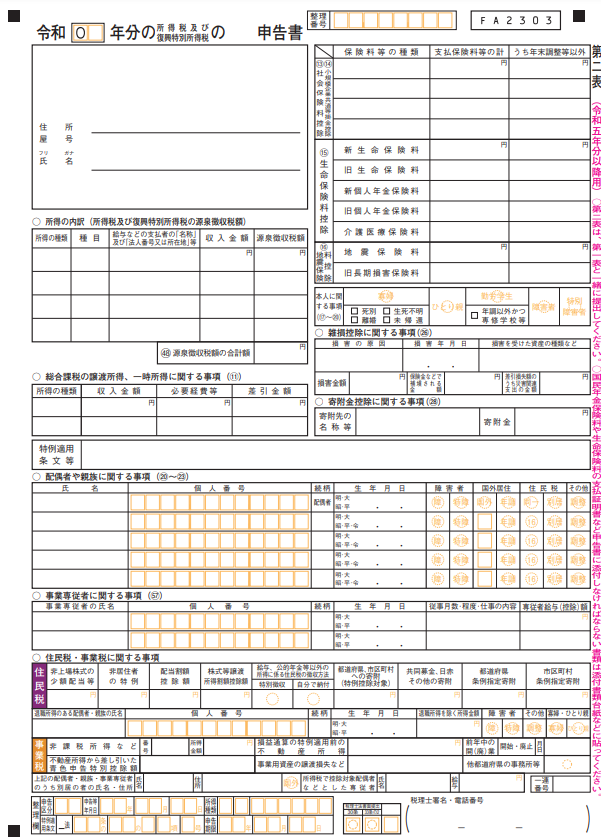

第二表

第一表

第一表は、確定申告のメインとなる書類で、1年間の収入、所得控除、税額の計算、最終的な納税額を記載します。収入金額や税額が一目で分かるように、簡潔にまとめられており、確定申告の概要を把握できる形式です。

第ニ表

第二表は、第一表の詳細を補足する書類です。所得の内訳(事業所得や給与所得など)、所得控除の具体的な項目(扶養控除や医療費控除など)、さらに控除対象となる家族の氏名や生年月日などを記載します。より詳細な情報を記載するため、第一表と比べて記入欄が細かく分かれています。

手順❺確定申告書の提出

確定申告書の提出には、以下の2通りの方法があります。

- 書面印刷で提出

- インターネットで送信(電子申告)

書面印刷で提出する場合のメリット・デメリット

書面印刷で提出する場合には、以下のメリット・デメリットがあります。

紙に印刷して提出する場合のメリット

✅操作がシンプル:紙に書き込み提出するため、パソコンやインターネットの操作に不安がある方でも安心です。

✅税務署職員のサポート:税務署の窓口で直接アドバイスを受けることができ、不明点がその場で解消できます。

✅電子機器が不要:スマホやパソコンを持っていない方でも手続きができ、通信環境も不要です。

以下は紙に印刷して提出する場合のデメリット

✅提出の手間:税務署に足を運ぶか郵送する必要があり、時間と手間がかかります。

✅処理が遅くなる:電子申告に比べて処理に時間がかかり、還付を受ける場合は受け取りまでの日数が長くなることがあります。

✅控えの保存に手間がかかる:控えが紙で返ってくるため、自分で保管するスペースが必要です。

向いている人

- パソコン操作やインターネットに不安がある人

- 税務署職員と直接やりとりをして安心したい人

インターネットで送信(電子申告)する場合のメリット・デメリット

インターネットで送信(電子申告)する場合のメリット・デメリットは以下のとおりです。

電子申告のメリット

✅提出が簡単で手間がかからない:インターネットから24時間いつでも申告が可能で、税務署に行く手間が省けます。

✅還付が早い:還付申告の場合、紙提出に比べて還付金が早く振り込まれることが多いです。

✅申告書の控えがデータとして保管される:控えが電子データとして保存されるため、過去の申告書を簡単に確認できます。

✅青色申告の控除が最大限に受けられる:電子申告を行うことで、青色申告特別控除額が55万円から65万円に増えるという優遇措置があります。

電子申告のデメリット

✅パソコンやスマホ操作が必要:ある程度の操作スキルが必要で、インターネットやパソコン操作に不安がある方には少し難しいかもしれません。

✅事前準備が必要:利用にはマイナンバーカードやICカードリーダー、または税務署が発行するID・パスワードが必要で、事前に準備しなければならないものが多いです。

✅利用環境の影響:通信エラーやe-Taxのシステムメンテナンスが発生することがあり、その場合は提出が遅れる可能性もあります。

向いている人

- パソコンやスマホ操作に慣れている人

- 青色申告の65万円控除を受けたい人

- 還付申告を早く受け取りたい人

- 時間や場所を気にせず申告したい人(例えば平日が忙しくて税務署に行けない会社員や事業主)

どちらの方法にもメリット・デメリットがあるので、ご自身の環境や状況に合わせて、負担の少ない方法を選びましょう。

確定申告に間に合わない場合

確定申告は、毎年3月15日が提出期限です。ただし、提出期限に間に合わない場合も確定申告書は受け付けてもらえます。提出期限後に確定申告書を提出することを期限後申告といいます。

期限後申告とは?

期限後申告とは、確定申告の期限を過ぎたあとに行う申告のことです。通常、確定申告は毎年3月15日までに行う必要がありますが、万が一、この期限に間に合わなかった場合でも「期限後申告」をすることで、必要な手続きを完了させることができます。

期限後申告をする理由

期限に間に合わなかった場合でも、申告をしないと税務署からペナルティ(追加の税金)が発生することがあります。期限後申告をするとペナルティがかかることもありますが、無申告で放置するよりも、早く申告をすることでペナルティが軽減されることがあるため、できるだけ早めに申告を済ませることが大切です。

期限後申告の流れ

期限後申告の流れは、通常の確定申告とほぼ同じです。収入や経費を整理して、申告書を作成し、税務署に提出します。詳しい手順は以下の通りです。

ステップ1:収入と経費の整理

まず、メルカリなどで得た売上や、仕入れにかかった経費などを整理します。売上の明細や経費の領収書があると、申告内容を正確に記入しやすくなります。

ステップ2:申告書を作成

税務署のホームページにある「確定申告書作成コーナー」や、クラウド会計ソフトを使うと、申告書を自分で簡単に作成できます。申告書には、売上金額や経費などの詳細を記入していきます。

ステップ3:申告書の提出

申告書が完成したら、次のいずれかの方法で提出します。

- 直接持参:税務署に行き、申告書を提出します。税務署の職員が確認してくれるので、初めての方でも安心です。

- 郵送:申告書を郵送する方法もあります。郵送後、受領の証拠として控えを保管しましょう。

- e-Tax(オンライン):インターネットを使ってオンラインで提出する方法です。自宅で完了できるので便利です。

期限後申告のペナルティについて

期限を過ぎて申告すると、以下のようなペナルティが発生する可能性があります。

- 無申告加算税:期限内に申告しなかった場合にかかる追加の税金です。遅れた日数によって税率が変わり、早く申告するほど軽減される場合があります。

- 延滞税:税金を納める期限を過ぎると、支払いが遅れた期間に応じて延滞税が発生します。これも早めに申告・納税するほど軽減されます。

期限後申告でもできること

期限後申告でも、正確に収入や経費を申告していれば、必要な税金を納めるだけで他に問題はありません。また、早めに期限後申告を済ませることで、今後のトラブルを回避し、安心して活動が続けられます。

期限後申告は、確定申告の期限に間に合わなかった場合に行う申告方法で、ペナルティが発生することもありますが、できるだけ早めに申告すればペナルティが軽減されることもあります。申告に必要な収入や経費

確定申告をしない場合のペナルティ

確定申告しない場合、法的な罰則として無申告加算税と延滞税が課されます。

■無申告加算税が課せられる

■延滞税が課せられる

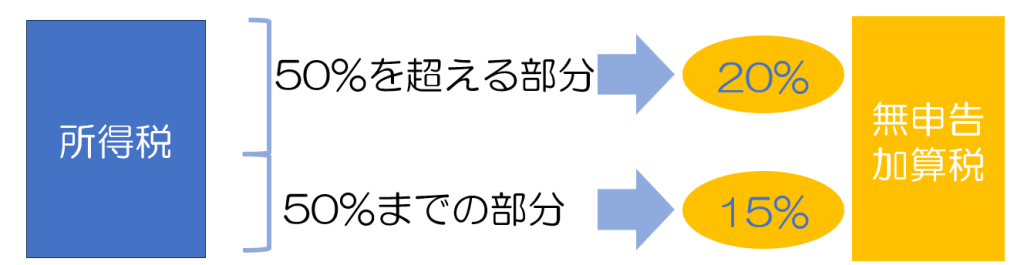

無申告加算税

無申告加算税は、申告をしなかったことに対してかかる税金です。

本来納めるべき税金(本税)に率を乗じて計算します。

確定申告の申告義務がある人が、提出期限に申告しないと無申告加算税が課されます。

また、本来納めるべき本税を期日に収めていないので、その分の延滞税が発生します。

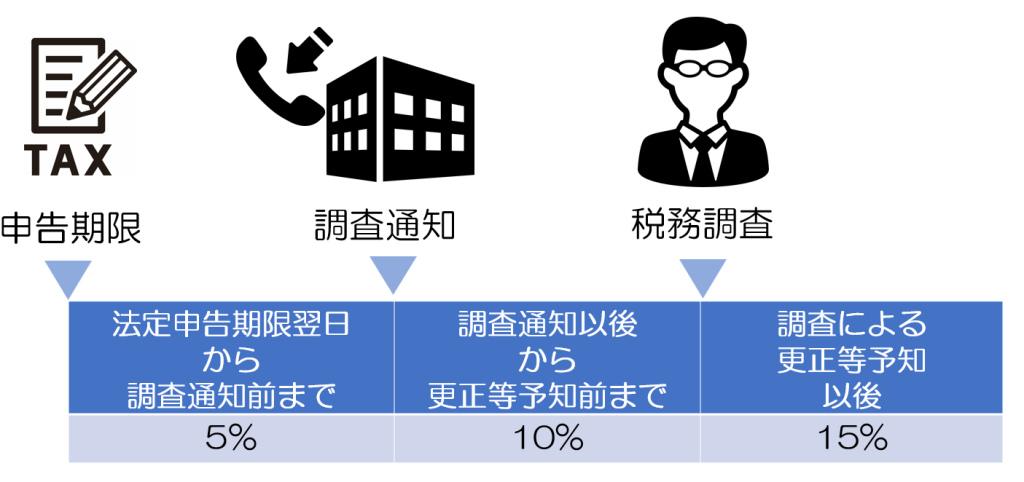

- 無申告加算税

- 無申告加算税は、申告をしなかったことに対してかかる税金です。本来納めるべき税金(本税)に率を乗じて計算します。

税務調査で指摘された場合、

本税に対して50万円までの部分に15%、50万円を超える部分に対して20%かかります。

税務調査の事前通知後であれば、

本税に対して50万円までの部分に10%、50万円を超える部分に対して15%かかります。

- 税務調査の事前通知

- 税務調査の事前通知というのは、調査官が税務調査に行く場合、法律上、「税務調査に行きますよ」ということを通知しなければいけません。この通知のことをいいます。

自主申告であれば、無申告加算税は、かなり軽減されます。

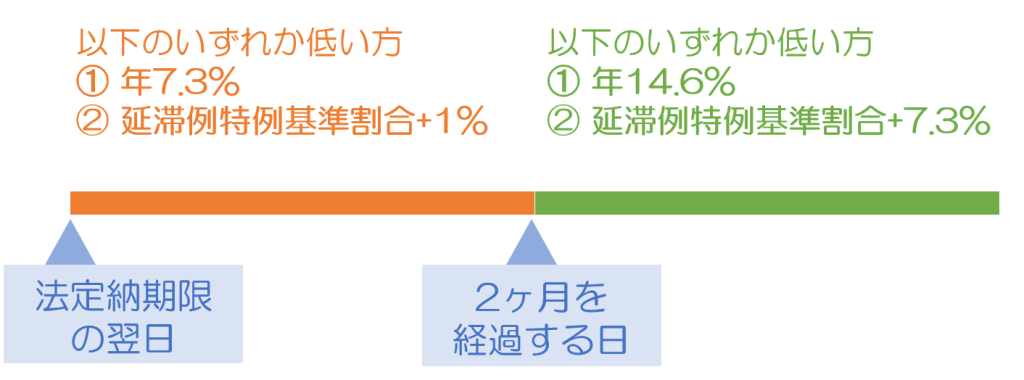

延滞税

延滞税は税金の未払いに対する利息のようなものです。

- 延滞税

- 延滞税の利率は、期間を二つに分けて考えます。

法定納期限の翌日から

①「完納の日または2月を経過する日」‥年7.3%か延滞税特例基準割合+1%のいずれか低い方

②「2月を経過する日の翌日から完納の日」‥年14.6%か延滞税特例基準割合+7.3%のいずれか低い方

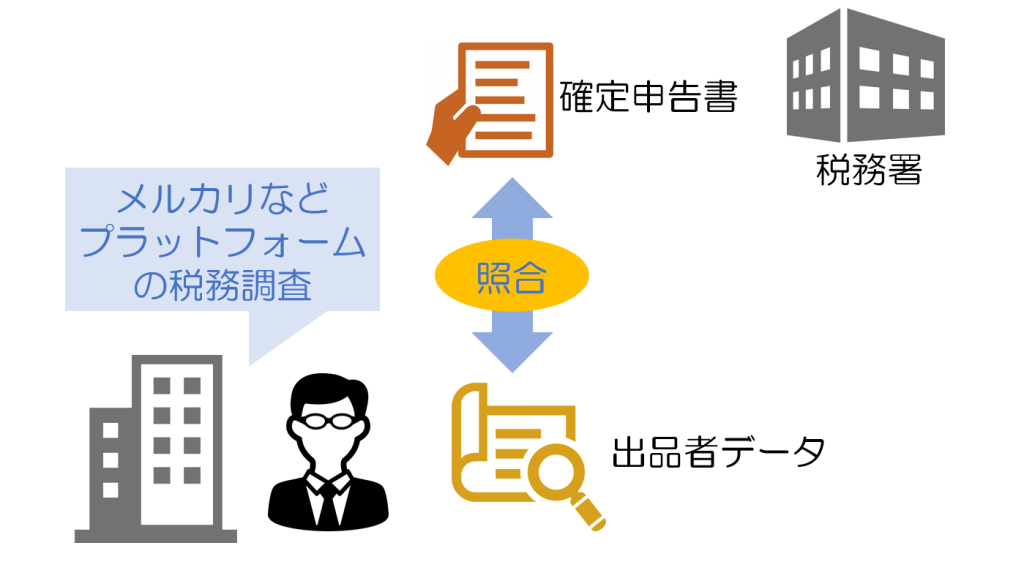

メルカリの無申告はなぜバレるのか?

無申告がどうやってバレるのか?というと、じつは税務署は無申告の人のデータはつかんでいます。

メルカリも国内の企業なので、当然税務調査の対象になります。メルカリに対する税務調査では、もちろんメルカリの経理について調べますが、同時に出品者などのデータも税務署は調べます。

このデータを持ち帰っているので、出品者データと税務署側が持つ過去の確定申告のデータを照合すれば、出品者のうち無申告の人は一目瞭然です。

つまり、税務署が無申告を調べようと思えば、瞬時に判明するわけです。

メルカリの無申告が税務署になぜバレるのか?についてはこちらの記事でくわしく解説しています。

メルカリの無申告は税務署になぜバレる?じつは悪質と思われない意外な理由

確定申告は税理士への依頼も検討しよう

確定申告書を自分で作成する自信がない場合は、税理士への依頼も検討してみましょう。

過去最多の追徴課税額—令和6年の税務調査結果

近年、税務調査の厳格化が進んでおり、令和6年6月までの1年間に行われた各地の国税局の調査では、所得税の申告漏れに対する追徴課税額が全国で1398億円余りと、過去最多を記録したことが国税庁の発表で明らかになりました。

NHKによると、「所得税の追徴課税1398億円余 過去最多に」と報じられています。

AIの本格導入で税務調査が高度化

特に注目すべきは、国税庁が令和6年からAI(人工知能)を本格導入し、過去の申告漏れ事例を学習させた新たな税務調査手法を取り入れたことです。このAIの導入により、申告内容の不備やリスクの高い納税者がピンポイントで調査対象となるケースが増えています。

AIが分析するポイントには以下のような点が含まれています。

- 申告書の不備:書類の記載ミスや不自然な数値。

- きりのよい金額での申告:端数がない収支報告。

これにより、全国で60万件以上の調査が行われ、約31万件で申告漏れが発覚しました。

AIによる税務調査の高度化に伴い、確定申告のミスがこれまで以上に厳しく指摘される可能性が高まっています。そのため、安心して確定申告を完了させるためには、専門知識を持つ税理士に依頼することを強くおすすめします。

メルカリなどのせどりの税理士の選び方については、こちらの記事でくわしく解説しています。

せどりの確定申告の税理士の選び方|令和6年AIが税務調査に導入

税理士はいつ頼むべき?依頼時期の目安と注意点

確定申告は、受付期間が一定時期に集中するため、税理士への依頼はタイミングが重要です。

9月~11月(準備期間)

・余裕を持って書類整理や税理士選びが可能。

・控除証明書の収集や整理を開始。

・複数の税理士に相談し、自分に合った税理士を選べる。

12月~1月(年末調整期間)

・税理士は年末調整で忙しくなるため、早めの予約が必要。

・資料は事前に準備してスムーズな対応を心がける。

2月~3月(確定申告期間)

・繁忙期のため、新規依頼が難しくなる可能性が高い。

・急な相談や修正への対応が困難になることも。

期限が迫ってからの税理士への依頼や注意点はこちらの記事で解説しています。

確定申告を税理士にいつ頼むべき?依頼時期と成功のポイントを徹底解説