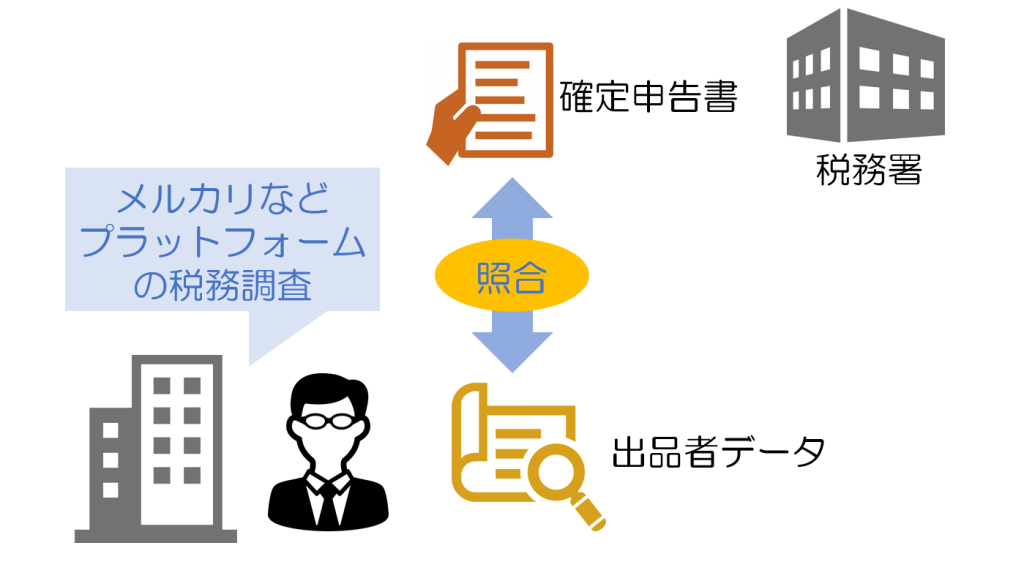

メルカリの無申告が税務署にバレる理由は経路です。税務署はメルカリ自体にも税務調査し、その際出品者データを収集します。収集した出品者データを税務署の確定申告の記録と照合すれば無申告はすぐわかります。

むしろ、もうすでにバレている可能性もあります。

メルカリの無申告の問題点は、国税庁がインターネット取引に注力している点です。

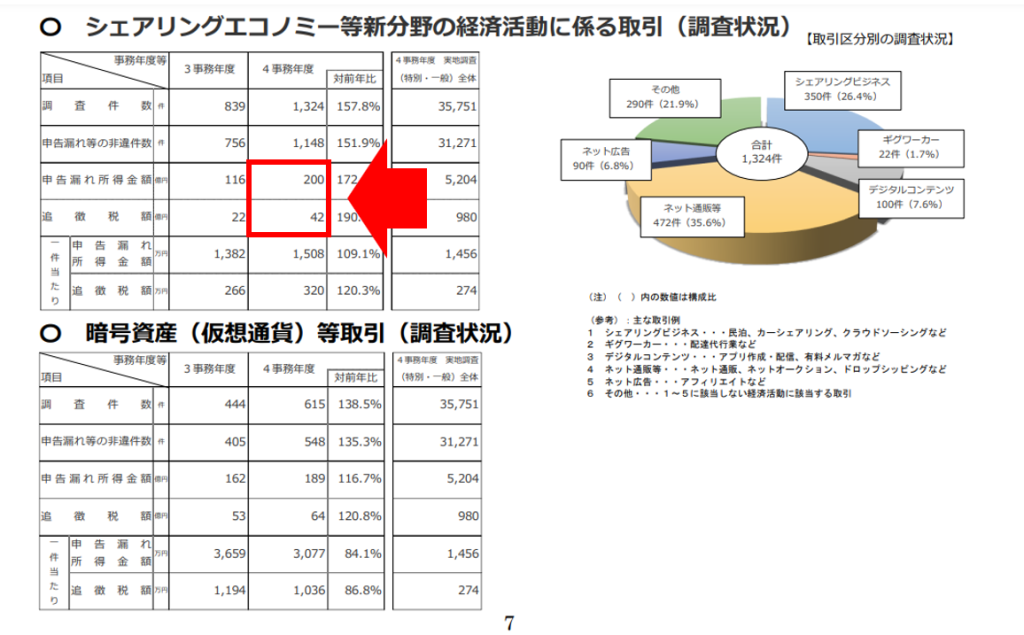

個人のインターネット取引は、令和4事務年度で申告漏れ所得金額は200億円、追徴税額は42億円です。

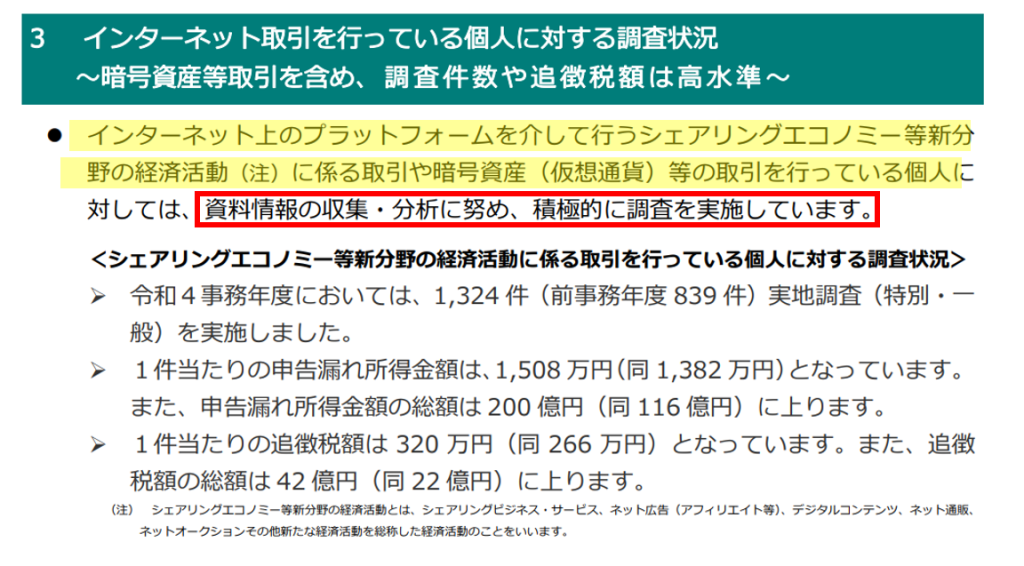

この事態を重く見た国税庁は、個人のインターネット取引の調査を重視することを公表しています。

そこで、この記事では、以下の3つのポイントについて解説します。

この記事の内容

- メルカリの無申告に国税が注力する理由

- 無申告でのペナルティ無申告加算税

- 自主的に申告するメリットと最適な時期

- 期限後申告での税務調査の回避方法

今現在、無申告でどうしようか?とお悩みなら必見の内容です。ぜひ最後までお読みください。

メルカリの確定申告のやり方についてはこちらの記事で解説しています。

メルカリの確定申告はいくらから?やり方と税務調査対策まで

ちなみにメルカリで一般的な家庭の不用品を売った場合は、確定申告は不要です。

所得税では、家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産の譲渡は非課税となっているからです。

メルカリで物を売却して確定申告が必要なのは、以下の2つの場合です。

メルカリで確定申告が必要な場合

- 貴金属や宝石、書画、骨董などで1個または1組の価額が30万円を超えるもの

- 営利目的で繰り返し転売する場合

メルカリで物販をやっている場合は、「2⃣営利目的で繰り返し販売する場合」に該当しますが、確定申告が必要になるのは一定の所得の場合で、以下が目安になります。

- 専業でやっている場合は年間所得48万円超

- 副業でやっている場合は年間所得20万円超

メルカリの無申告に国税が注力する理由

税務署がメルカリの無申告を調べる可能性は高まっています。その理由は、インターネット取引による申告漏れの所得・追徴税額が莫大になっているからです。

申告漏れ所得金額の総額は 200 億円

国税庁では、令和4事務年度の所得税及び消費税調査等の状況を公表しています。それによると、インターネット取引による申告漏れ所得金額は200億円、追徴税額は42億円です。

国税庁:令和4事務年度における所得税及び消費税調査等の状況について

調査への注力を公表

無申告による不本意な実績を受けて、国税庁では、情報収集と税務調査を積極的に行うことを公表しています。

メルカリの無申告の税務調査

ポイント

メルカリの無申告を放置すると、出品者データや銀行調査の履歴をもとに税務調査になることが想定されます。

無申告や所得漏れの一斉調査

税務署は、無申告や所得漏れの多さが想定される場合、一斉調査をすることがあります。

過去には、以下のような無申告や所得漏れが想定される事案に一斉調査がありました。

- 仮想通貨ブームでの一斉調査

- 熊本の震災による復興特需での一斉調査

個人の無申告の税務調査の本格化

以前は、個人には税務調査が来ないという認識が広まっていました。

ところが、近年はインターネットにより、個人が稼ぐのは簡単で多額の収入を得ることも可能です。同時に無申告の多さも問題視されています。

無申告のユーチューバーにも税務調査が入るケースはニュースでも報じられています。

納税者に不利な無申告の税務調査

無申告での税務調査は、調査官がメルカリでの出品記録や通帳の入金履歴をもとに売上を確定し、期限後申告をするように指導されます。

仕入れや経費は認められますが、調査官が判断するため、かなりシビアになります。

無申告の税務調査の流れ

無申告を放置した場合、以下の流れで税務調査・追徴税の課税が行われます。

- 税務調査による売上・入金履歴の確認

- 確定申告書の提出と納税

- 無申告加算税と延滞税の課税

税務調査による売上・入金履歴の確認

税務調査では、売上と入金履歴が確認されます。

無申告の場合、税務署が興味あるのは売上だけです。売上は漏らさずチェックされます。

通常の税務調査では、決算書(青色申告決算書、白色申告の場合、収支内訳書)に記載された仕入れや経費が確認されます。しかし、無申告の場合は仕入れや経費の計上がないため確認されません。調査後に確定申告書を提出する際には、提示した合理的な経費のみが認められます。

確定申告書の提出と納税

無申告で税務調査が来た時点で、所得があって税金が発生する状況なら、無申告加算税が課されます。また、本来納めるべき本税を期日に収めていないので、その分の延滞税が発生します。

無申告加算税と延滞税の課税

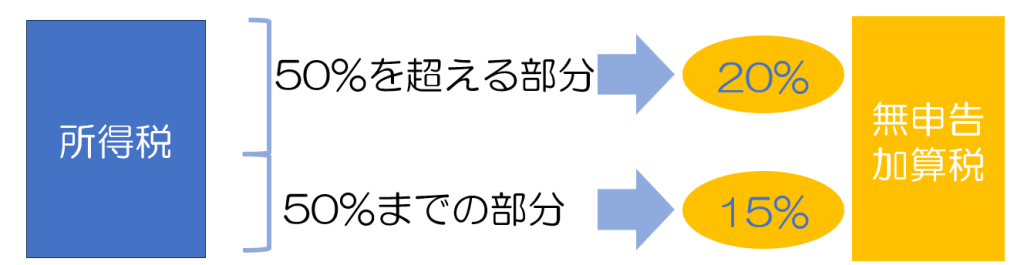

確定申告の申告義務がある人が、提出期限に申告しないと無申告加算税が課されます。

また、本来納めるべき本税を期日に収めていないので、その分の延滞税が発生します。

- 無申告加算税

- 無申告加算税は、申告をしなかったことに対してかかる税金です。本来納めるべき税金(本税)に率を乗じて計算します。

税務調査で指摘された場合、本税に対して50万円までの部分に15%、50万円を超える部分に対して20%かかります。

- 延滞税

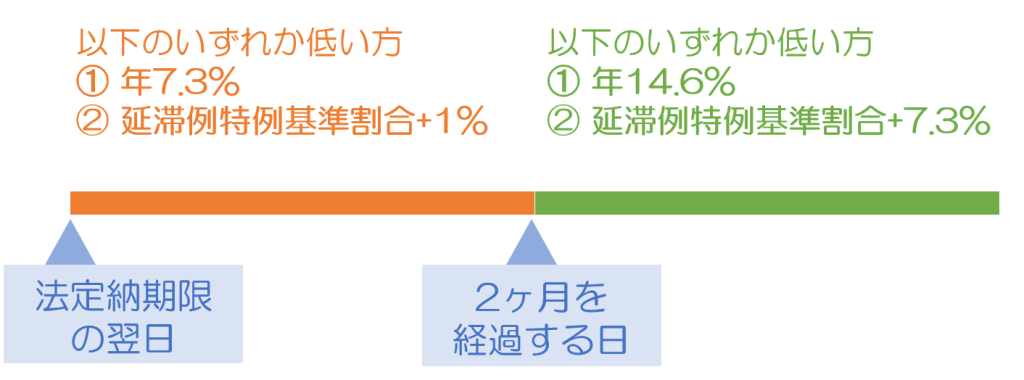

- 延滞税は税金の未払いに対する利息のようなものです。その利率は、期間を二つに分けて考えます。

法定納期限の翌日から

①「完納の日または2月を経過する日」‥年7.3%か延滞税特例基準割合+1%のいずれか低い方

②「2月を経過する日の翌日から完納の日」‥年14.6%か延滞税特例基準割合+7.3%のいずれか低い方

無申告のリスクを考えると、申告の期限を過ぎても、自主的に申告することをおすすめします。

提出期限を過ぎても確定申告書は、受け付けてもらえます。これを期限後申告といいます。期限後申告については次章でくわしく解説します。

期限後申告のやり方とメリット・デメリット

無申告で確定申告を行う場合、提出期限を過ぎているため「期限後申告」として扱われます。これは、提出期限後に提出された確定申告書を区別するための呼称で、手続き方法は通常の確定申告と同じです。

期限後申告のやり方

これまで無申告で、メルカリの収入を申告する場合、白色申告になります。提出する書類は、確定申告書と収支内訳書です。収支内訳書というのは、は簡易版の決算書とイメージしてください。

個人事業の白色申告での確定申告の流れは以下のようになります

日々の記帳

まず、1年間の収入と支出を正確に記録します。白色申告では複雑な帳簿は必要ありませんが、収支を把握することが重要です。領収書や請求書などの証憑書類も保管しておきましょう。

年末の決算作業

年度末に決算作業を行います。これには以下の作業が含まれます:

- 棚卸表の作成(商品在庫がある場合)

- 減価償却費の計算(固定資産がある場合)

- 売掛金や買掛金の確認

収支内訳書の作成

1年間の収入と経費を項目ごとにまとめた収支内訳書を作成します。これは確定申告書の基礎となる重要な書類です。

確定申告書の作成

収支内訳書の情報をもとに、確定申告書B(所得税及び復興特別所得税の確定申告書)を作成します。所得金額や納付税額を計算し、必要事項を記入します。

控除証明書類の準備

各種控除を受ける場合は、必要な証明書類を用意します。例えば、社会保険料控除証明書や生命保険料控除証明書などです。

書類の提出

作成した収支内訳書、確定申告書B、および必要な添付書類を税務署に提出します。提出方法は以下の3つがあります:

- e-Taxを利用したオンライン提出

- 郵送による提出

- 税務署への直接持参

納税

確定した税額を納付します。納付書を使って金融機関で支払うか、オンラインで納付することができます。

期限後申告はどこまでさかのぼるのか

過去の無申告を期限後申告する場合、除斥期間の関係で通常5年間さかのぼって申告を行います。

ポイント

除斥期間とは、税務署が税金を課すことができる期間のことです。悪質な脱税などがない場合、通常、この期間は法定申告期限から5年間です。

期限後申告するメリット

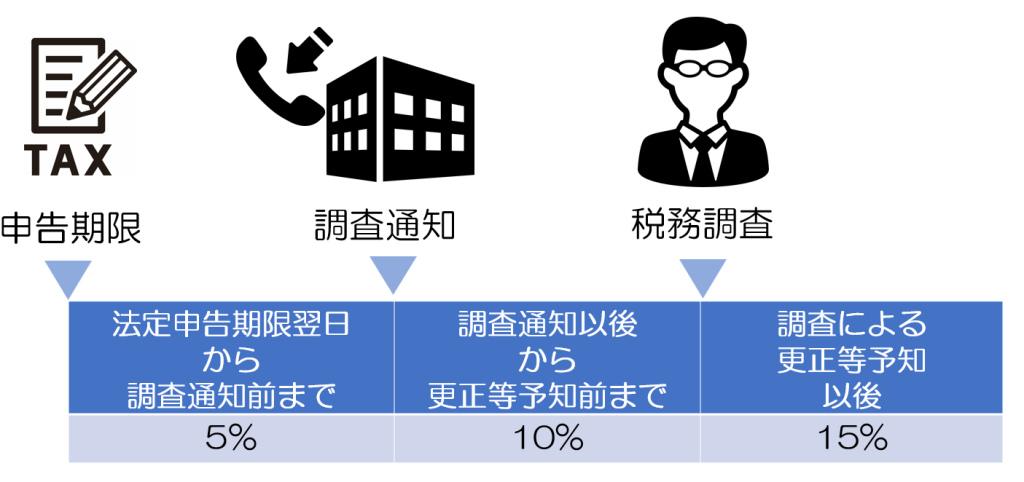

期限後申告をするメリットは、無申告加算税の軽減です。

ポイント

無申告加算税は、税務調査後に申告書を提出するより、自主申告をすることでかなり軽減されます。

無申告加算税は、段階によって税率が異なります。

段階と税率は以下のとおりです。

ポイント

- 法定申告期限翌日から調査通知前まで‥ 5%

- 調査通知以後から更正等予知前まで‥‥10%

- 調査による更正等予知以後‥‥‥‥‥‥15%

調査通知は、簡単に言うとこれから調査に行きますという税務署からの連絡です。

税務調査で申告する場合は、無申告加算税は15%ですが、自主的に申告する場合では5%と大幅に軽減されます。

期限後申告するデメリット

期限後申告するデメリットは、目立つことです。

一度に過去の申告書が連続して提出されるので、場合によっては税務調査も想定されます。

ただし、間違いのない適正な申告書であることが分かれば問題ないです。

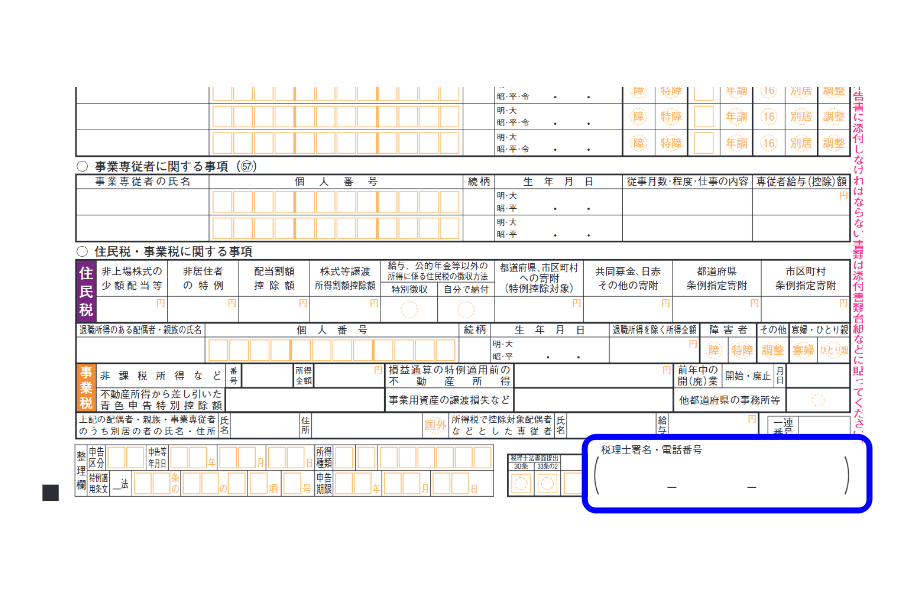

ポイント

間違いのない申告書をどうやって証明するのか?というと、その答えの一つに税理士署名があります。

期限後申告での税務調査の回避方法

期限後申告で、できるだけ税務調査を回避したいなら、税理士に依頼するのがおすすめです。

税理士署名の効果

税理士に申告書の作成を依頼すると、署名欄に税理士の署名が記載されます。’(確定申告書第二表の下欄)

税理士署名の有無で税務調査の選定が変わるわけではありません。

ただし、税理士の署名押印がある申告書は税務調査の対象となる可能性が低くなります。その理由は以下の2つです。

- 税務署は、税理士の関与で申告内容の正確性や適切性を信頼している。

- 税理士は脱税幇助が禁止されているため、故意の脱税や過少申告の可能性が低い。

その結果、税務署は専門家の関与を考慮して詳細な調査の必要性が低いと判断し、税務調査の対象となる可能性が低くなります。

メルカリの無申告の税理士の選び方

メルカリの確定申告で、期限後申告をする場合の税理士の選び方については、以下の4つがポイントです。

- 期限後申告の経験がある

- せどりの知識がある

- 税務調査の経験が豊富

- 自分との相性がいい

期限後申告の経験がある

期限後申告の経験がある税理士は、遅延した申告に伴う追徴税や加算税などの取り扱いに精通しています。

また、期限後申告の手続きや、税務署とのコミュニケーションに慣れているため、対応もスムーズです。

申告遅延の理由や状況に応じた適切なアドバイスを提供できる可能性が高くなります。

せどりの知識がある

税理士にせどりの知識があるかどうかは、節税や税務調査に影響が出てきます。

というのは、せどりには特有の節税メリットや注意点があるからです。

例えば、代表的なものでは以下の3つのポイントがあります。

- メルカリでの売上計上のタイミング

メルカリでは、入金のタイミングで売上を計上すると、振り替えていないメルペイ残高が売上漏れになる可能性があります。これにより、正確な売上を把握できず、後々の税務処理で問題になることがあるため、注意が必要です。

- 年末近辺のネット仕入れの注意点

年末近辺にネットで仕入れを行う場合、メーカーからの発送が年明けになることが多いです。そのため、実態を把握していないと棚卸し漏れが生じる可能性があります。適切な在庫管理を行い、正確な棚卸しを行うことが重要です。

- せどりにおける自宅保管のメリットと注意点

せどりでは、自宅に商品を保管するスペースが必要です。これを知らないと、家事関連費の計上が少なくなり、節税のメリットを十分に活かせないことがあります。

せどりの税理士の選び方はこちらの記事で詳しく解説しています。

せどりの確定申告の税理士の選び方|令和6年AIが税務調査に導入

税務調査の経験が豊富

税務調査の経験が豊富な税理士を選ぶことは以下の4つの点で非常に重要です。

ポイント

- 税務調査の流れや対応方法を熟知しているため、クライアントを適切にサポートできます。

- 調査官とのコミュニケーションに長けており、スムーズな調査進行に貢献できます。

- 税務調査で指摘されやすいポイントを事前に把握し、予防的な対策を講じることができます。

- 調査結果に基づく修正申告や更正の請求などの手続きにも精通しています。

自分との相性がいい

税理士との相性の良さは、長期的な関係を築く上で非常に重要です。

まず、コミュニケーションが円滑で、質問や相談がしやすい雰囲気があるかどうかを確認することが重要です。次に、税理士の経営方針や事業展開に対する考え方が自社と一致しているかどうかを見極める必要があります。また、税務以外の経営相談にも対応してくれるかどうかを確認することも大切です。

期限後申告の税理士費用

期限後申告を税理士に依頼する場合は5万円から10万円前後が一般的な相場となります。

白色申告の税理士費用の相場

| 一律 |

| 5万円~10万円 |

期限後申告は、青色申告と違って、複式簿記で帳簿を作成する必要もなく、手間がかからない分、税理士費用は安めです。ただし、白色申告は納税者が自分で申告する場合が多く、実質的な相場がないため、税理士によって価格が大きく変わります。

検討する際は複数の税理士を比較することをおすすめします。

個人事業の税理士費用の相場についてはこちらの記事でくわしく解説しています。

個人事業主の税理士費用の相場|月額2万円・スポット14万円が目安

税理士を探すなら税理士紹介サイトがおすすめ

税理士紹介サイトなら、個人事業の確定申告に対応する税理士を確実に探せます。

税理士紹介サイトとは

税理士紹介サイトとは、利用者と税理士をマッチングしてくれるサービスで、税理士紹介サイトの利用者は無料で利用できます。(紹介料は税理士が負担します。)

利用の流れを大まかにまとめると以下のようになります。

税理士紹介サイトの利用の流れ

- 利用者はWEB上で登録します。

- 税理士紹介サイトの担当者が電話にて希望の税理士についてヒアリングします。

- 登録税理士の中から希望に合う税理士を選定して紹介してくれます。

- 紹介の税理士と面談の上、契約するかどうかを判断します。

契約する場合は、税理士と個別の契約になります。断る場合は、税理士ではなく税理士紹介サイトの担当者に伝えると代わりに断ってくれます。

税理士紹介サイトのメリット

税理士紹介サイトのメリットは、以下の5つです。

税理士紹介サイトのメリット

- 希望の税理士を自分で探さなくてよいから楽

- 税理士に一定の信用の担保がある

- 複数の税理士と面談の上、相性の合う税理士を効率的に選べる

- 登録税理士内の競合があるので税理士費用が抑えられる

- 断るときは担当者が代行するのでストレスがない

希望の税理士を自分で探さなくてよいから楽

希望の税理士は、税理士紹介サイトの担当者が登録税理士の中から選定して紹介します。自分で膨大な税理士の中から時間をかけて探す必要はないので時間をとられず、楽です。

税理士に一定の信用の担保がある

税理士紹介サイトもビジネスなので、紹介する際には、登録税理士で評判の良い人を優先します。そのため、評判が悪い、クレームになったことがあるような税理士は自然に淘汰されます。

つまり、必然的に税理士には一定の信用が担保されることになります。

複数の税理士と面談の上、相性の合う税理士を効率的に選べる

税理士紹介サイトでは、通常2~3人の税理士を紹介し面談します。2~3人面談すれば、その中で相性がいい税理士を選ぶことができる他次のメリットがあります。

- 税理士のスキルを比較できる

- 業務への取り組み・考え方を比較できる

- 税理士費用の相場がつかめる

登録税理士内の競合があるので税理士費用が抑えられる

1人の税理士のみの場合税理士用は言い値になってしまいがちです。

ところが税理士紹介サイトに登録する税理士は、他の税理士の存在を認識しています。そのため税理士費用については競争原理が働くので自動的に安くなるというメリットがあります。

断るときは担当者が代行するのでストレスがない

税理士と面談して、相性が合わない時、自分で断るのはストレスを感じますよね。税理士紹介サイトでは、断る際は担当者が代わりに断ってくれるので、

- 断る理由を考える

- なんとなく罪悪感があってストレスになる

といった余計な心配をしなくてよくなります。

やみくもに、ネット検索するより、税理士紹介サイトを利用する方がメリットが多いことがおわかりいただけたでしょうか。

税理士紹介サイトのデメリット

メリットがたくさんある税理士紹介サイトですが、当然デメリットもあります。

ズバリ税理士紹介サイトのデメリットは、

税理士紹介サイトによって、サービスや税理士の質に差がある

という1点に尽きます。

税理士紹介サイトは大小さまざまで、十数社存在します。利用が無料とはいえ、規模が小さいところや実績が乏しいところでは、

- 登録税理士が少なく希望の税理士が見つからない

- 担当者のサービスが悪い

- 登録してもレスポンスが悪く、ほったらかしにされる

など、一向にいい税理士が見つからないといったことになりかねません。

では、どんな税理士紹介サイトにすればよいのか?税理士紹介サイトの選び方をお教えします。

税理士紹介サイトの選び方

税理士紹介サイトの選び方の基準は、

具体的には、「①登録税理士の質・人数、②担当者のサポート、③運営年数・実績」の3つです。

登録税理士の質・人数

税理士紹介サイトでは、登録税理士を審査するところもあります。審査しているところが一番ですが、そうでなければ、登録税理士の人数が多いほど、いい税理士に出会う可能性は高くなります。

担当者のサポート

税理士選びでは、税理士との面談・報酬の交渉が必要です。

忙しいときの日程調整は大変ですし、価格交渉は苦手という方もいますよね。

そこで、税理士との面談の日程調整や価格交渉も担当者にお任せできるところがおすすめです。

運営年数・実績

税理士紹介サイトの運営年数が長く実績が多いほど、登録税理士の数も多く、担当者のスキルも高くなる傾向にあります。

税理士紹介サイトを選ぶ際は、「運営年数が長く」「実績が多い」ところを重点的に選びましょう。

税理士ドットコム |  税理士紹介エージェント |  税理士紹介センター |  税理士紹介ネットワーク |  ベンチャーライフ | |

| 登録税理士数 (事務所数) | 6,315人以上 | 不明 | 4,200か所以上 | 不明 | 不明 |

| 税理士審査 | なし | あり | なし | あり | なし |

| 税理士との条件交渉 | 不明 | あり | 不明 | あり | 不明 |

| 運営年数 (設立) | 17年 (2005年7月) | 14年 (2008年11月) | 27年 (1995年9月) | 不明 | 10年 (2012年10月) |

| 実績数 | 210,244件以上 | 不明 | 170,000件以上 | 不明 | 不明 |

| 会社規模 (資本金) | 4億3千9百万円 | 1千万円 | 3千万円 | 不明 | 950万円 |

| 会社概要 | 弁護士ドットコム株式会社 詳細を見る | パスクリエイト株式会社 詳細を見る | 株式会社ビスカス 詳細を見る | 株式会社POLA-RIS 詳細を見る | 株式会社ベンチャーライフ 詳細を見る |

有名な税理士紹介サイトの5社をランキング形式で比較した記事はこちらです。

税理士紹介サイトのおすすめ【最新】主要5社を徹底比較!