「税務署から突然、電話がかかってきたらどうしよう…」

「ある日ポストに、税務署からの封筒が届いたら…」

そんな不安を抱えたまま、確定申告をせずに過ごしていませんか?

実は、無申告のままでいると、ある日突然、税務署から連絡が来る可能性があります。そしてその連絡は、ただの“確認”ではなく、“税務調査”の始まりかもしれません。

この記事では、無申告がバレる仕組みから、税務署がどうやってあなたの情報を把握するのか、そして無申告者が取るべき行動まで、具体的にわかりやすく解説します。

無申告で税務署から連絡がくる経緯

無申告の人の場合、税務署から連絡がくる場合は高い確率で税務調査です。

確定申告をしている場合は、申告内容についての質問や確認もありますが、そもそも無申告の場合は、申告書の提出がないので内容の確認はなく、ほとんど税務調査の連絡と考えられます。

自宅や職場に押しかけられるのはマレ

無申告で税務調査と聞くと、自宅や職場に押しかけられるのではないか?と想像するかもしれませんが、多額の脱税や悪質でない場合は、いきなり連絡なしで来ることはあまりありません。

一般的には電話で連絡がある

一般的には事前に電話にて連絡があります。

税務調査は、法的には事前通知といって、事前に以下の内容を通知することが義務付けられています。

- 税務調査の日時場所

- 税務調査の税目

- 税務調査の対象事業年度

- 税務調査官の所属・氏名

そのため、一度電話での連絡が必要になります。

無申告がバレる経緯

無申告は申告書を提出していません。そのため、連絡しようにも連絡先がわかるはずがないです。

なぜ、連絡先がわかるか?というとその経緯に関係します。

無申告がバレる経緯の代表的なものに以下の二つがあり、いずれもあなたの請求書や登録データなどで連絡先もバレてしまいます。

無申告がバレる代表的な経緯

- 取引先の税務調査

- プラットフォームの税務調査

取引先の税務調査

あなたの事業の取引先に税務調査が入ったときに無申告がバレることがあります。

例えば、あなたが業務を受注する得意先で税務調査があったとします。

得意先は、あなたからの請求書をもとに支払いをしているので、その請求書から、あなたが得意先からいくら売上をあげているのか、を把握し、相当な金額になっていれば、無申告かどうか、税務署に提出された申告書と照合し把握します。

プラットフォームの税務調査

プラットフォームとは、「商品やサービスを売りたい人」と「買いたい人・利用したい人」をつなぐ“場所”や“仕組み”のことです。

例えるなら、ショッピングモールのような存在です。このモールにお店を出して、商品を販売したり、広告収入を得たりすることができます。

インターネット物販であれば、アマゾンやメルカリ、アフィリエイトであれば、A8.net、afb、アクセストレードなどのASPが該当します。

そして、プラットフォーム各社にも税務調査があり、税務署は物販であれば出品者の、アフィリエイトであれば、サイト運営者の登録データや売上データも一緒に調べています。目立った売上があれば、税務署に提出された確定申告データと照合し、確定申告の提出がなければ無申告はすぐに判明します。

納税者に不利な無申告の税務調査

無申告での税務調査は、調査官がメルカリでの出品記録や通帳の入金履歴をもとに売上を確定し、期限後申告をするように指導されます。

仕入れや経費は認められますが、調査官が判断するため、かなりシビアになります。

無申告を放置した場合、以下の流れで税務調査・追徴税の課税が行われます。

- 税務調査による売上・入金履歴の確認

- 確定申告書の提出と納税

- 無申告加算税と延滞税の課税

税務調査による売上・入金履歴の確認

税務調査では、売上と入金履歴が確認されます。

無申告の場合、税務署が興味あるのは売上だけです。売上は漏らさずチェックされます。

通常の税務調査では、決算書(青色申告決算書、白色申告の場合、収支内訳書)に記載された仕入れや経費が確認されます。しかし、無申告の場合は仕入れや経費の計上がないため確認されません。調査後に確定申告書を提出する際には、提示した合理的な経費のみが認められます。

確定申告書の提出と納税

無申告で税務調査が来た時点で、所得があって税金が発生する状況なら、無申告加算税が課されます。また、本来納めるべき本税を期日に収めていないので、その分の延滞税が発生します。

無申告加算税と延滞税の課税

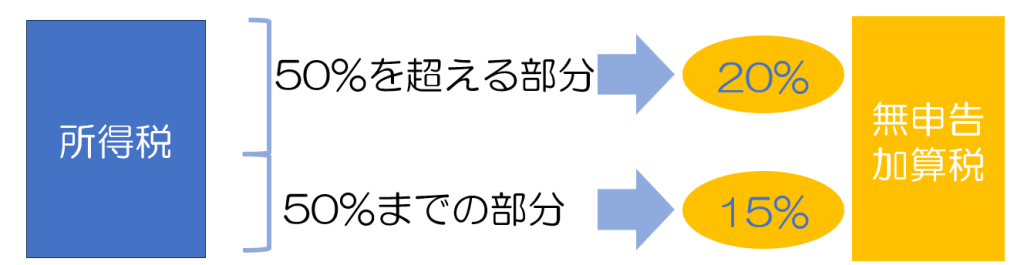

確定申告の申告義務がある人が、提出期限に申告しないと無申告加算税が課されます。

また、本来納めるべき本税を期日に収めていないので、その分の延滞税が発生します。

- 無申告加算税

- 無申告加算税は、申告をしなかったことに対してかかる税金です。本来納めるべき税金(本税)に率を乗じて計算します。

税務調査で指摘された場合、本税に対して50万円までの部分に15%、50万円を超える部分に対して20%かかります。

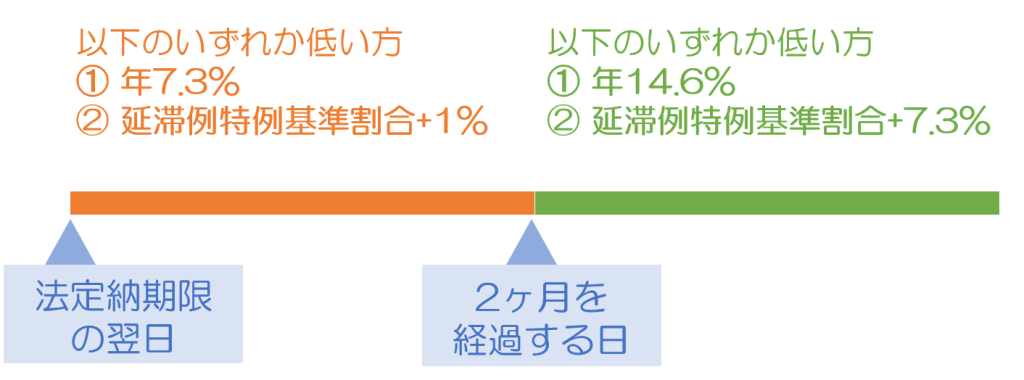

- 延滞税

- 延滞税は税金の未払いに対する利息のようなものです。その利率は、期間を二つに分けて考えます。

法定納期限の翌日から

①「完納の日または2月を経過する日」‥年7.3%か延滞税特例基準割合+1%のいずれか低い方

②「2月を経過する日の翌日から完納の日」‥年14.6%か延滞税特例基準割合+7.3%のいずれか低い方

無申告のリスクを考えると、申告の期限を過ぎても、自主的に申告することをおすすめします。

期限後申告とは?メリット・デメリット

無申告で確定申告を行う場合、提出期限を過ぎていますが、申告書の提出は受け付けてもらえます。これを「期限後申告」としいいます。期限後申告は、提出期限内に提出された確定申告書と区別するための呼称で、手続き方法は通常の確定申告と同じです。

期限後申告するメリット

期限後申告をするメリットは、無申告加算税の軽減です。

ポイント

無申告加算税は、税務調査後に申告書を提出するより、自主申告をすることでかなり軽減されます。

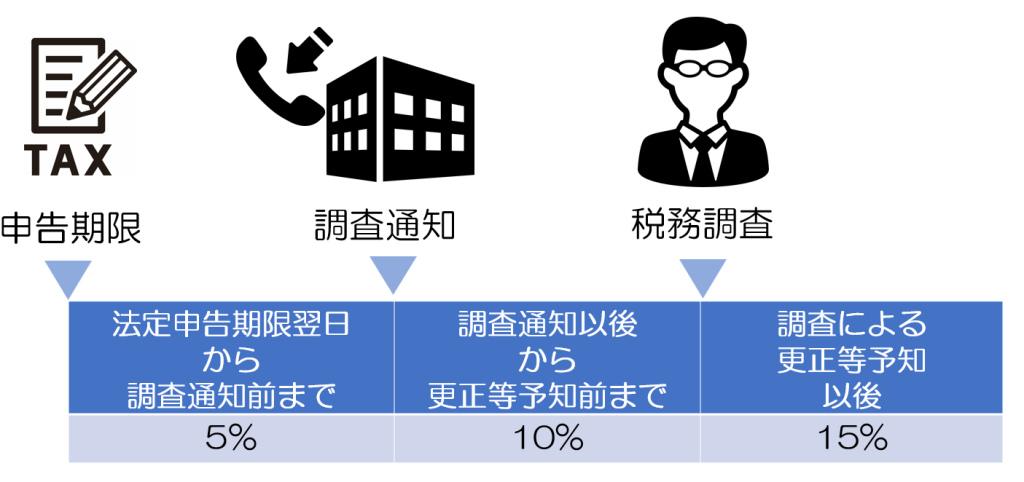

無申告加算税は、段階によって税率が異なります。

段階と税率は以下のとおりです。

ポイント

- 法定申告期限翌日から調査通知前まで‥ 5%

- 調査通知以後から更正等予知前まで‥‥10%

- 調査による更正等予知以後‥‥‥‥‥‥15%

調査通知は、簡単に言うとこれから調査に行きますという税務署からの連絡です。

税務調査で申告する場合は、無申告加算税は15%ですが、自主的に申告する場合では5%と大幅に軽減されます。

期限後申告するデメリット

期限後申告するデメリットは、目立つことです。

一度に過去の申告書が連続して提出されるので、場合によっては税務調査も想定されます。

ただし、間違いのない適正な申告書であることが分かれば問題ないです。

ポイント

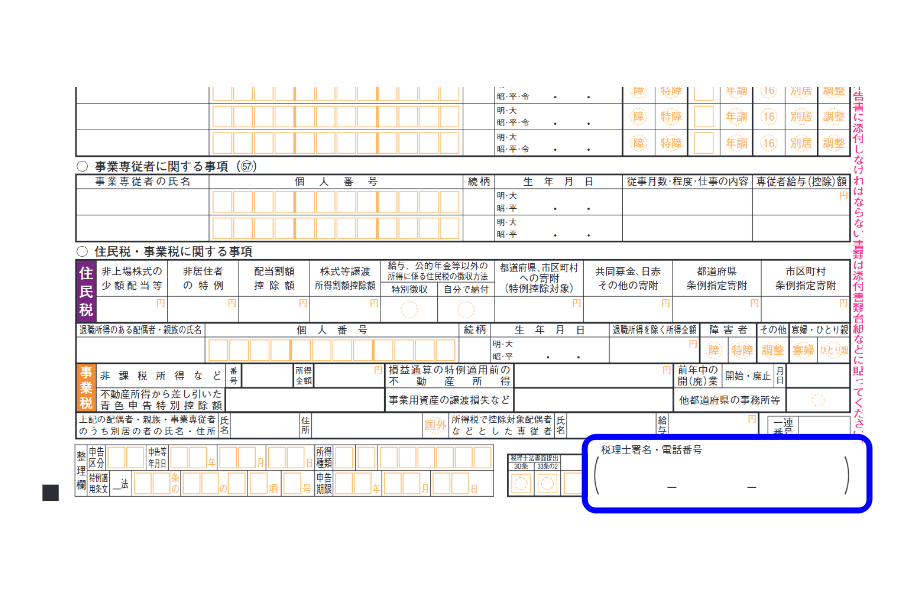

間違いのない申告書をどうやって証明するのか?というと、その答えの一つに税理士署名があります。

期限後申告での税務調査の回避方法

期限後申告で、できるだけ税務調査を回避したいなら、税理士に依頼するのがおすすめです。

税理士に申告書の作成を依頼すると、署名欄に税理士の署名が記載されます。(確定申告書第二表の下欄)

税理士署名の有無で税務調査の選定が変わるわけではありません。

ただし、税理士の署名押印がある申告書は税務調査の対象となる可能性が低くなります。その理由は以下の2つです。

- 税務署は、税理士の関与で申告内容の正確性や適切性を信頼している。

- 税理士は脱税幇助が禁止されているため、故意の脱税や過少申告の可能性が低い。

その結果、税務署は専門家の関与を考慮して詳細な調査の必要性が低いと判断し、税務調査の対象となる可能性が低くなります。

期限後申告を税理士に依頼する注意点

期限後申告を税理士に依頼すると、自ら申告するより税務調査の可能性は低くなります。ただし、100%ではないので、税務調査を想定しておく必要があります。

税務調査に弱い税理士に依頼するデメリット

じつは、あまり知られていませんが、税理士は全て税務調査に強いわけではありません。税務調査に弱い税理士に依頼すること以下のような対応になる場合があります。

- 納税者の主張に対し全くフォローしない

- 調査官の指摘に対し主張せず、言いなりになる

税務調査は、ある程度交渉の余地があるので、税理士の対応次第で追徴税額が減る可能性は十分にあります。

税務調査に強い税理士に依頼するメリット

税務調査は、納税者にとって非常に精神的な負担が大きいものです。調査内容が複雑で専門的な知識が必要となるため、調査官の質問に適切に答えられないのではないか、申告内容に誤りがないか不安になるのは当然です。

税務調査に強い税理士に立ち会ってもらうことで、以下のような精神的なベネフィットを得ることができます。

安心感・心強さ

税務調査に詳しい専門家が立ち会ってくれることで、調査内容を理解し、適切に対応できるという安心感・心強さを得ることができます。調査官とのやり取りも税理士が間に入ってくれるため、精神的な負担を軽減することができます。

不安や疑問の解消

調査官から質問されたり、指摘を受けたりした際に、税理士が丁寧に説明してくれるので、不安や疑問を解消することができます。また、調査内容について疑問点があれば、いつでも質問することができます。

緊張感の緩和

税務調査は、納税者にとってフォーマルな場であり、緊張感を感じるのは当然です。しかし、税理士が立ち会ってくれることで、調査官との会話が円滑になり、緊張感が緩和されます。

自尊心の保護

税務調査では、調査官から厳しい指摘を受けることもあります。しかし、税理士が間に入ってくれることで、自尊心を傷つけられることなく、冷静に対処することができます。

アフターフォロー

修正申告書の作成も専門知識が必要です。

税務調査後に、修正申告が必要になった場合、税理士が迅速かつ正確に修正申告書を作成します。また、今後の税務調査のリスクを軽減するための対策も講じることができます。

ポイント

税務調査でのトラブルや不利益を避けるためには、力のある税理士を選ぶことが非常に重要です。税務署の言いなりになるような税理士ではなく、納税者の味方としてしっかり対応してくれる税理士をパートナーにすることで、安心して税務調査に臨むことができます。

税務調査に強い税理士の選び方はこちらの記事でくわしく解説しています。

税務調査に強い税理士とは?2つの失敗事例をもとに選び方・探し方を解説します

まとめ

無申告のまま放置していると、税務署からの連絡は高い確率で税務調査につながります。

特に、取引先やプラットフォームへの税務調査をきっかけに、請求書や登録情報から無申告が判明するケースが多くあります。多くの場合、事前に電話での連絡がありますが、放置しているとペナルティのある税務調査に直結します。

不安を感じながら何も行動しない状態が続けば、精神的な負担も大きくなるでしょう。

こうした事態を避けるためには、期限後申告を行うことが重要です。申告は自分でも可能ですが、税務調査のリスクを下げ、適切に対応するためには、税務調査に強い税理士に依頼するのが安心です。

税務署の言いなりにならず、しっかり交渉してくれる税理士を選ぶことで、将来的なトラブルの回避にもつながります。