確定申告の時期が近づくと、「税理士に頼んだほうがいいのかな?」「いつ依頼すれば間に合うの?」と悩む人も多いのではないでしょうか。税理士に依頼することで、面倒な手続きやミスの心配を減らし、節税対策までしっかりカバーできます。

しかし、タイミングを間違えると、依頼したくても予約が取れないことも…。

本記事では、税理士に依頼するベストタイミングや、期限ギリギリでも頼れる方法を詳しく解説します。確定申告をスムーズに終わらせたい方は必見です!

税理士に依頼する理由とメリットをチェック!

税理士に確定申告を依頼することで、以下の3つのメリットがあります。

税理士に依頼するメリット

- 時間と労力の節約

- 正確な申告による節税

- 税務調査への対応

時間と労力の節約

記帳や申告書の作成など、確定申告にかかるすべての作業を税理士に任せられるため、本業に集中できる時間が大幅に増えます。

特に、青色申告の場合は、複式簿記による記帳が必要となりますが、税理士であれば正確かつ効率的に記帳することができます。

また、税務署とのやり取りも税理士が代行してくれるため、時間と手間を大幅に削減できます。

正確な申告による節税

税理士は、常に最新の税法改正に精通しており、申告漏れや過払いなどのリスクを回避することができます。

また、適切な経費の計上や節税対策をアドバイスすることで、税負担を軽減することができます。

具体的には、以下のミスや漏れを防ぐことができます。

- 経費の計上漏れ

- ・事業に必要な経費をすべて漏れなく計上することで、本来支払うべき税額を減らすことができます。

・領収書や請求書などの証憑をしっかりと管理し、適切な経費を計上します。

- 控除の適用漏れ

- 各種所得控除や青色申告特別控除など、適用できる控除を漏れなく適用することで、税負担を軽減することができます。

- 計算ミス

- 確定申告書には、売上や経費から算出される事業所得の計算、所得から所得控除を引いた所得税の計算など、段階的にいろんなの計算が含まれています。

税理士は、これらの計算を正確に行い、誤りがない申告書を作成します。

税務調査への対応

税務調査の立ち会いは、「税務調査が来る直前に税理士に頼めばいい」と思っていませんか?

じつは、税理士の立場から言うと、

自分で作成した確定申告の場合 と 他の税理士が作成した確定申告の場合

では、税務調査の責任の度合いが全然違います。

もちろん、他の税理士が作成した確定申告の税務調査を手抜きするわけではありませんが、正直、「フォローできない」ことも多々あります。

自分で作成した確定申告書なら、作成段階で税務調査を想定していますし、理論武装もできます。

つまり、依頼する側からすると税務調査で立ち会いからお願いするより、確定申告書の作成段階で依頼する方が賢明です。

税理士はいつ頼むべき?依頼時期の目安と注意点

確定申告の準備は9月~11月が最適です。この時期なら余裕を持って書類整理や税理士選びができます。12月~1月は年末調整で税理士が忙しくなるため、早めの予約が必要です。2月~3月は繁忙期で新規依頼が難しくなるため、早めの準備と依頼がおすすめです。

9月~11月(準備期間)

この時期は確定申告の準備を始めるのに適した期間です。

この時期に依頼することで、十分な時間をかけて準備ができます。

各種控除証明書が届き始める時期なので、書類の収集と整理を始めましょう。また、比較的余裕がある時期なので、複数の税理士に相談し、自分に合った税理士を選ぶことができます。

12月~1月(年末調整の時期)

この時期は企業の年末調整業務が集中するため、税理士が忙しくなる傾向があります。

年末調整業務で混雑するため、依頼する場合は早めに予約を入れることが重要です。

税理士の時間が限られるため、必要な資料をあらかじめ準備しておきましょう。

2月~3月(確定申告期間)

この時期は個人の確定申告期間であり、税理士にとって最も忙しい時期です。

多くの税理士がすでに予約でいっぱいの状態で、新規の依頼を断られる可能性が高くなります。

受け入れてもらえても、十分な時間をかけて対応してもらえない可能性があります。また、急な修正や追加の相談が必要になった場合、対応が難しくなる可能性があります。

ポイント

以上の点を考慮すると、確定申告の依頼は可能な限り早めに、理想的には9月~11月頃に行うことが望ましいといえます。早めに準備を始めることで、十分な時間をかけて適切な申告ができ、潜在的な問題を回避できる可能性が高くなります。

期限が迫ってからの税理士の探し方

確定申告の期限が迫っていると、直接税理士事務所に連絡しても、「対応できる枠が埋まっている」と断られるケースが多いです。

確定申告シーズンは依頼が集中し、人気の税理士は早期にスケジュールが埋まります。

そんな時は税理士紹介サイトを利用するのもひとつの手段です。

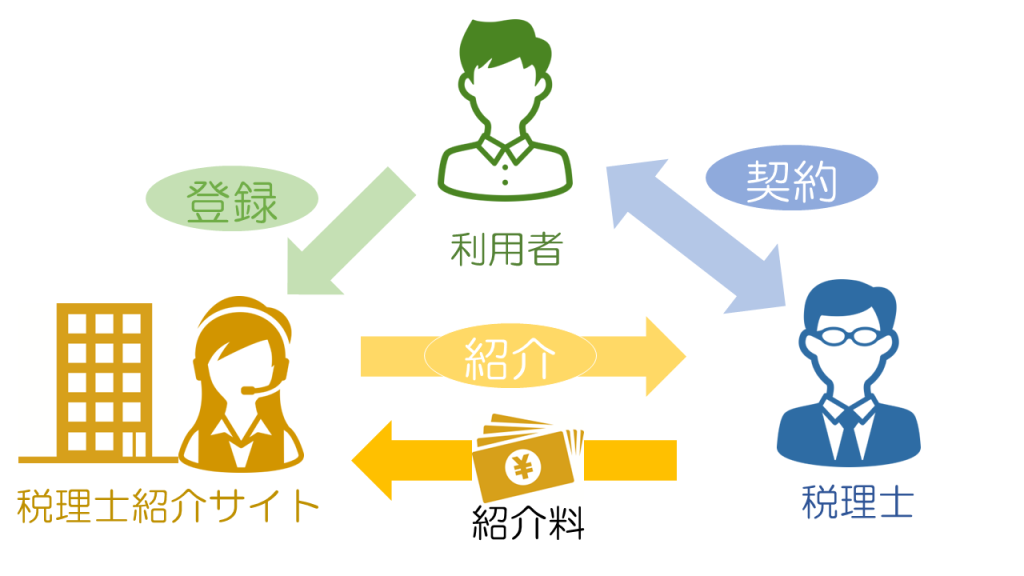

税理士紹介サイトとは

税理士紹介サイトは、企業や個人が自分に合った税理士を簡単に探せるオンラインサービスです。

利用者は業種や依頼内容、料金の希望などを入力することで、条件に合った税理士を複数紹介してもらえます。比較検討ができるため、信頼できる税理士を効率的に見つけられる点が特徴です。また、無料相談や見積もりサービスを提供しているサイトも多く、初めて税理士を探す人にとっても安心して利用できる仕組みが整っています。

税理士紹介サイトで依頼できる確率が高い4つの理由

登録税理士の数が多く、空きがある税理士を見つけやすい

税理士紹介サイトには、多数の税理士が登録しているため、迅速な対応が可能です。提携している複数の税理士の中から、依頼者のニーズに合った税理士をすぐに探し出すことができ、最短で当日や翌日での紹介も可能です。

このため、確定申告の期限が迫っている場合でも、締め切りに間に合うよう短期間で対応できる税理士を見つけやすいのが大きな特徴です。

緊急対応可能な税理士が登録されている

紹介サイトには、期限間近の依頼でも対応可能な税理士が数多く登録しています。これらの税理士は、短期間での業務完了に関するノウハウと効率的な処理能力を持ち、スポット対応や緊急案件の経験も豊富です。

一般的に税理士事務所は、繁忙期には業務量の調整が難しく、新規依頼をお断りすることが多くなります。しかし、紹介サイトを利用すれば、緊急対応を得意とする柔軟な働き方の税理士と出会える可能性が高くなります。

さらに、紹介サイトが依頼者の条件に合った税理士を事前に選定してくれるため、短時間で適切な税理士を見つけることができます。

サポート体制が整っている

紹介サイトには専任の担当者がおり、税理士との条件交渉からスケジュール調整まで、依頼に関する様々なサポートを提供してくれます。

担当者は、まず依頼者の状況や要望を丁寧にヒアリング。その情報をもとに、最適な税理士とのマッチングを行います。確定申告の繁忙期など、通常では依頼が難しい時期であっても、担当者が税理士と直接交渉して調整してくれるため、依頼が成立する可能性が高くなります。

また、短期間での対応には割増料金が発生する場合もありますが、担当者が事前に費用の見積もりや交渉を代行。これにより、依頼者は予算に合った税理士を見つけやすくなります。

税理士側のメリット

税理士にとって、紹介サイトは効果的な集客ツールとなります。特に、営業が得意でない税理士にとっては、紹介サイトを通じて顧客を獲得できることが大きなメリットとなります。このため、確定申告期限が迫っている場合でも、新規顧客を獲得する機会として積極的に受け入れる可能性が高くなります。

税理士紹介サイトの選び方5つのポイント

税理士紹介サイトを選ぶ際の重要なポイントは以下の5つです。

- 登録税理士の質と人数

- サポート体制

- 運営実績と信頼性

- ヒアリングの質

- 利用者の費用負担

それぞれ、くわしく解説します。

登録税理士の質と人数

税理士紹介サイトを選ぶ際、まず確認すべきは登録している税理士の質と人数です。質の高い税理士が多く登録しているサイトほど、自分に合った税理士を見つけられる可能性が高くなります。

特に重視すべき点は以下の2つです。

ポイント

- 税理士の審査基準

優良なサイトでは、登録前に税理士の資格確認はもちろん、実務経験や専門分野、過去の対応実績なども厳しくチェックしています。

- 登録税理士数

税理士ドットコムのように全国6,000名以上が登録しているサイトであれば、地域や専門性、得意分野など、様々な条件で絞り込んでも十分な選択肢が残ります。

サポート体制

良質なサポート体制の存在は、スムーズな税理士探しの鍵となります。以下のような充実したサポートがあるかどうかをチェックしましょう。

ポイント

- 専任担当者の有無

経験豊富な専任担当者がいることで、的確なアドバイスや丁寧なフォローが期待できます。

- 具体的なサポート内容

面談の日程調整や価格交渉など、実務的なサポートが充実していることで、依頼者の負担が大きく軽減されます。

運営実績と信頼性

サイトの信頼性は以下の3つの観点から判断できます。

ポイント

- 運営年数

長年の運営実績があるサイトは、それだけ多くのノウハウと改善の蓄積があります。

- 累計実績数

税理士ドットコムのように30万件以上の紹介実績があるサイトは、多くの利用者から支持されている証といえます。

- 運営会社の属性

上場企業が運営するサイトは、社会的信用度と経営の安定性が高く、長期的な利用も安心です。

ヒアリングの質

適切な税理士紹介には、綿密なヒアリングが不可欠です。

ポイント

- ヒアリング項目の充実度

依頼内容や希望条件、予算、期限など、詳細な聞き取りがあることで、的確なマッチングが可能になります。

- 人による選定の重要性

依頼内容や希望条件、予算、期限など、詳細な聞き取りがあることで、的確なマッチングが可能になります。

利用者の費用負担

多くの税理士紹介サイトは、利用者に費用を請求することはありません。

紹介手数料は税理士側が負担するのが一般的で、利用者は無料でサービスを利用できます。無料の税理士紹介サイトを積極的に活用すしましょう。ただし、税理士への依頼費用は別途発生する点には注意が必要です。

以上、5つのポイントを満たすおすすめの税理士紹介サイトについてはこちらの記事で解説しています。

税理士紹介サイトのおすすめ【最新】主要5社を徹底比較!

いい税理士はすぐわかる見極める7つのポイント

いい税理士はダメな税理士と比べてどこが違うのか?ポイントをまとめると以下7つになります。

- コミュニケーション能力が高い

- レスポンスが迅速

- 経験が豊富で解決能力がある

- 透明性のある報酬体系を持ち、料金が明瞭である

- 情報収集力・提案力に長けている

- 一定のITスキルがある

- 事務所全体のサポート体制がしっかりしている

具体的な内容と、初回面談で見極める方法を解説します。

コミュニケーション能力が高い

クライアントのニーズを正確に把握し、複雑な税法や会計についてわかりやすく説明できる税理士は信頼できます。

初回面談では、質問への対応や説明の分かりやすさを確認しましょう。

レスポンスが迅速

問い合わせや緊急時に迅速に対応してくれる税理士は頼りになります。

最初の連絡や面談時の返信速度や丁寧さをチェックし、緊急時の対応力も確認しましょう。

経験が豊富で解決能力がある

さまざまな業種や規模の企業に対応してきた経験豊富な税理士は、問題解決力に優れています。

税理士の実績や事例を確認し、具体的な解決策を提示できるかを見極めましょう。

透明性のある報酬体系

料金体系が明確で、隠れた費用がない税理士を選ぶことが重要です。

契約時に料金詳細をしっかりと確認し、事前に見積もりを提示してもらうと安心です。

情報収集力・提案力がある

税制改正に対応し、最新情報を基に具体的な提案ができる税理士は信頼できます。

初回相談で最近の法改正への対応例を聞き、情報収集力や提案力をチェックしましょう。

一定のITスキルがある

会計ソフトやクラウドサービスを活用し、電子データでやり取りできる税理士は業務効率が高く便利です。

使用しているツールやデジタル化への取り組みを確認しましょう。

事務所全体のサポート体制

繁忙期や税理士不在時にも対応できるサポート体制が整っている事務所は安心です。

スタッフの熟練度や代替対応の仕組みを事前に確認しておきましょう。

いい税理士を見極めるポイントについてはこちらの記事で解説しています。

いい税理士はすぐわかる 初回面談で見極めるポイント7つと具体的な探し方

まとめ

税理士に依頼することで得られるメリットは多岐にわたります。

- 法改正への対応と節税対策

税理士は最新の税法改正に対応し、これを活かした節税対策を提案できます。これにより、税制の変化による不利益を回避し、最適な申告が可能になります。 - ミス防止とペナルティ回避

専門知識を持つ税理士に依頼することで、申告ミスや計算間違いによるペナルティを防止できます。 - 業務効率化と本業への集中

書類作成や帳簿整理を税理士に任せることで、事務作業の負担が軽減されます。その結果、事業者は本業に集中できるため、業績向上にもつながります。 - 税務調査への対応

税務調査が入った際には、税理士がリスク分析や交渉をサポートします。これにより、安心して税務調査に対応できる点も大きなメリットです。

依頼を検討すべき人

以下のような人は、税理士への依頼を検討するとよいでしょう。

- 収入が多く税務が複雑な個人事業主。

- 節税対策を重視する人。

- 初めて確定申告を行う人。

- 開業間もない人。

依頼する時期のおすすめ

税理士への依頼は9月~11月の早めの時期がおすすめです。ただし、期限が迫っている場合は、税理士紹介サイトを活用することで、短期間でも信頼できる税理士を見つけることが可能です。

優れた税理士を選ぶポイント

税理士選びでは以下のポイントを確認しましょう。

- コミュニケーション能力:相談しやすく、意思疎通がスムーズな人を選びましょう。

- 迅速な対応力:緊急時でも迅速に対応できる税理士が望ましいです。

- 透明な報酬体系:料金が明確で安心して依頼できるかを確認しましょう。

- ITスキル:クラウド会計ソフトやオンラインツールを活用できる税理士は、効率化に役立ちます。

依頼前にはこれらの点をしっかり確認し、自分に合った税理士を選ぶことが重要です。