会計ソフトの会社、ミロク情報サービスのアンケートによる解約に至った税理士の不満ランキングでは、「アドバイスに関して」の不満が13.3%で第3位でした。

「アドバイスに関して」の不満は有用なアドバイスがないことに関するもので、内容を掘り下げると以下のようになります。

- うちにとっていい情報ややり方を教えてくれない

- 節税のアドバイスがない

- 相続、事業承継の知識が少ない、期待した対応じゃなかった

アドバイスがないことは、単に不満で終わるだけではなく、税務上のリスクもあります。

この記事では、アドバイスがなかったことで招いた失敗をyahoo知恵袋にあった事例をもとに解説しました。

税務調査でアドバイス不足が露呈した事例

顧問契約をしているのに、定期訪問があっても雑談ばかり、それどころか顧問契約しているのに、定期訪問すらないこともあります。

下の事例は、定期訪問の都度アドバイスしてくれれば対処できたのに、アドバイスがなかったおかげで、税務調査で否認され、追徴課税が発生するというケースです。

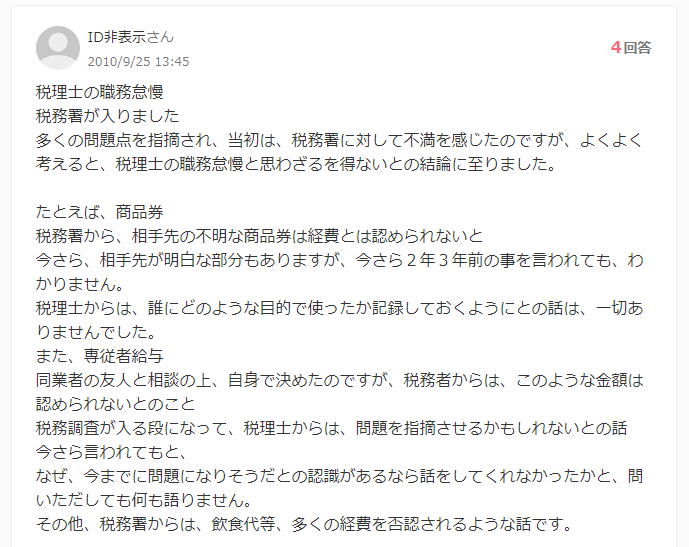

yahoo知恵袋の事例

- 税務署から多くの問題点を指摘され、税理士の職務怠慢と感じる。

- 商品券の経費としての認識や記録の不備について指摘された。

- 専従者給与の金額についても税務署から問題が指摘され、税理士は今までに説明や対応してこなかった。

- 他にも飲食代などの経費が否認されるなど、税理士の対応に不満がある。

- 友人の顧問税理士は問題点に対応してきたが、今の税理士は対応が不十分であり、税理士を変える予定。

出典:yahoo知恵袋

税務リスクは常に納税者が被る

基本的に税務での失敗やミスは、一旦納税者に帰属します。

税理士に理由がある場合、話し合いや場合によっては訴訟になることもあり、その理由が税理士であれば、損失を補填してもらうことはできます。

ただ、補填されるのは金銭的な部分のみです。例えば、ミスにより「加算税」が課されたら、その履歴は誰に原因があれ、納税者に対して記録として残ります。

重加算税などの場合、次の税務調査までのサイクルが短くなることも懸念されます。

現実的な解決方法

解決方法として、税理士に改善してもらうことも可能ですが、あまり現実的ではないです。

仮に改善を提案してみても、

- 改善を聞き入れてくれるかわからない

- 改善してくれるかわからない

- 改善しても継続していく保証はない

といった要因があります。確実でもないのにそこに労力を割くのは、ビジネス上は無駄ではないでしょうか?

であれば、「税理士変更」した方が有意義です。

税理士変更というと、ハードルが高いように思われがちですが、そうでもありません。

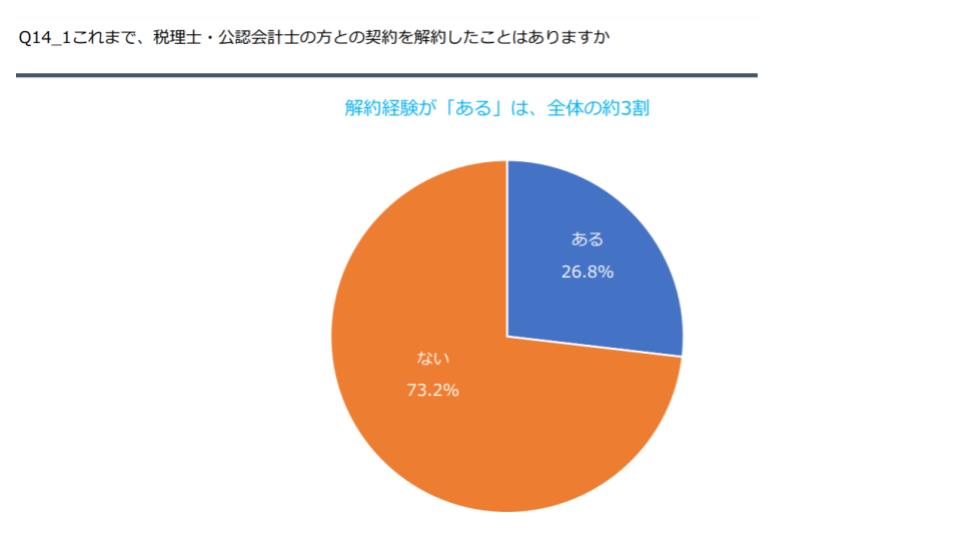

約3割の事業者が経験する税理士契約の解約

ミロク情報サービスのアンケートによると、じつは税理士契約の解約の経験があるのは、全体の26.8%!

なんと約3割が解約を経験しているんです。

けっこうな割合ですよね。

税理士変更を想定した税理士への不満の解決方法は以下のURLから見ることができます。ぜひご覧ください。

まとめ

本記事では、会計ソフト会社のアンケートによる解約に至った税理士の不満ランキングで、アドバイス不足が多くの不満を引き起こしていることを紹介しました。税理士のアドバイスがないことは単なる不満だけでなく、税務上のリスクをも引き起こす可能性があります。実際の税務調査での事例をもとに、アドバイス不足が招いた失敗を説明しました。

税務リスクは納税者が被り、税理士の不十分な対応によって損失を被ることがあります。解決方法としては、税理士に改善を求めることも考えられますが、現実的ではない場合もあります。そのため、税理士変更が有意義な選択肢として挙げられます。

税理士変更はハードルが高いと感じられるかもしれませんが、実際には約3割の事業者が経験していることをアンケート結果から確認できました。適切な税理士選びにより、アドバイス不足からくる税務リスクを軽減し、ビジネスの安定運営に役立てることが重要です。